■【本日のコメンテーター】大和証券/木野内栄治氏

■マーケット

NYダウ反落 42ドル安

29日のNY株式市場は少し一服モード。ブレグジットの手続きが正式にスタートしたことや、複数の連銀高官の発言も大きく方向感を決めるほどではなかったようです。EU離脱の通知は想定通りのスケジュールで現段階では市場に混乱もなく「噂で売って事実で買う」を地で行くかっこう。ただ手続きは2年の長丁場だけに、今後相場の振れ幅を大きくさせる要因になり得るとの警戒はあるようです。連銀高官の発言は年内利上げが「あと1回」との主張の一方で「あと3回」との意見もあり、判断は難しいところです。ガソリン在庫が想定以上の少なさで原油価格が終値で3週ぶりの高値となり株価の下値を支えました。終値です。ダウは反落、42ドル安の2万659ドル。ナスダックは4日続伸。22ポイント上昇の5,897。S&P500は続伸。2ポイント上昇の2361でした。29日のセクター別騰落率です。原油価格の上昇をうけてエネルギー関連が1%以上の上昇と大きな動きでした。金利低下で金融が下落。またディフェンシブの一角もさえない動きでした。

29日のNY株式市場は少し一服モード。ブレグジットの手続きが正式にスタートしたことや、複数の連銀高官の発言も大きく方向感を決めるほどではなかったようです。EU離脱の通知は想定通りのスケジュールで現段階では市場に混乱もなく「噂で売って事実で買う」を地で行くかっこう。ただ手続きは2年の長丁場だけに、今後相場の振れ幅を大きくさせる要因になり得るとの警戒はあるようです。連銀高官の発言は年内利上げが「あと1回」との主張の一方で「あと3回」との意見もあり、判断は難しいところです。ガソリン在庫が想定以上の少なさで原油価格が終値で3週ぶりの高値となり株価の下値を支えました。終値です。ダウは反落、42ドル安の2万659ドル。ナスダックは4日続伸。22ポイント上昇の5,897。S&P500は続伸。2ポイント上昇の2361でした。29日のセクター別騰落率です。原油価格の上昇をうけてエネルギー関連が1%以上の上昇と大きな動きでした。金利低下で金融が下落。またディフェンシブの一角もさえない動きでした。

【NY証券取引所中継】米金利動向に注意

解説は岡三証券NYの松村梨加氏

解説は岡三証券NYの松村梨加氏

--高安まちまちでしたね。

はい、本日はナスダック指数はしっかりしていましたが、ダウは冴えない展開となりました。原油先物価格の上昇など、好材料も見受けられましたが、トランプ政権の政策運営能力に対する懸念がくすぶるような状況となりました。

--さて金利の動きについて、松村さんはちょっと気になる点があるようですね。

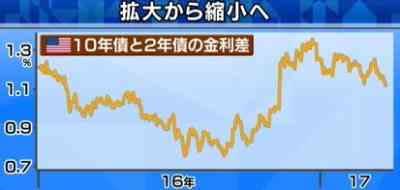

(フリップ:拡大から縮小へ)

(フリップ:拡大から縮小へ)はい、アメリカの10年国債と2年国債の利回り差は、昨年11月の大統領選後に拡大していましたが、昨年末あたりから縮小傾向となり、足下もフラット化が進んでいる状況です。イールドカーブのフラット化は、後退局面の予兆となる場合がありますので注視が必要と考えています。

--景気拡大期待で長期金利は上昇するだろうとの見方が高まっていますよね。

はい、ただ、再建投資家のなかでは金利の先高観が後退しているとみられます。本日、シカゴ連銀のエバンス総裁が、「アメリカの経済成長には上振れリスクがある」、としながらも、「年内あと1~2回の利上げは可能だ。また、より暗いシナリオへの回帰を余儀なくされる状況では、金利を再びゼロ付近に引き下げるという利下げ能力が必要だ」、と慎重な発言をしたことも市場の警戒感を裏付けているかもしれません。

【NY証券取引所中継】住宅市場の懸念材料

解説は岡三証券NYの松村梨加氏

--全体としては方向感がなかったようにも見えますね。

そうですね。本日は原油先物価格の上昇など、好材料も見受けられましたが、トランプ政権の政策運営能力に対する懸念がくすぶるような状況でした。

--さてトランプ政権誕生後、住宅金ローン利も上昇しています。住宅市場への悪影響も心配されていますよね。

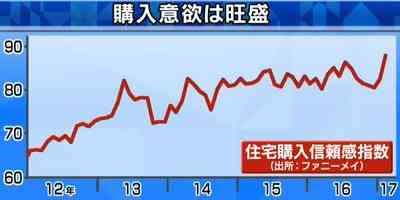

(フリップ:購入意欲は旺盛)

(フリップ:購入意欲は旺盛)はい、ただ、現時点ではそれほど悪影響は出ていないようです。連邦抵当住宅公社のファニーメイが算出している住宅購入信頼感指数をみると、2月は高水準で、消費者の住宅購入意欲の高さが伺えます。人々の中では住宅の価格も今後上昇するとの見方が増えてきているようで、費用の増加を懸念して、住宅の購入を検討する動きがあるようです。

--これはどのぐらいのコスト増になるんでしょうか。

住宅用品大手のホームデポでは、住宅ローン金利が0.25%上昇すると、金利負担は月額約40ドル増えると試算しています。直近2月24日の週のローン金利は、大統領選直前の週に比べて0.56%上昇していて、試算額にすると月額約90ドル(約1万円)ほどの増加になる計算です。またホームデポでは、所得が中央値の世帯では、金利の許容範囲を約7%と示唆していますが、そううなった場合、月に約5万7000円増える計算になります。

--なるほど、コスト増というのは購入を検討している若者には負担が大きくなりそうですね。

はい、18~35歳の若者、いわゆるミレニアル世代のうち約6割がクラスメイトや親と住んでいると言われています。こうしたなか、ファニーメイの2月の調査では、雇用に対する自信がミレニアム世代の中で高まていて、親元を離れ家庭を持つ兆候が高まってきているようです。ただ、最近は住宅の価格が上昇していることから、所得が相対的に低い若者は購入のタイミングについて、難しい決断を迫られているようです。

【為替見通し】注目ポイントは「米財政拡大への期待の変化」

解説はソシエテジェネラル銀行の鈴木恭輔氏

解説はソシエテジェネラル銀行の鈴木恭輔氏

--まずニューヨーク市場を振り返っていかがだったでしょうか。

ドル円は111円近辺でレベルを変えていません。イギリスのEU離脱通告は既に織り込み済みで、為替市場での反応は限定的となっていますね。

--今日の予想レンジは、110.50-111.50円、注目ポイントは「米財政拡大への期待の変化」です。

--今日の予想レンジは、110.50-111.50円、注目ポイントは「米財政拡大への期待の変化」です。先週のオバマケア代替案撤回を受けまして、ドルは大きく売られました。但し、投資家による財政拡大への期待は、24日の法案撤回よりも前に落ち込んでいたのではないかと思います。

(フリップ1:「財政拡大期待」剥落で売りポジション低下)

ここで投機勢の米国債の売り越しポジションを見ますと、21日時点で昨年の11月の水準まで急低下しています。これは3月のFOMCでは年4回の利上げの示唆が期待されていましたが、結局3回となった時点で、投資家が、『FRBは財政拡大を政策に織り込んでいない』、と判断したからと考えられます。この時点で、財政への期待の大部分が剥落していたと整理ができます。

--ではアメリカの政治リスクによるドルの下落は一時的と見ていいんでしょうか。

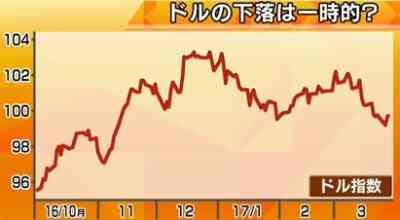

--ではアメリカの政治リスクによるドルの下落は一時的と見ていいんでしょうか。(フリップ2:ドルの下落は一時的?)

はい、一時的なものだと思います。トランプ政権に期待して上昇したドルは、ドル指数で見ますと、勝利前の昨年10月・11月のレベルに肉薄していて、大統領就任前の位置まで戻っています。今後のドル相場では、ファンダメンタルズとFRBの利上げが焦点になると見られます。

(フリップ3:強い指標確認でドル堅調地合いへ)

足下の6月のFOMCでの利上げ期待値は約50あ%で安定、米10年債利回りも年初の下限域を抜けずに推移してます。来週の雇用統計をはじめとして、経済指標で力強いが確認されれば、ドル堅調地合いに戻ると見ています。

【日本株見通し】注目ポイントは「権利落ち埋めはポジティブ」

解説は大和証券の木野内栄治氏

--今日の予想レンジは、19100-19300円です。アメリカがまちまちで返ってきました。

そうですね。手がかりがないです、一方で年度末ですから、もうあまり動かず、小動きといったところだと今日は思います。

--注目ポイントは「権利落ち埋めはポジティブ」です。

昨日は日経平均は132円ぐらいの配当落ちがあったんですね。その前までの株主は配当がもらえるんですが、昨日買った人はもう配当をもらえないので、その分値段が落ちるのが普通なんですけれども、昨日は上昇しているんですね。これを勘案しますと、140円以上の実は上昇だったということが言えるんですね。実はこの配当落ち分を埋めるかどうかというのは、相場のトレンドを映すことが結構多いんですね。ここ2年間は実は3月は配当落ちを埋めきれないで、マイナスが続いていたんですが、昨日で、もしかしたらトレンドが変わったかもしれません。2005年以降、日程平均は高値を抜けていなかったんですが、これが変わったかもしれないなぁということですね。

--でもどうして権利落ち日で相場のトレンドというのが分かるんですか。

権利落ち日になりますと、実質的に新年度商いになるんですね。逆に言ううと、年度内の売り圧力がここで測れるということなんですね。

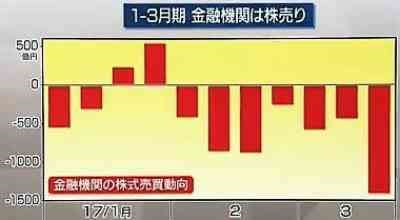

権利落ち日になりますと、実質的に新年度商いになるんですね。逆に言ううと、年度内の売り圧力がここで測れるということなんですね。(フリップ:1-3月期、金融機関は株売り)

(よって権利落ち日までにそれまでの動きの前に、)コチラの実際の今年の動きを見てみますと、金融機関はずっと株を売っていて、かなり直近も大きく売っていたんですね。今回はおそらく外国債券なんかの損を埋めるために、抱き合わせで株の益出しをしていたんだと思うんですが、昨日からはもう売っても年度内の売買にならないので、この売り圧力が昨日終わった。だから株価がよく上がる、好需給に影響したんだと思います。これまでの上値が重かった状況というのは、実はトレンドではなくて一時的なもので、4月は特にスッと上値が軽くなる。こういうことを表している可能性がある。そんな一日が昨日だったということで、4月は期待したいですね。

■【プロの眼】4月はトランプ相場の正念場

戦後4回の民主党から共和党へ政権が移行した年を見ると、必ず年後半は株安で、景気も後退に陥っている。トランプ政権誕生後、株価は堅調に推移しているが、過去の例からそろそろ潮目が変わり、下降傾向となるのか。大和証券の木野内栄治氏が解説する。

--さて4月、トランプ相場の正念場なんだ、ということなんですね。そろそろ潮目が変わってきたんでしょうか。

(フリップ1:4月~5月が正念場)

「そうなんですね。戦後4回、アメリカでは民主党から共和党に政権が移行しています。その時のNYダウの動きというのを見ましたのがコチラなんですが、ご覧いただきますと、年の後半は必ず相場が下がっているんですね。実はこの年に全て景気の後退期にも陥っています。今回、政策が似ていると言われるレーガンさんの時もやはり同じパターンだったので、今期待されてます減税などの効果が期待できるのは、実は今年じゃなくて、来年からなんだといういうことが言えそうです。このケースを見ますと、だいたい4月ぐらいにピークアウトしているケースが多いので、トランプ相場、今回も議会の共和党に縛られて、いま身動きが取れないですけれども、これが続いていくようだと、そろそろし潮目が変わるタイミングが近づいているということは言える言えるんですね。」

「そうなんですね。戦後4回、アメリカでは民主党から共和党に政権が移行しています。その時のNYダウの動きというのを見ましたのがコチラなんですが、ご覧いただきますと、年の後半は必ず相場が下がっているんですね。実はこの年に全て景気の後退期にも陥っています。今回、政策が似ていると言われるレーガンさんの時もやはり同じパターンだったので、今期待されてます減税などの効果が期待できるのは、実は今年じゃなくて、来年からなんだといういうことが言えそうです。このケースを見ますと、だいたい4月ぐらいにピークアウトしているケースが多いので、トランプ相場、今回も議会の共和党に縛られて、いま身動きが取れないですけれども、これが続いていくようだと、そろそろし潮目が変わるタイミングが近づいているということは言える言えるんですね。」--さっきニューヨークからも、イールドカーブがフラット化していて、それは景気後退の予兆なんだみたいなこと、ありましたけれども、まさにこういうところを指していたわけなんですよね。でも、ただ、そうは言ってもトランプ大統領は公共投資に積極的で、共和党というよりは民主党寄りで・・・。

「そうなんですね。必ずしもこれが適用できないというのは、公共投資をこの秋からやれば、この秋に景気が後退するとか、株安なんてことは起きないですよね。ただ、これは財源がどうなんだという問題に今あって、オバマケアの縮小に伴う財源の捻出に失敗したのは結構痛いんですよね。こうなると公共投資に回すことができる財源として、いま考えられるのはレパトリ減税ぐらいしか残っていないなぁというふうに思います。レパトリエーション、アメリカの企業が海外で稼いだお金、海外に今プールしているお金が2.6兆ドル(約300兆円)近いお金がプールされているんですが、これを持って返ってくると税金を払うんですね。それで今は返ってこないわけなんですけれども、これを少し税率を下げて、レパトリを促して、税金を取ろうということも、可能性としては考えられるので、こういうものが出てくれば、これは素晴らしくアメリカのインフラ投資をサポートはしてくれるかもしれないということなんですね。

--ただ、レパトリ減税となると、ドル高になるということは分かっていますよね。

(フリップ2:米レパトリ減税実施でドル高)

「そうですね。2005年に1年間だけやりました。きっちり20円ほども円安ドル高になりました。こういう動きが早ければ、(早ければ)7月から実施される可能性は無くは無いということなんですね。そうなりますと、ドル高だし、インフラ投資ですから、日本株にとっては最高にいいなって話になるんですが、ただ、ちょっと気を付けないといけないのが、レパトリ減税をやるぞとなると、『レパトリを7月に先送りしちゃえ』ということで、一回ドル安が発生するということが考えられるんですね。これは2009年度に日本も導入したときも全く同じパターンでやっているので、この4月、レパトリ減税をやるぞ、という話が聞こえてきたら、一旦ドル安になるかもしれません。このケースではアメリカのインフラだとか、アメリカ株はいいんだと思いますけれども、日本株を考えるうえではちょっとネガティブかもしれないので、この4月はどっちにしても、トランプ相場の正念場かな、こんな風に思います。」

「そうですね。2005年に1年間だけやりました。きっちり20円ほども円安ドル高になりました。こういう動きが早ければ、(早ければ)7月から実施される可能性は無くは無いということなんですね。そうなりますと、ドル高だし、インフラ投資ですから、日本株にとっては最高にいいなって話になるんですが、ただ、ちょっと気を付けないといけないのが、レパトリ減税をやるぞとなると、『レパトリを7月に先送りしちゃえ』ということで、一回ドル安が発生するということが考えられるんですね。これは2009年度に日本も導入したときも全く同じパターンでやっているので、この4月、レパトリ減税をやるぞ、という話が聞こえてきたら、一旦ドル安になるかもしれません。このケースではアメリカのインフラだとか、アメリカ株はいいんだと思いますけれども、日本株を考えるうえではちょっとネガティブかもしれないので、この4月はどっちにしても、トランプ相場の正念場かな、こんな風に思います。」■【ワードバンク】HR(エイチアール)テック

解説は、矢内雄一郎キャスター、佐々木明子キャスター

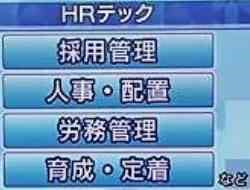

(フリップ1:HRテック)

(フリップ1:HRテック)--(矢内) 今回のワードバンクのキーワードは「HRテック」です。HR=ヒューマン・リソース=人事と、テクノロジーを組み合わせた造語で、企業の人事・労務の分野にクラウドやビッグデータ分析を取り入れて効率化を図る取り組みを指します。

--(佐々木) 具体的にどういうことなんでしょうか。

--(佐々木) 具体的にどういうことなんでしょうか。(フリップ2:HRテック)

--(矢内) 主に採用管理、人事・配置、労務管理、育成・定着といった業務を後押しするサービスがここ2~3年で広がっています。

(フリップ3:日本のHRテック・クラウド市場規模)

導入する大手企業も増えて、市場規模は2021年にかけて現在の3倍、およそ600億円に拡大する見通しです。中でも成長が期待されているのが、青い部分、人事・配置の分野です。その最前線の動きを追いました。

導入する大手企業も増えて、市場規模は2021年にかけて現在の3倍、およそ600億円に拡大する見通しです。中でも成長が期待されているのが、青い部分、人事・配置の分野です。その最前線の動きを追いました。人材データベースを手がけるベンチャー企業「カオナビ」。人事・配置業向けのサービスを行い、従業員の情報をクラウド上で管理できるシステムを開発しました。顔と名前、経歴などをひと目で分かるように見える化、ドラッグ・アンド・ドロップで人位配置がシミュレーションできるなど、事業目的に沿う組織づくりをスムーズにしています。クラウドを用いるため、管理できるデータは数万人でも可能です。

《佐藤寛之取締役》

「スピーディに経営をしたいと思う経営者ほど、優秀な人とのコミュニケーションや(従業員の)意欲向上へのニーズが強まっている。人の能力や個性の情報はもっと使って、もっと活躍させてあげないと、社員が不幸になるだろうというとこに、ようやく最近(企業が)気づきだした。」

一方、ネオキャリア(東京・新宿区)では勤務管理システムを扱っています。去年から始めた「jinjer(ジンジャー)勤怠」は自撮りをすることで出勤が打刻され、従業員のストレス状況を把握できるシステムです。その特徴はAI(人工知能)による笑顔判定。勤務表に労働時間と合わせて、その日の表情を点数化し表示します。その点数に残業時間や有給消化の回数などのデータを加え、仕事への意欲やストレスを総合的に判定、マークが3つ以下に減ると、担当者に知らせ、従業員の悩みの早期発見につなげる仕組みです。

一方で、人事担当者がやらなければいけない、手間がかかる公的書類の申請作業にもHRテックが活用され始めています。クラウド・ソーシングを展開するクラウドワークス(東京・渋谷区)は去年、社員数が2倍に増えたことをきっかけに、社会保険や雇用保険の手続きをインターネット上で行い、申請できるサービス「SmartHR(スマートHR)」を導入しました。電子申請には「e-Gov(イーガブ)」と呼ばれる総務省のシステムがありますが、画面の見方や入力が複雑だとの声が多く上がっていました。「SmartHR」は、この「e-Gov」と連携していて、あらかじめ従業員の基本情報を登録しておけば、最低限の入力だけで、個々の保険申請ができるシステムです。

専門家はHRテックの浸透には、ユーザー側のさらなる変化が必要と見ています。

《ミック経済研究所/樋口一則さん》

「今まで大量一括採用によって、『管理する人事』という意識が企業内に強い。そこから人事情報を分析し、データを活用することで、『価値を生み出す人事』に意識変革をしていくことが欠かせない。」

--(佐々木) いろいろなものが分析できるようですけど、こうしたHRテックというのは、どのぐらいの企業が採用しているんですか。

--(佐々木) いろいろなものが分析できるようですけど、こうしたHRテックというのは、どのぐらいの企業が採用しているんですか。--(矢内) 例えば、人材配置サービスの「カオナビ」は、日清食品ホールディングスやサイバーエージェントといった大手をはじめ、450社が活用しています。また保険申請サービスの「SmartHR」は、現在およそ3800社が導入しています。

--(佐々木) 今後、生産性を上げる、働く環境を変えると言っていますけれども、これは管理する側も、より攻める管理というものが必要、意識改革が必要になってくるんですね。

■日経朝特急

一面トップは、先ほどニュースでも伝えた、英EU離脱通知や東芝の子会社の破産法適用申請が大きく報じられている。

学生バイトに奨励金

吉野家ホールディングスが学生バイトを対象にした奨励金制度を導入する。大学在学中に吉野家の店舗で週3時間以上働くことが条件で、卒業後に吉野家に入社し、4年勤務すれば返済が全額免除される。経済的な問題を抱える若者を支援し、外食業界を支える人材を育てる狙いだ。

手数料ゼロ役信など対象

積み立て型NISAの対象商品の条件が決まった。金融庁は来年導入が決まっている積み立て型NISAの対象商品の条件を、公募株式投資投資では販売投資信託がゼロ、ETFでは1.25%の以下のものに限ると決めた。相場変動以外の要因で運用資産が目減りするのを防ぎ、初心者が安心して使える制度を目指す。

引っ越しに定休日導入

引っ越し大手が今年夏にも定休日を導入する。引っ越し大手「アートコーポレーション」は、1ヵ月あたり3~4日休み、引っ越し作業などは取りやめる。人手不足が深刻になる中、業務効率を高め、働く環境を改善して、人材の定着や採用を増やすことにつなげる狙いだ。

■日刊モーサテジャーナル

米温暖化対策見直す大統領令、各紙の見方分かれる

トランプ大統領が地球温暖化対策を見直す大統領令に署名したことついて、ニューヨークタイムズは、「地球温暖化を防ぐという世界のリーダーとしての役割を放棄した」、と批判。

一方、ウォールストリートジャーナルの社説は真逆で、「トランプ大統領はエネルギー政策で前進」、と歓迎している。記事は、「確かに石炭から天然ガスなどに、エネルギー市場のシェアは移ってきているが、それはあくまで市場が決めるべきことだ。」、と主張。「オバマ前大統領の環境規制は石炭業界を不当に罰するもので、1兆ドル分の生産減少、12万5千人の雇用焼失につながるという試算もある。」、と伝えている。パリ協定で定められたアメリカの二酸化炭素削減目標についても、「オバマ政権でも目標の達成はしょせん無理だった」とし、「どちらにしてもあまり影響はない」、という見方を示している。

トランプ大統領が地球温暖化対策を見直す大統領令に署名したことついて、ニューヨークタイムズは、「地球温暖化を防ぐという世界のリーダーとしての役割を放棄した」、と批判。

一方、ウォールストリートジャーナルの社説は真逆で、「トランプ大統領はエネルギー政策で前進」、と歓迎している。記事は、「確かに石炭から天然ガスなどに、エネルギー市場のシェアは移ってきているが、それはあくまで市場が決めるべきことだ。」、と主張。「オバマ前大統領の環境規制は石炭業界を不当に罰するもので、1兆ドル分の生産減少、12万5千人の雇用焼失につながるという試算もある。」、と伝えている。パリ協定で定められたアメリカの二酸化炭素削減目標についても、「オバマ政権でも目標の達成はしょせん無理だった」とし、「どちらにしてもあまり影響はない」、という見方を示している。

ブラックブロックの機械導入「銘柄選びの魔術師」が凋落

世界最大の資産運用会社「ブラックブロック」が株投資において、AIなどコンピューターの導入を進めているとの記事。背景には、S&P500などの代表的な指数を上回るパフォーマンスを目指すアクティブ運用の業績が悪いことがあるとのこと。

ニューヨークタイムズは、「銘柄選びの魔術師が凋落した」、と報じている。最近、アクティブ運用は、手数料が安い指数連動型のパッシブ運用に押されていて、去年はアクティブ運用から約4230億ドルの資金が流出する一方、パッシブ運用には3900億ドルの資金が流入したという。

ウォールストリートジャーナルは、「投資業界の機械化が進む中、資産運用大手のマネージャーでさえ、マーケットに勝てなくなってきているということだ。」と伝えている。

中国ネット大手から18億ドル・テスラに明るい未来?(ウォールストリートジャーナル)

中国のインターネットサービス大手「テンセント」が、アメリカの電気自動車大手「テスラ」に、18億ドル(約2000億円)を投じ、テスラ株5%を取得したことについて、「テスラにとってかなり心強い支援になる」、と報道。記事は、「新型車出荷が遅れるのでは、といった懸念は払拭され、さらに時価総額でも100年以上の歴史を持つフォードモーターを追い抜くことになる。」、と驚きをもって伝えている。また記事は、「中国は世界最大の自動車市場であり、将来、中国人がテンセントのアプリを使ってウーバーを呼ぶように、自動運転車を呼ぶ日が来るかもしれない。」、と指摘。「中国政府の方針から、その車がテスラ製になる可能性は低いものの、テンセントの投資を単なる冷やかしと見るべきではない。」、と伝えている。

・ 「中国ネット大手から18億ドル・テスラに明るい未来?」について

--あらためてテスラというのはかなり注目されているんですね。

《大和証券/木野内栄治氏》

「そうですね。いまテスラはアメリカで大きなリチウム電池の工場、ギガファクトリーというのを稼働を始めています。いま株式市場では、ここに納入しているパナソニックが一緒にやっているんですけれども、ここに部材を納入している企業を、テスラ・チェーンと言って、テスラ・チェーンというサプライ・チェーンに乗っているのかな、乗っていないのかなというので物色が変わるぐらいですから、相当やはり注目されているということだと思いますね。」

「そうですね。いまテスラはアメリカで大きなリチウム電池の工場、ギガファクトリーというのを稼働を始めています。いま株式市場では、ここに納入しているパナソニックが一緒にやっているんですけれども、ここに部材を納入している企業を、テスラ・チェーンと言って、テスラ・チェーンというサプライ・チェーンに乗っているのかな、乗っていないのかなというので物色が変わるぐらいですから、相当やはり注目されているということだと思いますね。」

■今日の予定

東芝臨時株主総会

日ロ戦略対話

上場スシローグローバルHD

ドイツ3月消費者物価指数

米16年10-12月期GDP(確定値)

■ニュース

英 EU離脱を通知 メルケル首相「親密なパートナー継続を」

イギリスは29日、EU=ヨーロッパ連合からの離脱を正式に通知しました。これを受けドイツのメルケル首相は「親密なパートナーであり続けることを望む」と述べ、良好な関係構築の必要性を訴えました。ドイツの与党、「キリスト教民主同盟」などとの会合に出席したメルケル首相は「EU側は公正かつ建設的に交渉を進めるべきだ」とした上で、「イギリスも同じような考えで交渉に臨んでほしい」と述べました。一方、フランスの次期大統領の有力候補、マクロン前経済相は「安全保障上の協力は重要だが、まずは、EUの利益を守ることが先決だ」と述べました。

イギリスは29日、EU=ヨーロッパ連合からの離脱を正式に通知しました。これを受けドイツのメルケル首相は「親密なパートナーであり続けることを望む」と述べ、良好な関係構築の必要性を訴えました。ドイツの与党、「キリスト教民主同盟」などとの会合に出席したメルケル首相は「EU側は公正かつ建設的に交渉を進めるべきだ」とした上で、「イギリスも同じような考えで交渉に臨んでほしい」と述べました。一方、フランスの次期大統領の有力候補、マクロン前経済相は「安全保障上の協力は重要だが、まずは、EUの利益を守ることが先決だ」と述べました。

米 ボストン連銀総裁「利上げ4回が適当」

アメリカの利上げは今年、何回なのか?ボストン連銀のローゼングレン総裁は、3月の利上げを含め年4回の利上げが適当だとの考えを示しました。これまでローゼングレン総裁は「年3回かそれ以上」としてきましたが、今回、より強気の見方を示した形です。

米 原油在庫 ↑90万バレル

アメリカのEIA=エネルギー情報局が発表した先週1週間の原油在庫は前の週に比べ90万バレルの増加で、市場予想より小幅な増加に留まりました。一方、ガソリンの在庫は市場予想を大幅に超える370万バレルの減少となりました。また、原油の受け渡し場所であるオクラホマ州クッシングの在庫が5週間ぶりに減少に転じました。

米 中古住宅成約 10年7月以来の増加

全米不動産協会が発表した2月の中古住宅成約指数は、前の月に比べ5.5%上昇と2010年7月以来の上昇幅となりました。市場予想の2.5%を大幅に上回る内容でアメリカの住宅需要の強さが確認されました。ただ、発表元は今後も買いやすい価格帯の住宅在庫の不足が続くと予想しています。

サムスン 新ギャラクシー発表

韓国のサムスン電子は29日、ニューヨークで主力のスマートフォン、ギャラクシーの新機種「S8」と「S8+(プラス)」を発表しました。カメラの性能を向上させたほかセキュリティーを強化し、指紋や顔認証以外に瞳を使った虹彩認証機能も付けています。サムスンは前の機種でバッテリーの欠陥による発火事故を起こしていて、今回の新機種で顧客の信頼回復ができるのかが課題です。

東芝子会社が破産法申請

東芝はきのう、アメリカの原発子会社ウエスチングハウスなどに対し、日本の民事再生法にあたる連邦破産法11条の適用を申請したと発表しました。

《東芝/綱川智社長》

「今後の経営に向けた第一歩として、海外原子力事業のリスクの遮断を確実なものにしてまいりたい。」

東芝はウエスチングハウスの破産申請で、巨額損失の原因となった海外原子力事業からの撤退を加速させたい考えです。ウエスチングハウスの損失処理による、東芝の2017年3月期の連結最終赤字は従来予想の3,900億円から最大で1兆100億円に拡大する見込みで、国内製造業としては過去最大の赤字額となります。また東芝は、巨額損失の穴埋めのため、半導体事業を分社化し株式を売却する計画を進めていて、きょう臨時株主総会を開き、分社化の了承を取り付ける予定です。半導体事業は需要拡大が見込まれており、きのう締め切られた入札にはおよそ10社が応札したとみられています。

《綱川社長》

「(債務超過の解消に)十分耐えうるオファーが来たと認識している。少なくとも2兆円。市場も増えていて、企業価値があると考えている。」

ラグビーW杯 JTBが公式に

大手旅行代理店のJTBは、2019年に開催するラグビーワールドカップの国内唯一の公式旅行会社に決まったと発表しました。ワールドカップでのチケット販売などの統括管理を独占するイギリスのスポーツトラベル&ホスピタリティグループと共同で観戦チケットと宿泊などのサービスを手掛ける専門会社を設立します。専門会社を設立することで、日本国内での観戦チケット付きツアーの販売を独占することになります。

《JTB/高橋広行社長》

「本業の旅行業でホスピタリティーのコンテンツを蓄積している。スポーツ分野に持ち込んで、ホスピタリティーモデルを作りたい。」

大手旅行代理店のJTBは、2019年に開催するラグビーワールドカップの国内唯一の公式旅行会社に決まったと発表しました。ワールドカップでのチケット販売などの統括管理を独占するイギリスのスポーツトラベル&ホスピタリティグループと共同で観戦チケットと宿泊などのサービスを手掛ける専門会社を設立します。専門会社を設立することで、日本国内での観戦チケット付きツアーの販売を独占することになります。

《JTB/高橋広行社長》

「本業の旅行業でホスピタリティーのコンテンツを蓄積している。スポーツ分野に持ち込んで、ホスピタリティーモデルを作りたい。」

東電とゼンリンが提携

東京電力ホールディングスと大手地図会社のゼンリンは、小型無人機ドローンを安全に飛行させるインフラ整備事業で業務提携すると発表しました。送電鉄塔や電線などの位置データとゼンリンが持つ地図情報を組み合わせることで、ドローンを電線に沿って飛行させるということです。物流や農業などでの活用を見込んでいて、東京電力管内で2019年度のサービス開始を目指します。

東京電力ホールディングスと大手地図会社のゼンリンは、小型無人機ドローンを安全に飛行させるインフラ整備事業で業務提携すると発表しました。送電鉄塔や電線などの位置データとゼンリンが持つ地図情報を組み合わせることで、ドローンを電線に沿って飛行させるということです。物流や農業などでの活用を見込んでいて、東京電力管内で2019年度のサービス開始を目指します。

「複数の銀行がドイツ移転を検討」

金融機関のロンドン脱出の動きが加速するのでしょうか。ドイツの中央銀行、ドイツ連邦銀行のドンブレト理事は、複数の銀行が、ロンドンからフランクフルトへの移転に向け、協議を始めていることを明らかにしました。ロイター通信に答えたもので、理事は「フランクフルトに関心を持つ多くの銀行から接触があった」と述べました。

独 ダイムラー ベンツ新車販売 過去最高見通し

ドイツの自動車大手ダイムラーは29日の株主総会で、高級車部門のメルセデス・ベンツの1月から3月期の新車販売が過去最高になるとの見通しを示しました。今年通期の販売台数も、過去最高を塗り替えると強気の目標を発表しています。また、新たな電気自動車10車種以上の市場投入目標を従来より3年前倒しにして、2022年までとしました。

築地改修500億~800億円でも

豊洲市場への移転問題を有識者が検証する東京都の市場問題プロジェクトチームで、築地市場を移転させない場合、500億円から800億円で改修工事が可能とする案が示されました。一方、豊洲市場に移転した場合、将来的には毎年150億円程度の赤字となる可能性もあるため、その改善策が必要だと指摘しています。プロジェクトチームでは今後、こうした案を検討し、5月にも報告書をまとめる方針です。

森友学園が補助金返還

国土交通省はきのう学校法人「森友学園」に支払ったおよそ5,600万円の補助金が全額返還されたと発表しました。おととい銀行口座に振り込まれたということです。森友学園は、木材を使った校舎建設に対する補助金を受け取っていましたが小学校の認可申請を取り下げたため国交省がきょうを期限に返還するよう求めていました。

ファストリ会長「アメリカで製造できない」

ユニクロを展開するファーストリテイリングの柳井会長はニューヨークを訪れ、アメリカで商品を製造することは困難だと、改めて否定しました。柳井会長のニューヨーク訪問は海外で初となる展示会の開催が目的ですが、ユニクロは商品のほとんどを中国や東南アジアで製造しているため、トランプ大統領が掲げる保護主義的な政策には反発を強めています。ただ、ユニクロは現在アメリカでおよそ50店舗を展開しており、柳井会長は、今後、大都市圏を中心に年間20から30店舗、増やし、出店ペースを加速させていく考えを示しています。

■【本日のコメンテーター】大和証券/木野内栄治氏

・ EU離脱を通知・英国去る金融機関

--さてイギリスはEU離脱を正式に通知わけですけれども、この影響というのはこれから本当に出てくるんでしょうね。

「相当出てくると思います。日本から見るとずいぶん対岸の話、対岸の火事みたいな感じがするんですけれども、特に金融機関にとってはこれはシティというのは本当に大きなビジネスの場なんですね。ここから少しずつ動いていくということが考えられるんですけれども、お客様と話をしていると、ヨーロッパのお客様は本当に大激震のようでして、日本の金融機関が思っている以上に、すごいことが始まっているなぁという感じがいたしますので、注意して見ていかなくてはいけない。」

--その差は何で出てくるんですかね。日本と・・・。

「やっぱり日本の金融機関は英語圏でないと難しいな、というのがあるので、イギリスは残しておいて、少しヨーロッパの大陸の出張所を登記上の本社にしようかとか、そんな程度のイメージがあるかもしれないんですが、ヨーロッパの金融機関はそうじゃないんですよね。別にイギリスじゃなくても、大陸でも大丈夫だと・・・、語学もできますと・・・。」

--フランス語か、ドイツ語か、そういうところに選ぶことができるということで・・・。

「相当大きな動きが実は始まっているように思います。」

・ きょうの経済視点 「カウンター・シクリカル」、「プロ・シクリカル」

「これは中央銀行の話なんですが、通常、中央銀行というのは、景気の波に対して『カウンター』を当てるように、景気を落ち着かせるように動くんですが、今の日本銀行の政策は『プロ・シクリカル』、景気の波を増幅する方向に作用するような金融政策を取っています。ですからトランプ政策が良い時は、凄く波に乗っていけるんですけれども、この4~5月はトランプ政策がどうなっていくのかが見え始めた時に、もしトランプ政策がつまづいた場合、景気の波をより下押しさせるような圧力が、金融政策にはある、無策になってしまうということですよね。そう考えると、この4月は一回、年度始めで明るくなるところがあると思うんですけれども、こういうタイミングでは『もし下振れした時にどうしよう』ということも金融政策としては考えておくべきかなと思います。」

--下振れたときにどうするんですかね。

「もう債券を買うとかはなかなか難しいですからね。ETFの購入増額かもしれないですね。」