2000年末からは税金分以外は資金の出し入れせず日本株主体で運用を続けているメイン口座の評価額に関する毎年恒例の記事です。

2020年末の資産運用状況の記事、2019年末の資産運用状況の記事も興味があればご覧ください。私の株式投資のやり方については後者の記事に書いてあります。

メイン口座での資産運用状況(2021年末)

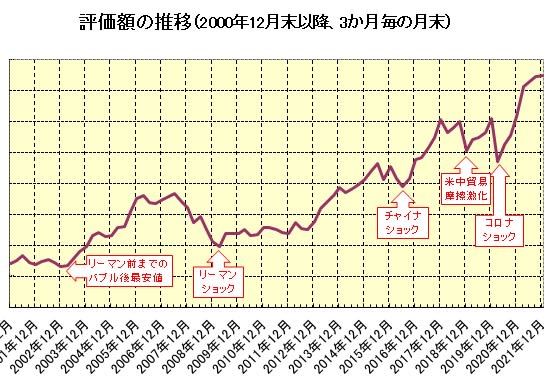

四半期ごとに記録しているメイン口座の2021年末までの評価額の推移は以下の通りとなった(縦軸の絶対額の数値は生々しいのでカット)。基本的にフルインベストメントで株式市場全体の影響をもろに受けるので、評価額が落ち込んだ時の理由をグラフに追記しておいた。

四半期ごとに記録しているメイン口座の2021年末までの評価額の推移は以下の通りとなった(縦軸の絶対額の数値は生々しいのでカット)。基本的にフルインベストメントで株式市場全体の影響をもろに受けるので、評価額が落ち込んだ時の理由をグラフに追記しておいた。

2021年の運用結果は良好で、2020年末比で+21.3%となった。

税金を考慮した株式の複利運用モデルと2021年末の評価額の比較は、以前の記事に追記済みだが、年8%複利の場合の試算結果を上回っている。

評価額は2000年末から見ると21年で5.25倍になったので、単利計算だと利回りは年20.2%(=(5.25-1)÷21*100)になるが、長期の運用結果を単利で評価するのは適切ではない。以下に示す複利計算ができるサイトで試算してみると、実現益や配当から税金をとられた後でも21年間にわたり年8.2%複利に相当する運用ができたということになる。

生活や実務に役立つ計算サイト

日経平均等との比較

幾つかのインデックスの2021年の年間上昇率は以下のようになっている。

日経平均 +4.91%

TOPIX +10.40%

TOPIX +10.40%

JPX日経400 +10.09%

東証マザーズ指数 -17.43%

東証REIT(配当込み) +19.98%

S&P500 +26.89%(ドル円 +11.46%)

東証マザーズ指数 -17.43%

東証REIT(配当込み) +19.98%

S&P500 +26.89%(ドル円 +11.46%)

まずインデックスレベルで見ると、日経平均は日銀のETF購入縮小の影響に加え、一部銘柄(特にソフトバンクグループやファーストリテイリング)が足を引っ張って冴えなかった。しかし、TOPIXやJPX日経400レベルでは10%ほど上げているので、日本株は平均的にはそれぐらいの上昇だったということだろう。一方で成長期待株の多いマザーズは大きく下げ、REITはコロナショック後の戻りの鈍さからようやく持ち直してきた。また、米国株に投資していれば、為替分も含めて大きく儲かっていた。

私の運用対象は日本株主体だが成長株よりはバリュー株(オールド銘柄)の割合が大きいし、REITや国際分散投資する投資信託も一部保有しているので、TOPIXの2倍程度の運用成績になったのだと思う。

個別銘柄で振り返ると、昨年は特に大きく上げた海運株の商船三井を保有していたことが大きく寄与した。半導体不足の影響を受けたものの強さを見せたトヨタ自動車が5分割前で1万円に到達したことも大きい。その他の保有銘柄では、鉄鋼株の日本製鉄やJFEホールディングス、半導体関連でフェローテックHDや岡本工作機械製作所、脱炭素(太陽光発電)関連でウエストホールディングスも大きく上げた。

一方、節税売を繰り返している三菱マテリアルやNISAでの非課税益を台無しにしてしまったクラレ、損切りしたパーク24、いつまで経っても回復してこないインターネットインフィニティなど足を引っ張った銘柄も多い。

やはり盆栽投資でいい?

個別銘柄(保有銘柄)の結果を眺めると、結局、100銘柄ほど持っていると運よく大きく上げる銘柄も幾つか出てくるというだけのことかもしれない。ただ、これで長年にわたりある程度の成績が得られるのだとすれば、自分がいいと思った銘柄を多数分散して長期で持っていればうまく運用できる、ということにもなる。私が時々使う盆栽投資家というスタイルだ。

複数の銘柄に投資し、下げたものは損切りして上げたものは残すという基本テクニックもある。素人は逆をやるから塩漬け銘柄だらけになると言われる。しかし、投資期間等にもよるが機械的にそれをやったら逆目になることもあるので私はやらない。個々の銘柄が大きく動いてきたら、その理由やその時点の各種指標やチャートについて検討し、自分が納得できるよう売買判断しているだけだ。

情報収集に日々努め、色々検討したりする努力は続けているが、先のことは分からないし、半ば運任せにならざるを得ない。「資産」を増やし、利益を得るたに「運」を「用」いるのが資産運用だ。投資(資産運用)とはそういうものだと達観している。