カトリック保守派の一部には、秋田の聖母の2019年のメッセージを気にしたり、ヴィガノ大司教の声明に注意を払う向きもあるようです。私も、秋田の聖母の話が気になることもあるのですが、秋田の聖母やヴィガノ大司教のメッセージを気にかけながら、日本円だけは絶対に大丈夫だと考えるなら、それは恐ろしい矛盾です。

もしのもし、秋田の聖母なりヴィガノ大司教の悲観的な予想なりが的中する未来が来たならば、少なくとも、日本円の価値は今より大いに不安定になるでしょう。勿論、米ドルとて絶対に安全とは言えませんし、ビットコインにしても然りですが、今の日本円や日本の国力は、一部識者の悲観的な未来予想を乗り越えるほどの力は、既にありません。

「一つのバスケットに全ての卵を盛るな」とは、投資でよく耳にする格言ですが、資産を貯蓄するにも同じことが言えます。ある金融の専門家に言わせると、資産を日本円や米ドルの預金で持つことは、自分の資産を日本円や米ドルに投資しているのと同義なのだそうです。ご承知の通り、未来は大変に不安定です。間違っても、自分の資産を日本円だけで貯蓄しておくことはやめましょう。

では米ドルがいいのか、ビットコインがいいのか、それとも金銀がいいのか、対案は割愛しますが(これまで何度も書きましたし、真面目に書くと説明が長くなるので)、日本と世界の情勢がこのように不安定だからこそ、資産の貯蓄にも頭を使いましょう。分散投資を心がけましょう。ちなみに、先日、FTXの事件で急落した暗号資産は、再び事件前の相場に戻りました。

だれが何をやっても日本円は紙くずになってしまう…日銀総裁が「東大の経済学者」となった本当の理由

本命の候補者たちは、みんな逃げていった

PRESIDENT Online 藤巻 健史 元参議院議員 モルガン銀行 東京支店長 2023/02/25

日本経済はこれからどうなるのか。モルガン銀行(現・JPモルガン・チェース銀行)元日本代表の藤巻健史さんは「日銀の黒田東彦総裁の後任に、経済学者の植田和男・元日銀審議委員が就任する見込みになった。だが、誰が総裁になっても『日本円の紙くず化』は避けられない」という――。

(写真)植田和男氏=2016年撮影=東大本郷キャンパス写真=朝日新聞社/時事通信フォト植田和男氏=2016年撮影=東大本郷キャンパス

日銀総裁を誰も引き受けようとしなかった

2月10日、次期日銀総裁に植田和男・元日銀審議員を起用する、というニュースが飛び込んできた。14日には正副総裁の人事案が国会に提示された。総裁候補は植田氏、副総裁候補は氷見野良三前金融庁長官、内田眞一日銀理事だ。

このニュースで私が最も注目するポイントは、日銀マン、元日銀マン全員が次期総裁職を固辞したことだ。このことから日銀財務の悲惨さが垣間見える。

昔から日銀総裁は財務省と日銀が交代で就任する慣行があり、今回は日銀マンの番だった。しかも総裁職は日銀マンにとって「垂涎の的」であるはずだ。

しかし、日銀マン、元日銀マンは誰一人として職を受けなかった。

下馬評で最有力とされた雨宮正佳副総裁も、元副総裁の中曽宏氏も、そして山口広秀元副総裁も総裁とならなかった。女性副総裁候補No.1と言われていた元日銀マンの翁百合氏も副総裁に就任しなかった。

日銀マンや元日銀マンは、就任を依頼されても、皆、逃げ切った。さらには、かつては日銀と総裁職を強烈に取り合った財務省OBさえも受けなかった。

私自身は、日銀な悲惨な現状を鑑み、雨宮副総裁も中曽前副総裁も次期総裁職を引き受けないだろうと予想し、SNSで発信してきた。そして日銀マンが全員固辞することで日銀の窮状が理解できるだろう、と説いてきた。それが現実になってしまった。

新総裁は「火中の時限爆弾」を拾う仕事が待っている

そりゃ、そうだろう。

次期日銀総裁には「火中の栗」を拾うどころか「火中の時限爆弾」を拾うような仕事が待っているからだ。次期日銀総裁は、72年の私の人生で見てきた中で、最も過酷な公職になっている。

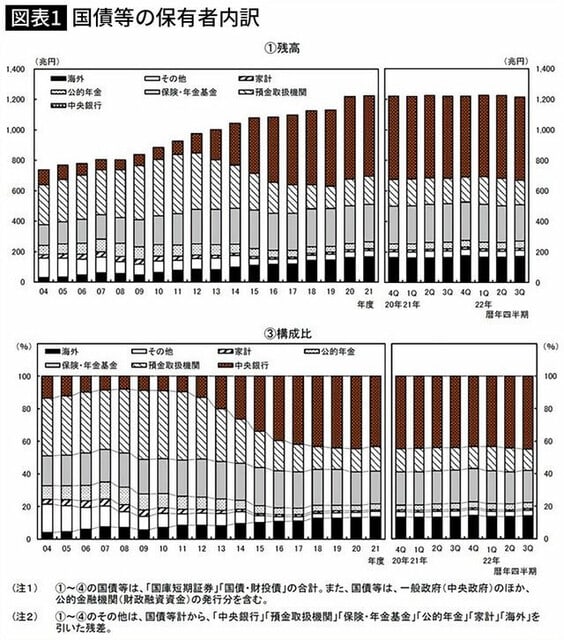

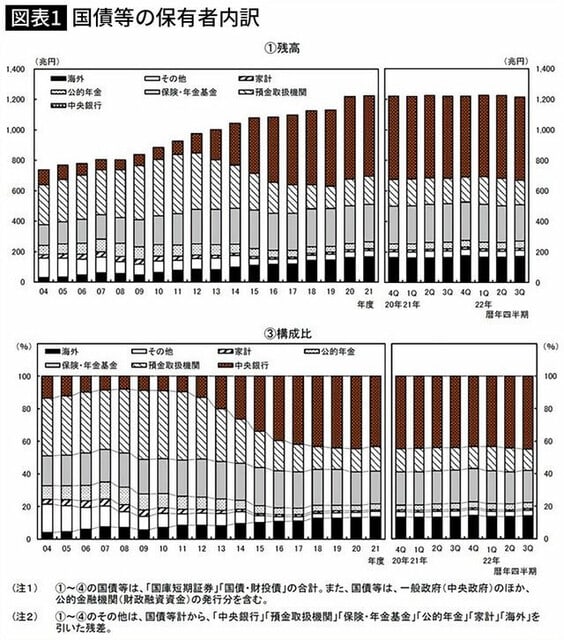

黒田日銀は、お金を市場に大量に流し込み、史上稀まれなる強烈な量的緩和を続けてきた。そのために国債の爆買いを続けて、長期国債の金利をコントロールしようとし、挙げ句の果てに株価を買い支えアベノミクスを支えた。それによって日銀の財務は急速に悪化した。

長期国債を大量に保有しているため、金利が少しでも上がれば(=国債価格の下落)、日銀は巨額な含み損を抱える。中央銀行の信用にかかわる異常事態だ。中央銀行が信用を失えばどうなるか。通貨の信用が失われる、すなわち日本円の紙くず化という最悪の事態も考えられる。

日銀とは、一般国民には遠い存在だ。国民が預金をすることはできず、日銀に直接かかわることはほぼない。それがゆえに、今の日銀が、いかに悲惨な状況なのかを理解しにくいと思う。

しかし日銀マンにはわかる。内部に入ればいるほど悲惨さがわかるはずだ。だから総裁職から逃げ、誰も引き受けようとしなかった。それだけ日銀は黒田総裁の「異次元の金融緩和」で後には引けないところまで来てしまった。

本命候補の雨宮副総裁も逃げ切った

今年1月、ある日銀OBの知人は「雨宮副総裁は、責任を取って受けざるを得ないだろう。ただし、白装束を着て切腹覚悟で」と話していた。

だから私は、日経新聞電子版の「日銀次期総裁、雨宮副総裁に打診 政府・与党が最終調整」の誤報(?)(2023年2月6日配信)を読んだ時、「新聞辞令か、これで雨宮氏は外堀どころか内堀まで埋められてしまったな。切腹覚悟の白装束で総裁を受けざるを得ない、かわいそうに」と思ったものだ。

しかし結局、雨宮氏も逃げ切った。賢明な判断だ。かつ将来の日本のためにもなる。彼は黒田氏に同調した戦犯ではあるものの、日銀に取って代わる新中央銀行が必要になった時に、その運営に関与してもらわねばならないからだ。

中央銀行の運営は素人ができるものではない。金融に対する深い知識と中央銀行マンとしての実務経験が必要不可欠だからだ。

なぜポスト黒田を引き受けたのか

さて、そこで植田氏である。なぜ彼はそんな日銀総裁職を引き受けたのだろうか。

私は、終戦(1945年8月15日)の直前に陸軍大臣となったようなものだと思う。終戦後の日本再興に寄与できただろうに、それを捨て、極東軍事裁判でA級戦犯となり監獄入りすることを自ら選択したに等しい。

植田氏は、かつて日銀審議委員を務めていたが、そもそも経済学者、東大の先生だ。しょせんは机上の学問で、日銀マンのように実務を経験していたわけではない。結果、学者の純粋さで、金融市場の怖さを甘く見てしまったのではなかろうか。かわいそうに、と思ってしまう。

植田氏が仕事も始めてもおらず、力量さえわからない時点で、なぜ、これほどまでネガティブなことを書くのだと怒る方もいらっしゃるだろう。

植田氏が、優秀な学者だということは十分存じ上げているし、平時の日銀なら素晴らしい運営をされうる実力者だと私も思う。しかし、日銀の現状は誰が日銀になったから大丈夫だとか、駄目だ、とかの次元を超えてしまっている。

誰が総裁になっても出口はないのだ。

誰が総裁になっても日銀は再起不能

私は参議院議員時代、「黒田総裁には(退任という)出口があるが、日銀には出口はないのでは?」と攻め続けてきたが、まさにその通りになりつつある。字数の関係で、日銀に出口がない理由は、プレジデントオンラインに以前書いた記事をご参照されたい。

日銀がどうしようもない状態であるのは、黒田総裁の行動からもわかる。

政府がガソリン補助や電気代補助などの物価対策を打っているのに、物価対策で前面に立つべき日銀が“知らんぷり”をしている。それどころか、政府とは真逆の行動を取っている。国債の爆買いを続け、お金を市場に流し込み、史上稀なる強烈な量的緩和、すなわち物価を上げる政策を取っている。

それはなぜか。どんな詭弁きべんを使おうと、黒田総裁は日銀の債務超過が怖いのだ。もはや日銀が買い支えなければ、国債の暴落・金利急騰は避けられない事態にまでなっているからだ。

さらに金融緩和を続けなければ、日銀は多額の含み損を抱えることになる。財務省財務官、アジア開発銀行総裁を務めた黒田氏は、世界が相手の信用(日銀を含む)を時価会計で評価することを知っている。そして中央銀行が債務超過になった時の怖さも熟知しているからだ。

植田氏は21年前に指摘していた金融緩和の重大リスク

実は、この点を植田氏は20年も前に看破している。2003年10月28日の日本金融学会の講演録を精読していただきたい。

植田氏は「(債務超過のリスクを意識するようになると)債務超過に陥る前からその可能性(注:債務超過)を高める引き締め政策を躊躇ちゅうちょしてしまうリスクも無視できない」とある。これこそ黒田総裁が、現在物価高にもかかわらず利上げできない理由だ。植田氏はそれを20年前に明確に予言しているのだ。

植田氏は、異次元の金融緩和を続けた日銀に出口があると思っているのだろうか。私はかなり疑問だ。少なくとも出口を抜ける際には、ものすごい被害が発生することだけは認識していらっしゃる。問題はどの程度の被害になるか、だけだ。

2001年3月19日の日銀政策員会・金融決定会合の議事録(P105~106を参照されたい。)議事録によると、植田氏はこう述べている。

「最初の当座預金残高5兆円は大まかにゼロ金利を実現するための金利調節である。その後予想される道筋は、しばらく経たって見ると大して景気も良くならないし、場合によっては物価も下がり続けている。そして日銀に対してさらなる緩和要求きて5兆円といったように動かせるものを作ってしまったから6兆円にしよう、7兆円にしようとなる訳である。7兆円にするときに何ができるかと言えば普通の短期金融資産では恐らく無理になってくるであろうから、長期国債買いオペの増額と思う。それで期待インフレ率が上がって金利上がっていったり、景気が良くなっていくとなればよいが、ならないと地獄になる」

植田氏も「出口戦略」がないことを知っている

さらに、植田氏は「しかし我々としてもその出口となるストラテジーがない」と述べている。この時点(21年前)で、植田氏は、長期国債の購入という禁じ手に日銀が手を染めてしまうリスクを予言している(当時、中央銀行は通貨の信用保持のために、株や長期国債など値動きの激しく債務超過のリスクのある金融資産を持つのはタブーとされていた)。

そして、長期国債の爆買いをしても景気がよくならなければ地獄を見ること、出口戦略がないことも見抜いていた。私の長年の警告と全く一緒だ。

当時(2000年12月末)の日銀当座預金残高は6兆8000億円、国債保有高は56兆円だった。現在(2022年12月末)の日銀当座預金残高は502兆円、国債保有高は564兆円に上る。しかも、そのうちなんと556兆円が長期国債だ。

日銀のバランスシートがここまで膨れ上がるとは当時の植田氏も、さすがに想像だにしていなかっただろう。こうなった以上、確実に地獄がくるし、出口はないと思ってもいるはずだ。

東京都中央区 日本銀行本店(2010年撮影)東京都中央区 日本銀行本店(2010年撮影)(写真=Wiiii/CC-BY-SA-3.0,2.5,2.0,1.0/Wikimedia Commons)

市場の暴力を甘く見ていないか

日銀が危機的な状態であるのを熟知している植田氏が、なぜ次期総裁職を受けたのか。結論から言えば、それは、市場の怖さを甘く見てしまったからと考えざるを得ない。

日銀に対する危機感が私と全く同じであっても、今後起こりうる市場の暴力のマグニチュードの予想が異なっていそうだ。学者先生と、マーケットで何度も血へどを吐く経験をしたトレーダーとの差だと思う。

植田氏は、出口脱出時に地獄は不可避だが、その地獄は大した地獄ではないと思っているのではなかろうか。しかし、植田氏が20年前に想定していた「地獄」とば、「甘っちょろい地獄」で、これから起こる市場の暴力は「とんでもない地獄」なのだと私は思うのだ。

植田総裁になれば金融政策は変わるのか

植田氏の名前が最初に報じられた時、国債相場やドル円相場は動いた。

新総裁になれば金融政策の修正(YCC:イールドカーブコントロール、長期債を買い入れて金利を一定の範囲内に誘導するもの)が行われ、日米金利差の縮小により円高が進行するだろう」と思惑から、日本国債売りと円買・ドル売りが見られた。

しかし、植田氏が新総裁になったらこのYCCを止めて、長期金利の上昇を許すのだろうか。

すでに黒田総裁は昨年末、長期金利操作の許容変動幅を従来の±0.25%から±0.5%に引き上げると表明した(事実上の利上げ)。日銀の国債評価額は8849億円(昨年9月末)から、わずか3カ月で8兆8000億円(昨年12月末)に拡大。日銀の内部留保が11兆円であることを考えると巨大な損失を出している。

仮に植田日銀が許容変動幅をもう0.25%上げたら、単純計算で、さらに8兆円も評価損が増えることになる。内部留保や保有株式の評価益も食いつぶし、完全な債務超過となる。

さらに地銀や生保も、日銀が長期金利操作の許容変動幅を0.5%に上げただけで含み損が発生し始めている。日経新聞電子版によると、主要15社の生保合計の国内の公社債は約5兆5600億円(昨年9月末)の含み益から一転、約3600億円の含み損とのこと。

黒田路線は簡単に変更できない

たった0.25%の上昇で約6兆円も評価額が下落したのだ。日銀にひけをとらない評価額の下落ぶりだ。つまり、日銀が許容変動幅を0.25%でも上げたらとんでもないことになる。地銀も連鎖倒産のリスクが出てきそうだ。

どんなに物価が上昇しようと、日銀は長期金利0.5%を死守するために国債爆買い(=お金の垂れ流し)を継続しなければならない。簡単に政策変更などできないのだ。

さらに日本国債の格付けの問題もある。12月26日の日経新聞によると、フィッチで国債格付けを担当するクリスヤニス・クルスティン氏が「日銀の国債購入は格付けを支える要因の一つ」と明言している。日銀がYCCを止めれば、トリプルB評価のイタリア以下の格付けになる可能性もある。ダブルBならジャンク債扱いで日本経済事態が大変なことになる。

ちなみに格付けやCDS(クレジット・デフォルト・スワップ)は単に国の破綻確率にすぎない。日銀の国債爆買い(=紙幣の爆刷り)ではハイパーインフレが生じても、必要なら必要なだけ紙幣を刷れるのだから国の破綻確率は低い。

YCCを解除したらどうなるか

このように今の大規模緩和に課題認識を持っている植田氏は、以上述べたリスクは承知のうえで、少しずつYCCを解除していくのだろうと、私は考えている。

日経新聞2月1日のコラム「大機小機」は、「10年債利回りは下がってきたが、YCCを外しても目先1%程度までの上昇にとどまるとの見方が多い」と紹介している。こうした前提で出口を抜けられると考えられているであるならば、市場の反応に対する感覚で私とのずれがある。

YCCを解除しても長期金利はそれほど上昇しないという考えは、見通しが甘すぎる。「甘っちょろい地獄」で済むはずがない。

現役のトレーダー諸氏は荒れた国債相場を知らないからだろう。2000年以降長期金利が2%を超えたことはない。この10年間は基本1%以内の動きでしかなかった。バブル崩壊、ブラックマンデー、資金運用部ショック、タテホショックなどを相場など国債相場が大きく動いた経験が無く、長期金利は1%以下で動くとの思い込みがあるのかもしれない。

しかし長期金利は、動くときは激しく動く。0.5%の長期金利は、日銀の爆買いが支えた官製相場の結果にすぎない。学術的にも名目金利は実質金利+期待インフレ率+倒産確率で決まるとされている。この式から考えても官製相場でなくなった時の名目長期金利が1%にとどまるとは到底思えない。

金利は一気に暴れ出す

1998年の資金運用部ショックを経験していれば、YCCを解除しても長期金利が1%までしか上昇しないと考えるのは大甘な観測であることが分かるだろう。

当時、国債の最大の購入者は資金運用部だった。郵貯や簡保で集めた金の運用機関(正式には勘定)で年間国債発行高の約19%を購入していた。その資金運用部が、資金繰りの関係で国債購入をやめると発表したとたん、長期金利利回りは0.66%から2.4%に跳ね上がった。そのまま行けば10%を超えそうな勢いで、大慌てした大蔵省は、購入停止を止めた。

ブレイクアウトするチャート写真=iStock.com/franckreporter※写真はイメージです

資金運用部の購入継続のおかげで金利は元に戻ったが、この時いざとなれば、日銀がラストリゾートの購入者として(法律を変えてでも)出てくる、との期待がマーケットにはあった。

翻って現在、そのラストリゾートの日銀自身が年間国債発行量の60%~90%を買い取っている。超大口購入者の日銀が購入を止めたら、または今まで買ってきた保有国債を市場に売り出したら、どれほどの衝撃が走るのだろう。私など身震いが起きてしまう。1%の金利の上昇で終わると考えることは到底できない。

黒田総裁は、資金運用部ショックを大蔵省時代に経験されているだろうし、総裁候補として名前が挙がっていた雨宮副総裁、中曽前副総裁、山口元副総裁も現場で、その動揺ぶりをみてきているはずだ。だからYCC解除がそんな甘っちょろいものではないことを熟知していると思う。この経験も彼らが総裁職を受けなかった大きな理由の一つだと思う。

日本国債の売りで300億円を稼いだが…

私のJPモルガン時代の仕事は「支店長兼在日代表」とともに、プロップトレーディングだった。今でいえば、グローバルマクロのヘッジファンドがやっていることだ。

ある国の景気が良くなると思えば「株を買い、通貨を買い、国債を売る」。景気が悪くなると思えば、逆を行うという仕事だった。ほとんどデリバティブでやるから、ものすごいレバレッジをかけるが、投資するお金は不要。JPモルガンのリスク資産を使っての仕事だ。社内でもごく限られた、経験あるシニアトレーダーだけが許されていた(今はFEDの規制で、その種の仕事はヘッジファンドに移行された)。

私は、ボーナス評価期間(1998年12月~翌年11月)の最初の月に、前述の資金運用部の決定を聞いて目いっぱい、JGB(日本国債)先物を売り持ちとし、300億円の利益を上げた。月間だけではなく、年間成績としても、個人成績としてJPモルガン史上最高の利益額だったと思われる。

NYのボスからは「残りの11カ月は会社に来なくていい。海外旅行にでもして遊んでいろ」と言われた。それ以上もうけてもボーナスは増えないから、仕事を続けるのは、ハイリスク・ノーリターンとなるからだ。

当時300億円の純利益を出せば、ボーナスは会長と同額の10億円、それが上限で、それ以上、もうけてもボーナスは増えないと言われた(現在ははるかに高額化しているだろう)。

YCC解除に失敗すれば、日本人は地獄を味わう

しかし私は、未来永劫えいごう破られないトレーディング記録を作りたいと、勝負を続けた。結果、残りの11カ月で300億円の利益を全部吐き出してしまった。10億円のボーナスはパーになった(家内には内緒。お金にうるさい人だったら、離婚されていたかもしれない)。

だから資金運用部ショックのことは忘れたくも忘れられない思い出なのだ。

このようなとんでもない相場経験を積み重ね、血へどを3回はいてマーケットの怖さを実感してきた。その怖さを、現場にいなかった植田氏はわからないと思う。

YCC解除の影響を軽く見過ぎている――。日銀の惨状を知りながら植田氏が総裁職を引き受けた理由だと思っている。彼の想定している地獄より、これから来る地獄はとんでもなく怖いものだと思う。

毎度書くが、保険の意味でも米ドルを買っておいた方がいい。日本円が紙くずになる前に。

https://president.jp/articles/-/66766

もしのもし、秋田の聖母なりヴィガノ大司教の悲観的な予想なりが的中する未来が来たならば、少なくとも、日本円の価値は今より大いに不安定になるでしょう。勿論、米ドルとて絶対に安全とは言えませんし、ビットコインにしても然りですが、今の日本円や日本の国力は、一部識者の悲観的な未来予想を乗り越えるほどの力は、既にありません。

「一つのバスケットに全ての卵を盛るな」とは、投資でよく耳にする格言ですが、資産を貯蓄するにも同じことが言えます。ある金融の専門家に言わせると、資産を日本円や米ドルの預金で持つことは、自分の資産を日本円や米ドルに投資しているのと同義なのだそうです。ご承知の通り、未来は大変に不安定です。間違っても、自分の資産を日本円だけで貯蓄しておくことはやめましょう。

では米ドルがいいのか、ビットコインがいいのか、それとも金銀がいいのか、対案は割愛しますが(これまで何度も書きましたし、真面目に書くと説明が長くなるので)、日本と世界の情勢がこのように不安定だからこそ、資産の貯蓄にも頭を使いましょう。分散投資を心がけましょう。ちなみに、先日、FTXの事件で急落した暗号資産は、再び事件前の相場に戻りました。

だれが何をやっても日本円は紙くずになってしまう…日銀総裁が「東大の経済学者」となった本当の理由

本命の候補者たちは、みんな逃げていった

PRESIDENT Online 藤巻 健史 元参議院議員 モルガン銀行 東京支店長 2023/02/25

日本経済はこれからどうなるのか。モルガン銀行(現・JPモルガン・チェース銀行)元日本代表の藤巻健史さんは「日銀の黒田東彦総裁の後任に、経済学者の植田和男・元日銀審議委員が就任する見込みになった。だが、誰が総裁になっても『日本円の紙くず化』は避けられない」という――。

(写真)植田和男氏=2016年撮影=東大本郷キャンパス写真=朝日新聞社/時事通信フォト植田和男氏=2016年撮影=東大本郷キャンパス

日銀総裁を誰も引き受けようとしなかった

2月10日、次期日銀総裁に植田和男・元日銀審議員を起用する、というニュースが飛び込んできた。14日には正副総裁の人事案が国会に提示された。総裁候補は植田氏、副総裁候補は氷見野良三前金融庁長官、内田眞一日銀理事だ。

このニュースで私が最も注目するポイントは、日銀マン、元日銀マン全員が次期総裁職を固辞したことだ。このことから日銀財務の悲惨さが垣間見える。

昔から日銀総裁は財務省と日銀が交代で就任する慣行があり、今回は日銀マンの番だった。しかも総裁職は日銀マンにとって「垂涎の的」であるはずだ。

しかし、日銀マン、元日銀マンは誰一人として職を受けなかった。

下馬評で最有力とされた雨宮正佳副総裁も、元副総裁の中曽宏氏も、そして山口広秀元副総裁も総裁とならなかった。女性副総裁候補No.1と言われていた元日銀マンの翁百合氏も副総裁に就任しなかった。

日銀マンや元日銀マンは、就任を依頼されても、皆、逃げ切った。さらには、かつては日銀と総裁職を強烈に取り合った財務省OBさえも受けなかった。

私自身は、日銀な悲惨な現状を鑑み、雨宮副総裁も中曽前副総裁も次期総裁職を引き受けないだろうと予想し、SNSで発信してきた。そして日銀マンが全員固辞することで日銀の窮状が理解できるだろう、と説いてきた。それが現実になってしまった。

新総裁は「火中の時限爆弾」を拾う仕事が待っている

そりゃ、そうだろう。

次期日銀総裁には「火中の栗」を拾うどころか「火中の時限爆弾」を拾うような仕事が待っているからだ。次期日銀総裁は、72年の私の人生で見てきた中で、最も過酷な公職になっている。

黒田日銀は、お金を市場に大量に流し込み、史上稀まれなる強烈な量的緩和を続けてきた。そのために国債の爆買いを続けて、長期国債の金利をコントロールしようとし、挙げ句の果てに株価を買い支えアベノミクスを支えた。それによって日銀の財務は急速に悪化した。

長期国債を大量に保有しているため、金利が少しでも上がれば(=国債価格の下落)、日銀は巨額な含み損を抱える。中央銀行の信用にかかわる異常事態だ。中央銀行が信用を失えばどうなるか。通貨の信用が失われる、すなわち日本円の紙くず化という最悪の事態も考えられる。

日銀とは、一般国民には遠い存在だ。国民が預金をすることはできず、日銀に直接かかわることはほぼない。それがゆえに、今の日銀が、いかに悲惨な状況なのかを理解しにくいと思う。

しかし日銀マンにはわかる。内部に入ればいるほど悲惨さがわかるはずだ。だから総裁職から逃げ、誰も引き受けようとしなかった。それだけ日銀は黒田総裁の「異次元の金融緩和」で後には引けないところまで来てしまった。

本命候補の雨宮副総裁も逃げ切った

今年1月、ある日銀OBの知人は「雨宮副総裁は、責任を取って受けざるを得ないだろう。ただし、白装束を着て切腹覚悟で」と話していた。

だから私は、日経新聞電子版の「日銀次期総裁、雨宮副総裁に打診 政府・与党が最終調整」の誤報(?)(2023年2月6日配信)を読んだ時、「新聞辞令か、これで雨宮氏は外堀どころか内堀まで埋められてしまったな。切腹覚悟の白装束で総裁を受けざるを得ない、かわいそうに」と思ったものだ。

しかし結局、雨宮氏も逃げ切った。賢明な判断だ。かつ将来の日本のためにもなる。彼は黒田氏に同調した戦犯ではあるものの、日銀に取って代わる新中央銀行が必要になった時に、その運営に関与してもらわねばならないからだ。

中央銀行の運営は素人ができるものではない。金融に対する深い知識と中央銀行マンとしての実務経験が必要不可欠だからだ。

なぜポスト黒田を引き受けたのか

さて、そこで植田氏である。なぜ彼はそんな日銀総裁職を引き受けたのだろうか。

私は、終戦(1945年8月15日)の直前に陸軍大臣となったようなものだと思う。終戦後の日本再興に寄与できただろうに、それを捨て、極東軍事裁判でA級戦犯となり監獄入りすることを自ら選択したに等しい。

植田氏は、かつて日銀審議委員を務めていたが、そもそも経済学者、東大の先生だ。しょせんは机上の学問で、日銀マンのように実務を経験していたわけではない。結果、学者の純粋さで、金融市場の怖さを甘く見てしまったのではなかろうか。かわいそうに、と思ってしまう。

植田氏が仕事も始めてもおらず、力量さえわからない時点で、なぜ、これほどまでネガティブなことを書くのだと怒る方もいらっしゃるだろう。

植田氏が、優秀な学者だということは十分存じ上げているし、平時の日銀なら素晴らしい運営をされうる実力者だと私も思う。しかし、日銀の現状は誰が日銀になったから大丈夫だとか、駄目だ、とかの次元を超えてしまっている。

誰が総裁になっても出口はないのだ。

誰が総裁になっても日銀は再起不能

私は参議院議員時代、「黒田総裁には(退任という)出口があるが、日銀には出口はないのでは?」と攻め続けてきたが、まさにその通りになりつつある。字数の関係で、日銀に出口がない理由は、プレジデントオンラインに以前書いた記事をご参照されたい。

日銀がどうしようもない状態であるのは、黒田総裁の行動からもわかる。

政府がガソリン補助や電気代補助などの物価対策を打っているのに、物価対策で前面に立つべき日銀が“知らんぷり”をしている。それどころか、政府とは真逆の行動を取っている。国債の爆買いを続け、お金を市場に流し込み、史上稀なる強烈な量的緩和、すなわち物価を上げる政策を取っている。

それはなぜか。どんな詭弁きべんを使おうと、黒田総裁は日銀の債務超過が怖いのだ。もはや日銀が買い支えなければ、国債の暴落・金利急騰は避けられない事態にまでなっているからだ。

さらに金融緩和を続けなければ、日銀は多額の含み損を抱えることになる。財務省財務官、アジア開発銀行総裁を務めた黒田氏は、世界が相手の信用(日銀を含む)を時価会計で評価することを知っている。そして中央銀行が債務超過になった時の怖さも熟知しているからだ。

植田氏は21年前に指摘していた金融緩和の重大リスク

実は、この点を植田氏は20年も前に看破している。2003年10月28日の日本金融学会の講演録を精読していただきたい。

植田氏は「(債務超過のリスクを意識するようになると)債務超過に陥る前からその可能性(注:債務超過)を高める引き締め政策を躊躇ちゅうちょしてしまうリスクも無視できない」とある。これこそ黒田総裁が、現在物価高にもかかわらず利上げできない理由だ。植田氏はそれを20年前に明確に予言しているのだ。

植田氏は、異次元の金融緩和を続けた日銀に出口があると思っているのだろうか。私はかなり疑問だ。少なくとも出口を抜ける際には、ものすごい被害が発生することだけは認識していらっしゃる。問題はどの程度の被害になるか、だけだ。

2001年3月19日の日銀政策員会・金融決定会合の議事録(P105~106を参照されたい。)議事録によると、植田氏はこう述べている。

「最初の当座預金残高5兆円は大まかにゼロ金利を実現するための金利調節である。その後予想される道筋は、しばらく経たって見ると大して景気も良くならないし、場合によっては物価も下がり続けている。そして日銀に対してさらなる緩和要求きて5兆円といったように動かせるものを作ってしまったから6兆円にしよう、7兆円にしようとなる訳である。7兆円にするときに何ができるかと言えば普通の短期金融資産では恐らく無理になってくるであろうから、長期国債買いオペの増額と思う。それで期待インフレ率が上がって金利上がっていったり、景気が良くなっていくとなればよいが、ならないと地獄になる」

植田氏も「出口戦略」がないことを知っている

さらに、植田氏は「しかし我々としてもその出口となるストラテジーがない」と述べている。この時点(21年前)で、植田氏は、長期国債の購入という禁じ手に日銀が手を染めてしまうリスクを予言している(当時、中央銀行は通貨の信用保持のために、株や長期国債など値動きの激しく債務超過のリスクのある金融資産を持つのはタブーとされていた)。

そして、長期国債の爆買いをしても景気がよくならなければ地獄を見ること、出口戦略がないことも見抜いていた。私の長年の警告と全く一緒だ。

当時(2000年12月末)の日銀当座預金残高は6兆8000億円、国債保有高は56兆円だった。現在(2022年12月末)の日銀当座預金残高は502兆円、国債保有高は564兆円に上る。しかも、そのうちなんと556兆円が長期国債だ。

日銀のバランスシートがここまで膨れ上がるとは当時の植田氏も、さすがに想像だにしていなかっただろう。こうなった以上、確実に地獄がくるし、出口はないと思ってもいるはずだ。

東京都中央区 日本銀行本店(2010年撮影)東京都中央区 日本銀行本店(2010年撮影)(写真=Wiiii/CC-BY-SA-3.0,2.5,2.0,1.0/Wikimedia Commons)

市場の暴力を甘く見ていないか

日銀が危機的な状態であるのを熟知している植田氏が、なぜ次期総裁職を受けたのか。結論から言えば、それは、市場の怖さを甘く見てしまったからと考えざるを得ない。

日銀に対する危機感が私と全く同じであっても、今後起こりうる市場の暴力のマグニチュードの予想が異なっていそうだ。学者先生と、マーケットで何度も血へどを吐く経験をしたトレーダーとの差だと思う。

植田氏は、出口脱出時に地獄は不可避だが、その地獄は大した地獄ではないと思っているのではなかろうか。しかし、植田氏が20年前に想定していた「地獄」とば、「甘っちょろい地獄」で、これから起こる市場の暴力は「とんでもない地獄」なのだと私は思うのだ。

植田総裁になれば金融政策は変わるのか

植田氏の名前が最初に報じられた時、国債相場やドル円相場は動いた。

新総裁になれば金融政策の修正(YCC:イールドカーブコントロール、長期債を買い入れて金利を一定の範囲内に誘導するもの)が行われ、日米金利差の縮小により円高が進行するだろう」と思惑から、日本国債売りと円買・ドル売りが見られた。

しかし、植田氏が新総裁になったらこのYCCを止めて、長期金利の上昇を許すのだろうか。

すでに黒田総裁は昨年末、長期金利操作の許容変動幅を従来の±0.25%から±0.5%に引き上げると表明した(事実上の利上げ)。日銀の国債評価額は8849億円(昨年9月末)から、わずか3カ月で8兆8000億円(昨年12月末)に拡大。日銀の内部留保が11兆円であることを考えると巨大な損失を出している。

仮に植田日銀が許容変動幅をもう0.25%上げたら、単純計算で、さらに8兆円も評価損が増えることになる。内部留保や保有株式の評価益も食いつぶし、完全な債務超過となる。

さらに地銀や生保も、日銀が長期金利操作の許容変動幅を0.5%に上げただけで含み損が発生し始めている。日経新聞電子版によると、主要15社の生保合計の国内の公社債は約5兆5600億円(昨年9月末)の含み益から一転、約3600億円の含み損とのこと。

黒田路線は簡単に変更できない

たった0.25%の上昇で約6兆円も評価額が下落したのだ。日銀にひけをとらない評価額の下落ぶりだ。つまり、日銀が許容変動幅を0.25%でも上げたらとんでもないことになる。地銀も連鎖倒産のリスクが出てきそうだ。

どんなに物価が上昇しようと、日銀は長期金利0.5%を死守するために国債爆買い(=お金の垂れ流し)を継続しなければならない。簡単に政策変更などできないのだ。

さらに日本国債の格付けの問題もある。12月26日の日経新聞によると、フィッチで国債格付けを担当するクリスヤニス・クルスティン氏が「日銀の国債購入は格付けを支える要因の一つ」と明言している。日銀がYCCを止めれば、トリプルB評価のイタリア以下の格付けになる可能性もある。ダブルBならジャンク債扱いで日本経済事態が大変なことになる。

ちなみに格付けやCDS(クレジット・デフォルト・スワップ)は単に国の破綻確率にすぎない。日銀の国債爆買い(=紙幣の爆刷り)ではハイパーインフレが生じても、必要なら必要なだけ紙幣を刷れるのだから国の破綻確率は低い。

YCCを解除したらどうなるか

このように今の大規模緩和に課題認識を持っている植田氏は、以上述べたリスクは承知のうえで、少しずつYCCを解除していくのだろうと、私は考えている。

日経新聞2月1日のコラム「大機小機」は、「10年債利回りは下がってきたが、YCCを外しても目先1%程度までの上昇にとどまるとの見方が多い」と紹介している。こうした前提で出口を抜けられると考えられているであるならば、市場の反応に対する感覚で私とのずれがある。

YCCを解除しても長期金利はそれほど上昇しないという考えは、見通しが甘すぎる。「甘っちょろい地獄」で済むはずがない。

現役のトレーダー諸氏は荒れた国債相場を知らないからだろう。2000年以降長期金利が2%を超えたことはない。この10年間は基本1%以内の動きでしかなかった。バブル崩壊、ブラックマンデー、資金運用部ショック、タテホショックなどを相場など国債相場が大きく動いた経験が無く、長期金利は1%以下で動くとの思い込みがあるのかもしれない。

しかし長期金利は、動くときは激しく動く。0.5%の長期金利は、日銀の爆買いが支えた官製相場の結果にすぎない。学術的にも名目金利は実質金利+期待インフレ率+倒産確率で決まるとされている。この式から考えても官製相場でなくなった時の名目長期金利が1%にとどまるとは到底思えない。

金利は一気に暴れ出す

1998年の資金運用部ショックを経験していれば、YCCを解除しても長期金利が1%までしか上昇しないと考えるのは大甘な観測であることが分かるだろう。

当時、国債の最大の購入者は資金運用部だった。郵貯や簡保で集めた金の運用機関(正式には勘定)で年間国債発行高の約19%を購入していた。その資金運用部が、資金繰りの関係で国債購入をやめると発表したとたん、長期金利利回りは0.66%から2.4%に跳ね上がった。そのまま行けば10%を超えそうな勢いで、大慌てした大蔵省は、購入停止を止めた。

ブレイクアウトするチャート写真=iStock.com/franckreporter※写真はイメージです

資金運用部の購入継続のおかげで金利は元に戻ったが、この時いざとなれば、日銀がラストリゾートの購入者として(法律を変えてでも)出てくる、との期待がマーケットにはあった。

翻って現在、そのラストリゾートの日銀自身が年間国債発行量の60%~90%を買い取っている。超大口購入者の日銀が購入を止めたら、または今まで買ってきた保有国債を市場に売り出したら、どれほどの衝撃が走るのだろう。私など身震いが起きてしまう。1%の金利の上昇で終わると考えることは到底できない。

黒田総裁は、資金運用部ショックを大蔵省時代に経験されているだろうし、総裁候補として名前が挙がっていた雨宮副総裁、中曽前副総裁、山口元副総裁も現場で、その動揺ぶりをみてきているはずだ。だからYCC解除がそんな甘っちょろいものではないことを熟知していると思う。この経験も彼らが総裁職を受けなかった大きな理由の一つだと思う。

日本国債の売りで300億円を稼いだが…

私のJPモルガン時代の仕事は「支店長兼在日代表」とともに、プロップトレーディングだった。今でいえば、グローバルマクロのヘッジファンドがやっていることだ。

ある国の景気が良くなると思えば「株を買い、通貨を買い、国債を売る」。景気が悪くなると思えば、逆を行うという仕事だった。ほとんどデリバティブでやるから、ものすごいレバレッジをかけるが、投資するお金は不要。JPモルガンのリスク資産を使っての仕事だ。社内でもごく限られた、経験あるシニアトレーダーだけが許されていた(今はFEDの規制で、その種の仕事はヘッジファンドに移行された)。

私は、ボーナス評価期間(1998年12月~翌年11月)の最初の月に、前述の資金運用部の決定を聞いて目いっぱい、JGB(日本国債)先物を売り持ちとし、300億円の利益を上げた。月間だけではなく、年間成績としても、個人成績としてJPモルガン史上最高の利益額だったと思われる。

NYのボスからは「残りの11カ月は会社に来なくていい。海外旅行にでもして遊んでいろ」と言われた。それ以上もうけてもボーナスは増えないから、仕事を続けるのは、ハイリスク・ノーリターンとなるからだ。

当時300億円の純利益を出せば、ボーナスは会長と同額の10億円、それが上限で、それ以上、もうけてもボーナスは増えないと言われた(現在ははるかに高額化しているだろう)。

YCC解除に失敗すれば、日本人は地獄を味わう

しかし私は、未来永劫えいごう破られないトレーディング記録を作りたいと、勝負を続けた。結果、残りの11カ月で300億円の利益を全部吐き出してしまった。10億円のボーナスはパーになった(家内には内緒。お金にうるさい人だったら、離婚されていたかもしれない)。

だから資金運用部ショックのことは忘れたくも忘れられない思い出なのだ。

このようなとんでもない相場経験を積み重ね、血へどを3回はいてマーケットの怖さを実感してきた。その怖さを、現場にいなかった植田氏はわからないと思う。

YCC解除の影響を軽く見過ぎている――。日銀の惨状を知りながら植田氏が総裁職を引き受けた理由だと思っている。彼の想定している地獄より、これから来る地獄はとんでもなく怖いものだと思う。

毎度書くが、保険の意味でも米ドルを買っておいた方がいい。日本円が紙くずになる前に。

https://president.jp/articles/-/66766