いつの間にかずいぶんと下げていたケネディクス商業リートを買い戻した。

6月に入ってケネディクス系リートの合併が発表され、少し上げたので買い戻した分は売ってしまった。そのことについても追記しておいた。

前回の記事と売買のポイント

ケネディクス商業リートに関しては、2021年6月末にNISAで買っていた1口を305,000円で売った際に一度ブログ記事にした。

この記事にはリートの資産クラスとして特性等についても書いたので、まだお読みになっていない方には一読してもらいたいが、私の売買に関するポイントは以下の2点だった。

- 2017年7月にNISAで230,000円で買った1口は、コロナショック前の高値水準まで戻した2021年6月に305,000円で売った。

- 2020年3月にコロナショックで暴落していた時、特定口座で148,500円で2口買った。高分配金利回りのお宝リートとなったので今後は永久保有(放置)の予定だ。

なお、ケネディクス商業リートは2021年7月初旬に307,000円の高値を付けたあと下げたので、結果的に良いタイミングで売れていた。

今回の買い戻し

お宝リートとなった分は永久保有のつもりなので、その後の投資口価格はほとんど気にしていなかった。保有株式等については株価を日々チェックしているが、その日の株価変動率が大きかった銘柄や売買を検討している銘柄以外はほぼスルーしている。

ケネディクス商業リートが昨年10月に機関投資家を対象に投資口の追加発行を行うことを決定した際に大きく下げた時などは値動きを確認していたが、お宝分を永久保有ということで特に買い増そうともしなかった。

リートの分配金に関しては配当控除が適用されないため、同程度の利回りの株式よりも税金面では不利になる。そのため、リートの買い増しそのものも考えてこなかったのだ(私は確定申告を毎年行い、配当控除の適用を受けている)。ただ、今年の申告分からは配当控除に関して住民税での扱いを変更できなくなるので、一概に不利とも言えなくなった。

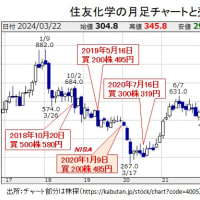

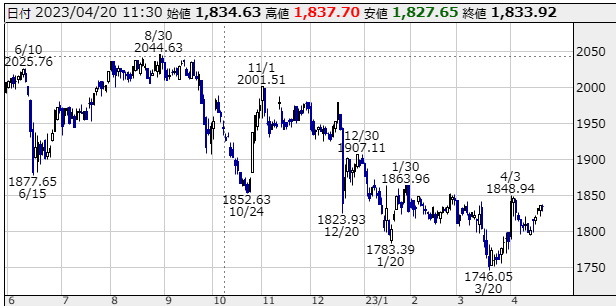

このような状況だったが、ケネディクス商業リートの投資口価格の日足チャートを久しぶりに見てみると、いつの間にかずいぶんと下げていた。

出所:株探(https://kabutan.jp/stock/chart?code=3453)

これだけ下げたらNISAで非課税で利食った分を2割以上安く買い戻せるし、2017年に投資を開始した水準にも近い。また、商業リートはオフィスリートのような供給過剰の懸念やリモートワークの影響もない。さらに、お宝リートを保有している口座とは違う方の口座に資金が残っていた。それで、4月20日に236,000円で1口買い戻した。分配金利回りは5.2%強の見込みだ。

今後、もしケネディクス商業リートの投資口価格が大きく戻すことがあれば、今回買った分はまた利食いするつもりだ。

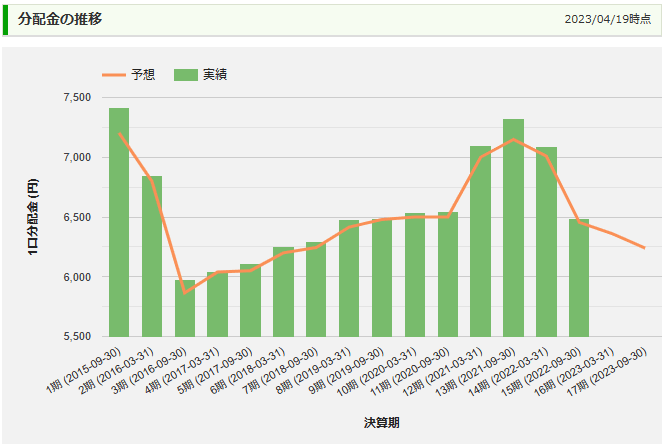

分配金の低下傾向

投資口の追加発行を決めたリートの投資口価格はたいてい下げるが、発行後は徐々に戻していく場合が多い。ケネディクス商業リートも昨年10月下旬に向けて急落したものの11月には一旦戻した。しかし、その後、徐々に下げ、3月末の配当落ちで底値を付けた感じになった。

そういう値動きになったのは後述するリート全般の値動き/値下がりの影響が大きいが、ケネディクス商業リートの分配金が低下傾向にあることも影響している。水道光熱費の増加という要因があるし、前回の投資口追加発行による希薄化もあって、追加物件取得は分配金の向上にはつながっていないようだ。

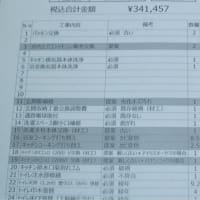

出所:不動産投信情報ポータル(http://yahoo.japan-reit.com/meigara/3453/dividend/)

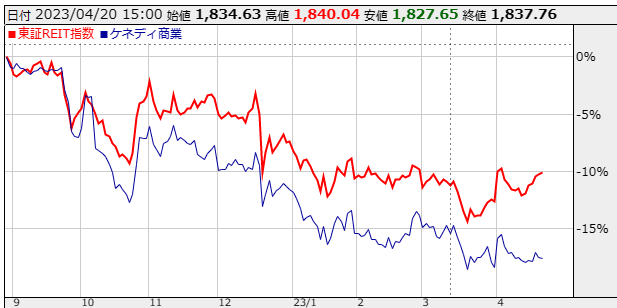

東証リート指数の推移

昨年の急激な円安に伴う輸入物価の上昇や欧米の金利上昇を背景に日銀も金融政策を変更するのではないかという懸念が強まっていた。実際、日銀はそれまでの頑なな姿勢を突然変え、昨年12月20日には長期金利の変動幅の上限を0.5%に引き上げた。利上げではないが、実際に10年物国債の金利はすぐに上限に達して、実質利上げと言われた。

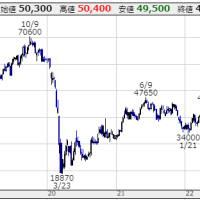

これに伴ってドル円は1日で7円近い急落となった(ドル円等のトレンド分析(2022年12月31日) の記事に記載あり)が、リートも大きく下げた。借入金で2倍程度のレバレッジをかけているリートにとっては金利上昇の影響が大きいからだ。また、高金利だとリートの分配金の魅力が相対的に下がることになる。東証リート指数の日足チャートは以下のようになっている。

出所:株探(https://kabutan.jp/stock/chart?code=0105)

チャートの傾向は、ケネディクス商業リートとよく似ているが、下記の比較チャートを見れば分かるように下げ率や戻りの鈍さはケネディクス商業リートの方が大きい。この原因は上述の通り、投資口数追加発行と分配金の低下傾向によるものだと思う。

出所:株探(https://kabutan.jp/stock/chart?code=0105)

リートは下値を拾ってもよい時期

ケネディクス商業リートに限らず、十分に下げてきた東証リート指数を見てもリートは下値を拾ってもよい時期ではないかと考えている。以下の通り、日本の金利が大きく上昇する可能性は小さいと思うし、実物資産としてインフレ対策にもなるからである。

金利に関しては、日本の景気は中々よくならないので、日銀の政策変更が今後あったとしても金利が大きく上昇していく可能性は小さいと思う。また、欧米でも景気悪化が懸念されているため、今年中の利上げ停止が確実視され、その後の利下げも想定される状況にある。

インフレに関しては、日本政府の政策等からしてもこれまで通りで、景気が良くてインフレになる可能性は小さいと思う。一方、もし財政悪化や通貨価値(信頼性)の低下による悪性のインフレが進行するなら、実物資産としての不動産は現預金に比べて価値を保ちやすい。

もちろん、将来のことは分からないし、素人の個人的な感想レベルだが、こういう考えもあって今回リートを買い戻したということだ。

本記事が少しでも参考になれば幸いですが、自分の売買に関する備忘録として書き残しているだけで、ケネディクス商業リート等への投資を推奨するものではありません。

【2023.6.26追記】

4月20日に236,000円で1口買い戻した後は比較的順調に上げていたが、6月13日にケネディクス系のリート3社、オフィス、レジデンス、商業の合併が発表された。

2023年6月13日 ケネディクス・オフィス投資法人、ケネディクス・レジデンシャル・ネクスト投資法人 及びケネディクス商業リート投資法人の合併契約締結に関するお知らせ

合併理由などは上記お知らせに書かれているが、各社とも課題があって、合併で規模を拡大し、投資対象セクターを拡大して持続的成長を図るということだ。具体的には、物流施設や宿泊施設にも積極的に投資していくことが書かれている。

合併は11月1日で、存続法人はオフィスリート。オフィスリートは2分割した上で、商業リート1口に対して1.68口割当られる。1口の場合は、0.68口が強制売却され、1口分だけが継続されることになる。

合併後の投資口価格がどうなるかは分からないが、昨年の森トラストリート(保有中)の場合、合併発表後は高値を保っていたが、合併後は下げていた。そして、端数は下げた後の投資口価格で処分されていた。

今回の合併発表後に商業リートは一段上げていたし、下手な端数処分をされるのも嫌なので、買い戻した1口だけは売っておくことにした。6月26日に276,000円の売指値が成立し、利益は約3.9万円、利益率16.6%、年利換算90.8%の成績となった。

結果的に比較的短期の売買となってしまったが、まずまずの成績だった。コロナショックの暴落時に買った2口は、端数処分を大人しく受け入れ、永久保有を続けるつもりである。

【2024.1.21追記】

2口分に関して端数処分を受け入れた結果のメモ。