第2章 厚生年金基金の経営フレーム・ワーク

(1)経営などしたこともない!

企業業務の傍ら「基金兼任理事長」が民間感覚で、過去に時々基金業務に発言することがありましたが、事務局からかくかくしかじかになっていますという説明・助言を受けて言うことは、「誰が責任者なんだ!」、「誰が経営しているのか!」という怒りの声でした。

規制・指導で雁字搦めになっていて裁量の余地を残してない基金制度について、基金事務所は<役所の出先>なのか、とよく叱られたものです。

というのも、理事長交替のたびに、基金業務の認可・指導行政の実態説明、大蔵省にべつたり張り付き厚生年金基金制度の直接の所管官庁の厚生省を無視した本邦金融機関の護送船団体制感覚、厚生省と民間の狭間で身動きが容易でない厚生年金基金連合会の実態、基金業界に蔓延する保守主義等々を説明し、ニツチがほとんどない実態を理解してもらうのに苦労したものです。

筆者は8人にのぼる理事長交替を経験してきましたが、代々の理事長の発言趣旨を要約すれば、各理事長は、基金の「経営など、したこともない!」ということになりましょう。

今でも、<経営>などと基金業界で言い出すと、何処からともなく「<行政>なんだよ」、

と聞こえてくる始末です。別の人からは、「国の委託業務を粛々とこなすだけ」などという、第三セクター並みの発言を耳にしたこともあります。国が最終責任を取ってくれるという負け犬の姿勢、他力本願のゼネラリストの責任霧散体質が、このたびの資産運用利回りの低下による積立不足を身動き出来ない状態にまで引きずりこんでしまったということでしょう。

ヘッジ・ファンドは投資収益の絶対水準のみを追求し、例えば株価指数などの収益

差などには関心がない。……。最近では、少数の銘柄の株式、特定の通貨や債券に集中的に投資することは一般的には主流ではないが、成功しているヘッジ・ファンドは、自分たちが自信を持っている集中投資の戦略を堅持している。

つまり、ヘッジ・ファンドは、どこでもマーケットが動けば収益が上がるといった

楽観論に基づいて投資をするゼネラリストではない。明確な戦略に基づいて投資を

行うスペシャリストなのである。

米タイガー・マネジメント社M・Dイェスパー・コール

「ヘッジ・ファンド対策」日本経済新聞社:経済教室 99.4.23

30年余の長きにわたり国の委託業務のオペレーションで運営されてきた厚生年金基金には、経営主体など在りえようがなかったのです。経営権を剥奪されたまま、官僚の遠隔操作によってお祭りをしてきただけともいえるでしょう。

(2)基金経営の組織機能

筆者は、機会あるごとに、従来の「基金運営」を「基金経営」に改めなければならないと主張してきたのですが、先日個人的に参加している<年金経営問題研究会>から次の例会は或る本について読書会をするという案内をもらいましたので、先の土曜・日曜にざっと目を通してまさしく開眼させられたことが二つありました。

それは、初めに、この本の著者達が「金融ビジネスとしての年金経営」を主張するのはP.ドラッカーを初めとしてそう奇異な考え方ではないですが、過去の年金経営が旨く機能していなかったのは「よい組織デザイン」がなかったからだと言う主張と、その分析がまったく新鮮でした。著者達は、年金経営の目的・使命達成は、状況認識のうえに「明確な組織の使命と、それを達成するための方針と戦略」の首尾一貫性によって導きだされると言い、これを達成するための組織機能の区別を明確に示したのです。

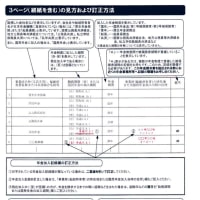

筆者は、ここまでの文脈の上に、それを次のように一部補正(< >部分)を加え整理してみました。

つまり、筆者の「基金運営」から「基金経営」へというパラダイム変換は、単に運営から経営への概念のシフト替えだけでは何も言っていないのと同じで、基金の目的設定、状況認識、「明確な組織の使命と、それを達成するための方針と戦略」をたて、それを上記の組織機能により追求するという経営概念の内実が不可欠であるということを認識させられたということです。

いま一つのそれは、従来の年金基金には「基金統治」と「基金管理」という機能はまったく欠落していましたということ、実態としてありましたのはオペレーションとしての「基金運営」だけであったのではないでしょうかという発見です。

「基金管理」さえ、過剰な規制により行政サイド(厚生・大蔵省)の遠隔操作で行われ、ましてや「基金統治」は全面的な行政の指導・誘導により言いなりで行わなければ認可が降りず事業実施が図れず、「そういうことになっています」と裁量の無い状態を代々の理事長は説明を受け、当事者でさえ一言も口をはさむ余地はなかったのです。理事会とか、代議員会を行政の<各種審議会>のように使い、見事に空洞化させてきたのであり、その結果が大半の基金の積立金不足を招いたということも言えるでありましょう。

年金改革論議によって明らかになってきた問題は、公的システムと市場システム

の機能不全と制度不信にあるといえよう。この2つのシステムが効率的に機能する

には、個人の持つ創意工夫が前提となる。制度不信の根底にあるものは、個人の創

造性を封印してきた制度そのものと、それをつかさどる行政の規制にある。

ライフデザイン研究所 平成11年版「企業年金白書」

:加藤 寛「「信」無くば立たず」

つまり、行政から「基金統治」と「基金管理」を奪いとらなければ厚生年金基金の存在理由はなく、逆に行政には「基金統治」と「基金管理」の裁量能力は無いですということであり、資産運用という商工業事業は官のテリトリーではなく民の活動の場であるということ。従来のような国の委託業務としてのオペレーションだけの厚生年金基金などという時代錯誤な制度は<代行返上論>以前の問題です。

要するに、筆者が主張してきました「基金経営」というパラダイムには首尾一貫した哲学が内包されていなければならないということであり、「基金運営」では行政からの国の委託業務という認識になるということです。

規制の存在が基金の自主性を摘み、運用能力を高めようとするインセンティブが

働かず、基金の運用能力が低いまま放置されたというのだ。(厚生年金基金連合会

の資産運用専門委員会の93年報告書)

しかしこの論理は逆立ちしている。基金の自主性を阻害したのは、基金制度を準

公的年金と位置付け、箸の上げ下げまで基金の運営を規制してきた厚生行政ではな

いか。それに触れずに、運用規制が自主性欠如の原因とするのは事実に反するので

ある。

河村健吉『企業年金危機』

ここから、確定給付型の厚生年金基金制度が掛金だけを財源とするのではなく資産運用による収益も財源の一部として組み込んでいる限り、現実の金融界相手に生き抜くためには遠隔操作される行政主体の「基金運営」では決して太刀打ち出来ず「基金経営」というパラダイムが必要不可欠です。これが長い間不問とされてきたため、基金業務は現在矛盾の塊となり「凍結」の事態に放置されているといえましょう。つまり、「社会保険業務を内包した金融ビジネス」に変貌しているというのが現実です。この点で、厚生年金基金を時代にマッチした制度に展開していくのにもっとも必要とされるものは<民意感覚>ということになります。

ロッキィーズ物語

・そもそも

家族5人が湘南の地に転居した昭和55年、上の男の子が10歳になった頃であ

った。家の前のジャリ道で、私とキャッチボールをしていた息子が「お父さん、小

学校で野球やっているよ!」と言うので、子供たちとグランドを垣根越しに覗きに行

ったのがそもそもの始まりだった。

以来、20年ほど地域の少年野球チーム「ロッキィーズ」との日々が始まった。

(3)厚生年金基金の過渡的経営フレーム・ワーク

戦後日本経済を推進してきたケインズ主義的マクロ政策主導の基本理念であります大陸法の硬直的なシステムに対して、英米法の柔軟さのほうがフレーム・ワーク等の構造を構築するとき、より現実にフィットしたものになるでありましょう。演繹論と帰納論の二元図式思考はそれなりの落とし穴があると考えられますが、演繹論オンリーでスタートするのは世界を小さくしてしまいやしないでしょうか。その実例が、戦後日本経済の計画経済・統制経済がついに現実遊離な状況を招来し経済全体の破綻を現象させたことに象徴されています。それよりは、現行までの成果・実績の上に試行錯誤を積み上げていく方式の方が現実的対応と言えるでありましょう。

さて、現時点での厚生年金基金の経営フレーム・ワークを考えるにつけ、昭和の終わり・平成の始まり頃のことを思い出してみると、隔世のかんがあります。

あの当時の厚生年金基金は掛金徴収団体であるに過ぎず、資産運用と言えば、年次決産報告書に総利回りが何パーセントと表記されているのを横目に収益受入金×××億円と損益計算書に計上するだけでしたのです。

それが、今ではどうでしょう。積立資産は巨額になり、あわせて年金給付も年間掛金を上回るような状態になってきています。あんなに強固な専制を敷いてきた大蔵省の護送船団体制も崩れだし、裁量行政から事後監視型行政へ厚生省も移行せざるを得ない事態となり、世の中の規制緩和大合唱の中で5.3.3.2規制も廃止され、貸付金運用から有価証券運用に様変わりし、基金の戦略アセット・ミックスで運用機関に指図するようになってきました。

長い間、科学では「ユークリッド」ないしは「ニュートン」的な先入観が支配し

ていた。これは「還元」および「線形性」への偏向があったことを意味する。科学

者たちは安定した行動には、直線を当てはめた。もちろん、これはユークリッド科

学に誤謬があるということではなく、先入観があまりに強すぎるということだ。現

実を見れば、決して線形でないものが多く存在する。

L.トゥヴェーデ『信用恐慌の謎』

一方、この間、基金の積立金は危機的な未曾有な積立不足になり、解散基金の続出、潜在的な解散予備軍の基金を3分の1(500基金)も生み出してしまい、紡績業基金の裁判では国家賠償法を適用せざるを得ないほどの法体制の不備も露呈し、気がついてみると基金問題が国を揺さぶる問題になってしまいました。

厚生年金基金の財政悪化の真因を何処に置くかは議論のあるところですが、日本経済のバブル崩壊に始まる超低金利政策の導入を始まりとして、資産運用の低迷、財政基準の不備、会計基準の簿価主義、厚生官僚がセットした本体代行の裁量行政と資産運用とういう商工業事業を基金に行わせたミス・マッチ等々、複雑に絡み合いました厚生年金基金制度は日本の社会・経済混乱の縮図となってしまいました。

とは言いましても、後世のために言って置くべきは、この10年間(「失われた10年」と言う人もいますが)行政も企業も基金も運用機関もただ手を拱いていたのではなく、懸命な研鑽、切磋琢磨の試行錯誤(痛みを伴う改革、旧体制の引退、新規事業の研究開発、インフラの整備、金融理論の研究・導入等々)は行なわれていました。遅々たる歩みでありましたが、着実に生まれ変わるつらい作業は継続され「実りある10年」でもありました。

例えば、厚生年金基金連合会の各種啓蒙・提言活動、受託者責任研究会のガイドライン制定作業、それに海外年金事情調査旅行、厚生省年金局の問題含みではある「平成9年版年金白書」、「たん・れん」の7委員会活動、社団法人日本証券アナリスト協会の活動、証券系総研の研究活動、R&I社の「現代投資理論研究会」、外資系金融機関個社のプレゼンテーション、それに最近では多数の金融機関協賛形式の米国「プランスポンサー」誌の10回目になる年金セミナー、シンガポールAiC社の日本年金セミナー、米国インステーチュート社の年金セミナー、日本のマーケット・メーカーズ社のW.シャープ博士を招いての年金セミナー、企業年金研究所の「年金経営問題研究会」、山崎元氏の『年金運用の実際知識』とアセット・アロケーション計画検証ツール、幾つかの基金のホ-ム・ペ-ジ開設、Eメール網の普及、とくにJMMの金融セクションの7万部に及ぶメール配信、基金関係者の自由参加による『年金倶楽部』のメール交換の場、FAS会計のインパクト、401(k)の衝撃、厚生年金基金連合会の『受託者責任ハンドブック(理事篇・運用機関篇)』のとりまとめ、年金関係の放送・出版・新聞報道の隆盛、等々。

このような官民合わせての研究・議論の精励により、充分なインフラとは言えませんが、この10年間に、経過・過渡的な姿ではあるがまさに生み出されようとしているものがあります。さらに、基金会計には企業会計に先んじて時価(財政運営規程の制定)が導入され、5.3.3.2規制撤廃を受けて戦略アセット・ミックス(資産運用基本方針の設定)が立ち上がり、確定給付型年金の見直し(代行制度等の検討)も急ピッチで進行し、数年後には確定拠出型年金もスタートしようとしています。まさに状況は沸き立ってきたところです。

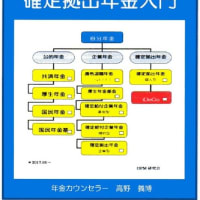

つぎに、現在までのところで、官民共同の作業によって仮置きされた厚生年金基金の経営フレーム・ワークの幾つかの事例を並べてみましょう。これは、いわゆる決定版などとは無縁の叩き台、マドリング・スルーなドメスティックな代物、検討・研究材料の提供ということになりますが、巻末の資料集をご覧頂きたいと思います。

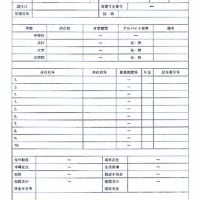

<厚生年金基金の経営フレーム・ワーク資料集>

(1) 厚生年金基金規程集

(2) 厚生年金基金の経営フレーム・ワーク

(3) 制度絵図

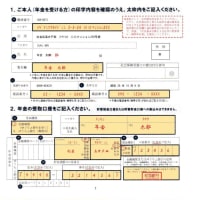

(4) 退職に際して、年金・一時金該当フロー図

(5) 一時金、それとも年金?

(6) 財政運営規程

(7) ABC厚生年金基金の組織体制

(8) ABC厚生年金基金の資産運用委員会規程

(9) ABC厚生年金基金の業務一覧

(10)資産運用マネジメント

(11) 基金の資産運用鉄則

(12) ABC厚生年金基金資産運用基本方針

(13) 戦略アセット・ミックス

(14) 個社別ガイドライン

(15) 運用管理規程

(16) 受託者責任の概要

(17) 四半期資産運用配分状況表

(18) 平成11年度資産運用報告

(19) 厚生年金基金のリスク管理(フロー図)

(20) 厚生年金基金のリスク管理規程

(21) 厚生年金基金のリスク管理規程様式集

(22) 加入員等への情報開示取扱い基準

(23) 加入員向けPCホ-ム・ペ-ジ環境(A4×100枚)

(24) 福祉施設事業

(25) ライフプラン事業

第3章 厚生年金基金の資産運用方法

(1)それとも資産運用で稼ぐか

日本全体が未曾有な事態を迎えているという認識は一般的になってきましたが、その原因・背景については国民のコンセンサスとまではなってはいないようです。しかし、グローバリゼーションの進展・ボーダレスの蔓延が繰り広げられており、そして日本特有のこととして三種の神器(終身雇用・年功序列・企業内組合)の崩壊が現象する事態となっていることは認識されて来たようです。

これにつれて、日本の年金の世界、とくに年金基金の現場では積立金不足の事態から「掛金増か、給付減か、解散か。」が議論・実行されています。そんな中で、最後の選択肢として資産運用の規制緩和・撤廃を受けて「資産運用で稼ぐ」というシンプルな方法を取り出した基金も現われてきています。当然、現実の基金経営の場面では、これらのどれか一つだけの対処で足りるとは誰も考えてはいなくて、これらの幾つかの現実的な組み合わせを模索することになるのでありましょう。

積立不足金の実態を細分化してみるだけでも、低金利政策による代行分の政治的ロスの穴埋めを大蔵省にもとめたり、免除料率不足による不足金は厚生省に請求書をだすべきものですし、数理的不足金分は制度を採用した企業の当然の負担ですとか、プロを冠に商売する資産運用機関には定性・定量両面において実績が実現出来ないのであれば、例え企業サイドの株式持合いとか政策運用がまかりとおる事態であっても、シェア・ダウン、または解約で立ち向かうのは当然の行為でしょう。

とはいえ、これら全てのガバナンスの失敗は、最終的に基金事務局の責任ということは言い逃れ出来ませんが、<試行錯誤の切磋琢磨>という道だけは避けて通れないのです。要するに、ここにきてガバナンスが一層重要になってきている現状、行政サイドは5.3.3.2規制を撤廃する大転換をおこなってきて事後監視型行政に移行しつつあるとは言え、圧倒的に基金のガバナンスは官僚の手に握られており、依然独立法人としての態を無さない状態にあります。基金のガバナンスを考えるうえで、この点が最大のネックですし、ターゲットは明確にここに定まってきたということです。

とはいえ、ガバナンスというものは遺産相続のように贈与されるものではなく、さらに年金基金の世界によく見られる所与の条件で運営していれば足りるなどという発想とは革命的に異なり、新たに作りだすもの、イメージするもの、起業するものです。予定利率5.5%という指標ひとつにしても、厚生省お墨付きの長期国債の5年平均を使うか、或いは逆に基金の必要経費率を、一例として「短期は6.0%、長期は9.0%」の利回りに集約してターゲットとして定め、関係者のインセンティブを鼓舞する仕掛けを内在させるか。これは、経営判断でしょう。

とは言え、一般的に基金はオーナー経営ではないので、組織の中で経営判断の場所として資産運用委員会を機動的に使うことになるのでしょう。その点で、現状では組織に基金問題をオーソライズするには、事務局の指導力というより推進力発揮は不可欠であるし、そのために高度な裏情報も含めた情報収集能力が必要であるし、代替としてコンサルタント等の力も借りなければならないでしょう。

ロッキィーズ物語

・恐怖のアメリカン・ノック

子供たちが尋ねた。「Oコーチ、今度は何?」 「何?」

「アメリカン・ノック!」 「ええっ、アメリカンですか」 「アメリカン!」

子供たちには<恐怖のアメリカン>ではあったが、遊び心と挑戦心で喜々として

センターに走っていった。

ホームベース上から地を這うノック・ボールが、次から次へとレフトとライトへ

飛んでいく。時には、不規則になり、フライも混ざって飛んでいくボールを選手た

ちは取り逃すまいとセンターから懸命に走る。捕球したら、即座にワン・バゥンド

でキャッチャーに返球する。これが、なかなかうまく行かず、30分もやると全員

フラフラとなる。

最後は、捕球した者から順次上がるのだが、息を弾ませて、ホームベースに戻っ

てくる純白の立ち襟ユニフォームの紅顔の野球少年たちの、おお、なんと凛々しい

ことよ! ピュアなことよ!

平成10年になって、日本発の世界同時株安不安、株式と債券の異様な相関性(過去30年ほどの統計では必ず逆の動き方をしていた)などという、これまでの金融常識では考えられない事態が生じて現代金融理論(MPT)等の成果である「国際分散投資」に疑問符が冠せられる事態となり、そこから従来のカントリーによる分散からテーマによる分散、ベンチマーク無意味論、それに「非相関運用」等が脚光を浴び始めてきています。

それなのに、この国の金融インフラ・ノウハウは「国際分散投資」にさえキャッチ・アップ出来ず、一部の本邦系信託銀行では外物のカストディを外資系信託銀行に手放さざるを得ない事態を迎えています。従来の護送船団体制では、そのようなことは外聞が悪いからとハイコストで利益にならないことでも負担してきたようですが、コスト意識の点では現実認識が進んだということで評価できることではありますが、グローバリゼーションの進展のなか一歩も二歩も後退ではないのでしょうか。というより、本邦系金融機関の実力が「総提携化」に走らざるを得ないほどのレベルであることを認識されたいということなのでしょうか。

このようなグローバルな金融動向と国内金融事情の大幅な乖離の中で、日本の年金基金の資産運用をどのように構築していったら良いのか、ここは各基金とも更に一層切磋琢磨の時ですということでしょう。

マクロ的に見ると、家計の支出は住宅投資を含めても、所得の枠内に収まるが、

法人部門では所得の二倍以上の設備投資をしている。

経済環境にダイナミックに反応する企業にメリットを与える(保険方式から税法

式へ)ことで、年金財源の変更という、一見ゼロサムの政策が「有」を生む可能性

がある……

猿山純夫「基礎年金改革―税法式、マクロ改善効果も」

日本経済新聞:経済教室 1999.8.13

(2)基金の見た日本の資産運用環境

この国の資産運用環境に遅れて参加した年金基金は、大蔵省の産業資本調達システムと化している統制市場と風説の流布等により賭場と化している投機市場、<人様のお金>を業者にかっさらうがままにさせている政府・国民の拙劣な資産運用文化の後進性を見せられることになりました。併せて、基金自体の資産運用文化の度合いを振り返ってみることにもなり、丸投げとも言われる全面的な「お任せ運用」の実態に愕然とすることになりました。

どちらにしても、資産運用に関しては日本全体が0からのスタートであることは変わらないのです。資産運用すべき元手がない<肉体労働>の汗水時代が長く続いてきて、突然、金が積み上がって来たのです。それなのに、政府も行政も学会も金融機関も企業も個人も、そして年金基金も、<資産運用>についてはまったくのド素人であり、プロフェッショナルがいない状態なのです。

厚生省管轄の厚生年金基金制度の中に資産運用という省をまたぐ問題がクローズアップされ、監督当局が縦割り行政の弊害で二つになり、行政の整合性がはかりがたくなっていました(直近ではこれが4省問題になっています)。それが図らずも具現されたのが、先般の紡績業裁判での司法当局の判例と厚生省が推し進めている受託者責任の考え方の相違であります。国の指針のこうも明らかな相違は政治の明確なビジョンが確立していません混迷期特有の試行錯誤の一つかと見るにはお粗末に過ぎやしないでしょうか。法制・行政サイドにも、不勉強な経験のない偏差値秀才しかいなくてプロと呼べる頑健な者が育成されていない実態が明らかになってしまいました。

さらに、制度発足以来、基金の世界では、信託・生保を資産運用のプロと位置付けてきましたのは、昭和時代の終り頃まででありましたろうか。今にして思えば、基金自体のド素人程度から推し量り相対的にプロでありますと、基金が勝手に責任を押しつける意味で使っていたのであり、護送船団体制の中でぬくぬくと生きてきた者逹の化けの皮が剥がれてみると、ド素人より質の悪い全て金太郎飴のゼネラリストのゴマスリ集団にしか過ぎなかったのです。一方、年金基金の資産運用を担う役職員はどうかと言えば、行政サイドや金融機関等と同様に単独・連合設立基金では基金事務所の位置付けさえ一般企業ゼネラリストのキャリアの2~3年の通過セクションでしかなく、悪くすればゼネラリストの墓場となっていましたし、総合設立基金の天下り役職員に至っては社会保険行政経験者ではあっても複式簿記すら知らず、ましてや資産運用業務など夢の又夢のような仕事でありました。

つまり、戦後、日本全体が総じてゼネラリストと化していて専門職を育成しなかったのです。ゼネラリストの金太郎飴集団だけで足りるような統制を実行してきました結果、得たものは統制によって囲い込まれた巨額な金融資産と、それに反比例して国民の全体主義的封じ込み、国民の子羊化をもたらしてしまったのです。

このような環境の中で、基金の資産運用能力も行政サイドに封じ込められていて何もない状態でありました。基金経営の観念も資産運用という哲学も金融の実務も、ましてや経営指針も運用方針も運用体制も、さらに戦術的に重要なノウハウ(マネージヤー・セレクション、カレンシー・オーバーレイ、アクティブ・ヘッジ等)もない、ゼロ状態でしたのです。

(3)世界の資産運用環境

運河の国オランダの郊外はこんもりとした森の多い国で、1990年に地方小都市の基金事務所を訪問したとき、調査団のバス(UDにあらずベンツ)が訪問先の事務所が森の中で分からなくなってしまい、しばし立ち往生。街角の花屋のガーベラ咲き誇る店先で。

事務所からの迎えの車に先導され森の中の街路をしばらく行くと、敷地を示す簡素な門を入って森の中の点在する木々の下の芝生が見事に養生された中の曲がりくねった道を5分も走っただろうか、3階建ての事務所の前にバスは止まった。見れば、事務所わきの小屋の前に「PENSIONENFONDS PGGM」とシンプルに記されていました。

ほとんどが森の広大な敷地の中央に3階建ての独立ビルを構えたこの年金基金事務所は加入員数36万人、年金受給者6万3千人というオランダの病院および福祉事業従事者を対象とした基金で、オランダで二番手の大きさの基金とのこと、職員数は600人である。

部屋を薄暗くして行われたプレゼンテーションで印象的だったのは、年金をインフレからまもって保証することを基金の目的にしていること、35年という長期展望のもとに計画をたてていること、分散投資に注力していること、不動産投資で極東・日本にまで投資しているとのこと等々でした。1990年当時の日本の厚生年金基金レベルとは天と地の開きの有る現実に、調査団一同ただただ呆然とするばかり。叩きのめされたようなインパクト!

あれからほぼ10年、グローバルな金融の世界ではいろんなことがあったし、本邦金融機関にも未曾有な事態が押し寄せ、日本の基金サイドの研究・情報収集も進み、資産運用規制もほとんどなくなり運用体制も徐々に整ってきました。資産運用環境の激変はかってないスピードと量で行われています。マネーの論理は、ついにソビエトの統制経済をも打ちのめしてしまいました。ロンドンには金融のウィンブルトン現象が発生し、東京には純然たる本邦金融機関は無くなりすっかり外資系金融機関と提携するに至りました。ベアリング、米国大和證券、住専、日産生命、山一、託銀、長銀、大蔵省等々、明らかになるのは<旧来組織の疲弊>ばかりです。ブレ幅の大きくなったボラティリティ増大のデリバティブ市場にβの資本資産評価モデルあり、投機に特化した莫迦なヘッジ・ファンドあり、非相関運用あり、世界同時株安で怪しくなってきました国際分散投資理論ありで、市場環境はグローバルでボーダレス化し、運用技術の多様化・高度化につれ瞬時性を高め、次々と規制・統制を破壊しつつあり、それに連れてリスクは高まる一方です。

統計的データとその定量的分析はカントリーリスク評価における重要な役割をに

なっているが、この問題が複雑なだけに、主観的な判断もまた決定的重要性をもっ

ている。

(チャータード銀行)

カントリーリスク評価は、しょせん科学というより芸術である。

(チェイス銀行、マリン・ミツドランド銀行)

渡辺長雄『カントリーリスク』

(1)経営などしたこともない!

企業業務の傍ら「基金兼任理事長」が民間感覚で、過去に時々基金業務に発言することがありましたが、事務局からかくかくしかじかになっていますという説明・助言を受けて言うことは、「誰が責任者なんだ!」、「誰が経営しているのか!」という怒りの声でした。

規制・指導で雁字搦めになっていて裁量の余地を残してない基金制度について、基金事務所は<役所の出先>なのか、とよく叱られたものです。

というのも、理事長交替のたびに、基金業務の認可・指導行政の実態説明、大蔵省にべつたり張り付き厚生年金基金制度の直接の所管官庁の厚生省を無視した本邦金融機関の護送船団体制感覚、厚生省と民間の狭間で身動きが容易でない厚生年金基金連合会の実態、基金業界に蔓延する保守主義等々を説明し、ニツチがほとんどない実態を理解してもらうのに苦労したものです。

筆者は8人にのぼる理事長交替を経験してきましたが、代々の理事長の発言趣旨を要約すれば、各理事長は、基金の「経営など、したこともない!」ということになりましょう。

今でも、<経営>などと基金業界で言い出すと、何処からともなく「<行政>なんだよ」、

と聞こえてくる始末です。別の人からは、「国の委託業務を粛々とこなすだけ」などという、第三セクター並みの発言を耳にしたこともあります。国が最終責任を取ってくれるという負け犬の姿勢、他力本願のゼネラリストの責任霧散体質が、このたびの資産運用利回りの低下による積立不足を身動き出来ない状態にまで引きずりこんでしまったということでしょう。

ヘッジ・ファンドは投資収益の絶対水準のみを追求し、例えば株価指数などの収益

差などには関心がない。……。最近では、少数の銘柄の株式、特定の通貨や債券に集中的に投資することは一般的には主流ではないが、成功しているヘッジ・ファンドは、自分たちが自信を持っている集中投資の戦略を堅持している。

つまり、ヘッジ・ファンドは、どこでもマーケットが動けば収益が上がるといった

楽観論に基づいて投資をするゼネラリストではない。明確な戦略に基づいて投資を

行うスペシャリストなのである。

米タイガー・マネジメント社M・Dイェスパー・コール

「ヘッジ・ファンド対策」日本経済新聞社:経済教室 99.4.23

30年余の長きにわたり国の委託業務のオペレーションで運営されてきた厚生年金基金には、経営主体など在りえようがなかったのです。経営権を剥奪されたまま、官僚の遠隔操作によってお祭りをしてきただけともいえるでしょう。

(2)基金経営の組織機能

筆者は、機会あるごとに、従来の「基金運営」を「基金経営」に改めなければならないと主張してきたのですが、先日個人的に参加している<年金経営問題研究会>から次の例会は或る本について読書会をするという案内をもらいましたので、先の土曜・日曜にざっと目を通してまさしく開眼させられたことが二つありました。

それは、初めに、この本の著者達が「金融ビジネスとしての年金経営」を主張するのはP.ドラッカーを初めとしてそう奇異な考え方ではないですが、過去の年金経営が旨く機能していなかったのは「よい組織デザイン」がなかったからだと言う主張と、その分析がまったく新鮮でした。著者達は、年金経営の目的・使命達成は、状況認識のうえに「明確な組織の使命と、それを達成するための方針と戦略」の首尾一貫性によって導きだされると言い、これを達成するための組織機能の区別を明確に示したのです。

筆者は、ここまでの文脈の上に、それを次のように一部補正(< >部分)を加え整理してみました。

つまり、筆者の「基金運営」から「基金経営」へというパラダイム変換は、単に運営から経営への概念のシフト替えだけでは何も言っていないのと同じで、基金の目的設定、状況認識、「明確な組織の使命と、それを達成するための方針と戦略」をたて、それを上記の組織機能により追求するという経営概念の内実が不可欠であるということを認識させられたということです。

いま一つのそれは、従来の年金基金には「基金統治」と「基金管理」という機能はまったく欠落していましたということ、実態としてありましたのはオペレーションとしての「基金運営」だけであったのではないでしょうかという発見です。

「基金管理」さえ、過剰な規制により行政サイド(厚生・大蔵省)の遠隔操作で行われ、ましてや「基金統治」は全面的な行政の指導・誘導により言いなりで行わなければ認可が降りず事業実施が図れず、「そういうことになっています」と裁量の無い状態を代々の理事長は説明を受け、当事者でさえ一言も口をはさむ余地はなかったのです。理事会とか、代議員会を行政の<各種審議会>のように使い、見事に空洞化させてきたのであり、その結果が大半の基金の積立金不足を招いたということも言えるでありましょう。

年金改革論議によって明らかになってきた問題は、公的システムと市場システム

の機能不全と制度不信にあるといえよう。この2つのシステムが効率的に機能する

には、個人の持つ創意工夫が前提となる。制度不信の根底にあるものは、個人の創

造性を封印してきた制度そのものと、それをつかさどる行政の規制にある。

ライフデザイン研究所 平成11年版「企業年金白書」

:加藤 寛「「信」無くば立たず」

つまり、行政から「基金統治」と「基金管理」を奪いとらなければ厚生年金基金の存在理由はなく、逆に行政には「基金統治」と「基金管理」の裁量能力は無いですということであり、資産運用という商工業事業は官のテリトリーではなく民の活動の場であるということ。従来のような国の委託業務としてのオペレーションだけの厚生年金基金などという時代錯誤な制度は<代行返上論>以前の問題です。

要するに、筆者が主張してきました「基金経営」というパラダイムには首尾一貫した哲学が内包されていなければならないということであり、「基金運営」では行政からの国の委託業務という認識になるということです。

規制の存在が基金の自主性を摘み、運用能力を高めようとするインセンティブが

働かず、基金の運用能力が低いまま放置されたというのだ。(厚生年金基金連合会

の資産運用専門委員会の93年報告書)

しかしこの論理は逆立ちしている。基金の自主性を阻害したのは、基金制度を準

公的年金と位置付け、箸の上げ下げまで基金の運営を規制してきた厚生行政ではな

いか。それに触れずに、運用規制が自主性欠如の原因とするのは事実に反するので

ある。

河村健吉『企業年金危機』

ここから、確定給付型の厚生年金基金制度が掛金だけを財源とするのではなく資産運用による収益も財源の一部として組み込んでいる限り、現実の金融界相手に生き抜くためには遠隔操作される行政主体の「基金運営」では決して太刀打ち出来ず「基金経営」というパラダイムが必要不可欠です。これが長い間不問とされてきたため、基金業務は現在矛盾の塊となり「凍結」の事態に放置されているといえましょう。つまり、「社会保険業務を内包した金融ビジネス」に変貌しているというのが現実です。この点で、厚生年金基金を時代にマッチした制度に展開していくのにもっとも必要とされるものは<民意感覚>ということになります。

ロッキィーズ物語

・そもそも

家族5人が湘南の地に転居した昭和55年、上の男の子が10歳になった頃であ

った。家の前のジャリ道で、私とキャッチボールをしていた息子が「お父さん、小

学校で野球やっているよ!」と言うので、子供たちとグランドを垣根越しに覗きに行

ったのがそもそもの始まりだった。

以来、20年ほど地域の少年野球チーム「ロッキィーズ」との日々が始まった。

(3)厚生年金基金の過渡的経営フレーム・ワーク

戦後日本経済を推進してきたケインズ主義的マクロ政策主導の基本理念であります大陸法の硬直的なシステムに対して、英米法の柔軟さのほうがフレーム・ワーク等の構造を構築するとき、より現実にフィットしたものになるでありましょう。演繹論と帰納論の二元図式思考はそれなりの落とし穴があると考えられますが、演繹論オンリーでスタートするのは世界を小さくしてしまいやしないでしょうか。その実例が、戦後日本経済の計画経済・統制経済がついに現実遊離な状況を招来し経済全体の破綻を現象させたことに象徴されています。それよりは、現行までの成果・実績の上に試行錯誤を積み上げていく方式の方が現実的対応と言えるでありましょう。

さて、現時点での厚生年金基金の経営フレーム・ワークを考えるにつけ、昭和の終わり・平成の始まり頃のことを思い出してみると、隔世のかんがあります。

あの当時の厚生年金基金は掛金徴収団体であるに過ぎず、資産運用と言えば、年次決産報告書に総利回りが何パーセントと表記されているのを横目に収益受入金×××億円と損益計算書に計上するだけでしたのです。

それが、今ではどうでしょう。積立資産は巨額になり、あわせて年金給付も年間掛金を上回るような状態になってきています。あんなに強固な専制を敷いてきた大蔵省の護送船団体制も崩れだし、裁量行政から事後監視型行政へ厚生省も移行せざるを得ない事態となり、世の中の規制緩和大合唱の中で5.3.3.2規制も廃止され、貸付金運用から有価証券運用に様変わりし、基金の戦略アセット・ミックスで運用機関に指図するようになってきました。

長い間、科学では「ユークリッド」ないしは「ニュートン」的な先入観が支配し

ていた。これは「還元」および「線形性」への偏向があったことを意味する。科学

者たちは安定した行動には、直線を当てはめた。もちろん、これはユークリッド科

学に誤謬があるということではなく、先入観があまりに強すぎるということだ。現

実を見れば、決して線形でないものが多く存在する。

L.トゥヴェーデ『信用恐慌の謎』

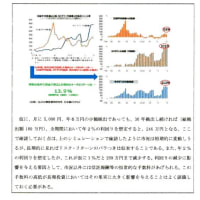

一方、この間、基金の積立金は危機的な未曾有な積立不足になり、解散基金の続出、潜在的な解散予備軍の基金を3分の1(500基金)も生み出してしまい、紡績業基金の裁判では国家賠償法を適用せざるを得ないほどの法体制の不備も露呈し、気がついてみると基金問題が国を揺さぶる問題になってしまいました。

厚生年金基金の財政悪化の真因を何処に置くかは議論のあるところですが、日本経済のバブル崩壊に始まる超低金利政策の導入を始まりとして、資産運用の低迷、財政基準の不備、会計基準の簿価主義、厚生官僚がセットした本体代行の裁量行政と資産運用とういう商工業事業を基金に行わせたミス・マッチ等々、複雑に絡み合いました厚生年金基金制度は日本の社会・経済混乱の縮図となってしまいました。

とは言いましても、後世のために言って置くべきは、この10年間(「失われた10年」と言う人もいますが)行政も企業も基金も運用機関もただ手を拱いていたのではなく、懸命な研鑽、切磋琢磨の試行錯誤(痛みを伴う改革、旧体制の引退、新規事業の研究開発、インフラの整備、金融理論の研究・導入等々)は行なわれていました。遅々たる歩みでありましたが、着実に生まれ変わるつらい作業は継続され「実りある10年」でもありました。

例えば、厚生年金基金連合会の各種啓蒙・提言活動、受託者責任研究会のガイドライン制定作業、それに海外年金事情調査旅行、厚生省年金局の問題含みではある「平成9年版年金白書」、「たん・れん」の7委員会活動、社団法人日本証券アナリスト協会の活動、証券系総研の研究活動、R&I社の「現代投資理論研究会」、外資系金融機関個社のプレゼンテーション、それに最近では多数の金融機関協賛形式の米国「プランスポンサー」誌の10回目になる年金セミナー、シンガポールAiC社の日本年金セミナー、米国インステーチュート社の年金セミナー、日本のマーケット・メーカーズ社のW.シャープ博士を招いての年金セミナー、企業年金研究所の「年金経営問題研究会」、山崎元氏の『年金運用の実際知識』とアセット・アロケーション計画検証ツール、幾つかの基金のホ-ム・ペ-ジ開設、Eメール網の普及、とくにJMMの金融セクションの7万部に及ぶメール配信、基金関係者の自由参加による『年金倶楽部』のメール交換の場、FAS会計のインパクト、401(k)の衝撃、厚生年金基金連合会の『受託者責任ハンドブック(理事篇・運用機関篇)』のとりまとめ、年金関係の放送・出版・新聞報道の隆盛、等々。

このような官民合わせての研究・議論の精励により、充分なインフラとは言えませんが、この10年間に、経過・過渡的な姿ではあるがまさに生み出されようとしているものがあります。さらに、基金会計には企業会計に先んじて時価(財政運営規程の制定)が導入され、5.3.3.2規制撤廃を受けて戦略アセット・ミックス(資産運用基本方針の設定)が立ち上がり、確定給付型年金の見直し(代行制度等の検討)も急ピッチで進行し、数年後には確定拠出型年金もスタートしようとしています。まさに状況は沸き立ってきたところです。

つぎに、現在までのところで、官民共同の作業によって仮置きされた厚生年金基金の経営フレーム・ワークの幾つかの事例を並べてみましょう。これは、いわゆる決定版などとは無縁の叩き台、マドリング・スルーなドメスティックな代物、検討・研究材料の提供ということになりますが、巻末の資料集をご覧頂きたいと思います。

<厚生年金基金の経営フレーム・ワーク資料集>

(1) 厚生年金基金規程集

(2) 厚生年金基金の経営フレーム・ワーク

(3) 制度絵図

(4) 退職に際して、年金・一時金該当フロー図

(5) 一時金、それとも年金?

(6) 財政運営規程

(7) ABC厚生年金基金の組織体制

(8) ABC厚生年金基金の資産運用委員会規程

(9) ABC厚生年金基金の業務一覧

(10)資産運用マネジメント

(11) 基金の資産運用鉄則

(12) ABC厚生年金基金資産運用基本方針

(13) 戦略アセット・ミックス

(14) 個社別ガイドライン

(15) 運用管理規程

(16) 受託者責任の概要

(17) 四半期資産運用配分状況表

(18) 平成11年度資産運用報告

(19) 厚生年金基金のリスク管理(フロー図)

(20) 厚生年金基金のリスク管理規程

(21) 厚生年金基金のリスク管理規程様式集

(22) 加入員等への情報開示取扱い基準

(23) 加入員向けPCホ-ム・ペ-ジ環境(A4×100枚)

(24) 福祉施設事業

(25) ライフプラン事業

第3章 厚生年金基金の資産運用方法

(1)それとも資産運用で稼ぐか

日本全体が未曾有な事態を迎えているという認識は一般的になってきましたが、その原因・背景については国民のコンセンサスとまではなってはいないようです。しかし、グローバリゼーションの進展・ボーダレスの蔓延が繰り広げられており、そして日本特有のこととして三種の神器(終身雇用・年功序列・企業内組合)の崩壊が現象する事態となっていることは認識されて来たようです。

これにつれて、日本の年金の世界、とくに年金基金の現場では積立金不足の事態から「掛金増か、給付減か、解散か。」が議論・実行されています。そんな中で、最後の選択肢として資産運用の規制緩和・撤廃を受けて「資産運用で稼ぐ」というシンプルな方法を取り出した基金も現われてきています。当然、現実の基金経営の場面では、これらのどれか一つだけの対処で足りるとは誰も考えてはいなくて、これらの幾つかの現実的な組み合わせを模索することになるのでありましょう。

積立不足金の実態を細分化してみるだけでも、低金利政策による代行分の政治的ロスの穴埋めを大蔵省にもとめたり、免除料率不足による不足金は厚生省に請求書をだすべきものですし、数理的不足金分は制度を採用した企業の当然の負担ですとか、プロを冠に商売する資産運用機関には定性・定量両面において実績が実現出来ないのであれば、例え企業サイドの株式持合いとか政策運用がまかりとおる事態であっても、シェア・ダウン、または解約で立ち向かうのは当然の行為でしょう。

とはいえ、これら全てのガバナンスの失敗は、最終的に基金事務局の責任ということは言い逃れ出来ませんが、<試行錯誤の切磋琢磨>という道だけは避けて通れないのです。要するに、ここにきてガバナンスが一層重要になってきている現状、行政サイドは5.3.3.2規制を撤廃する大転換をおこなってきて事後監視型行政に移行しつつあるとは言え、圧倒的に基金のガバナンスは官僚の手に握られており、依然独立法人としての態を無さない状態にあります。基金のガバナンスを考えるうえで、この点が最大のネックですし、ターゲットは明確にここに定まってきたということです。

とはいえ、ガバナンスというものは遺産相続のように贈与されるものではなく、さらに年金基金の世界によく見られる所与の条件で運営していれば足りるなどという発想とは革命的に異なり、新たに作りだすもの、イメージするもの、起業するものです。予定利率5.5%という指標ひとつにしても、厚生省お墨付きの長期国債の5年平均を使うか、或いは逆に基金の必要経費率を、一例として「短期は6.0%、長期は9.0%」の利回りに集約してターゲットとして定め、関係者のインセンティブを鼓舞する仕掛けを内在させるか。これは、経営判断でしょう。

とは言え、一般的に基金はオーナー経営ではないので、組織の中で経営判断の場所として資産運用委員会を機動的に使うことになるのでしょう。その点で、現状では組織に基金問題をオーソライズするには、事務局の指導力というより推進力発揮は不可欠であるし、そのために高度な裏情報も含めた情報収集能力が必要であるし、代替としてコンサルタント等の力も借りなければならないでしょう。

ロッキィーズ物語

・恐怖のアメリカン・ノック

子供たちが尋ねた。「Oコーチ、今度は何?」 「何?」

「アメリカン・ノック!」 「ええっ、アメリカンですか」 「アメリカン!」

子供たちには<恐怖のアメリカン>ではあったが、遊び心と挑戦心で喜々として

センターに走っていった。

ホームベース上から地を這うノック・ボールが、次から次へとレフトとライトへ

飛んでいく。時には、不規則になり、フライも混ざって飛んでいくボールを選手た

ちは取り逃すまいとセンターから懸命に走る。捕球したら、即座にワン・バゥンド

でキャッチャーに返球する。これが、なかなかうまく行かず、30分もやると全員

フラフラとなる。

最後は、捕球した者から順次上がるのだが、息を弾ませて、ホームベースに戻っ

てくる純白の立ち襟ユニフォームの紅顔の野球少年たちの、おお、なんと凛々しい

ことよ! ピュアなことよ!

平成10年になって、日本発の世界同時株安不安、株式と債券の異様な相関性(過去30年ほどの統計では必ず逆の動き方をしていた)などという、これまでの金融常識では考えられない事態が生じて現代金融理論(MPT)等の成果である「国際分散投資」に疑問符が冠せられる事態となり、そこから従来のカントリーによる分散からテーマによる分散、ベンチマーク無意味論、それに「非相関運用」等が脚光を浴び始めてきています。

それなのに、この国の金融インフラ・ノウハウは「国際分散投資」にさえキャッチ・アップ出来ず、一部の本邦系信託銀行では外物のカストディを外資系信託銀行に手放さざるを得ない事態を迎えています。従来の護送船団体制では、そのようなことは外聞が悪いからとハイコストで利益にならないことでも負担してきたようですが、コスト意識の点では現実認識が進んだということで評価できることではありますが、グローバリゼーションの進展のなか一歩も二歩も後退ではないのでしょうか。というより、本邦系金融機関の実力が「総提携化」に走らざるを得ないほどのレベルであることを認識されたいということなのでしょうか。

このようなグローバルな金融動向と国内金融事情の大幅な乖離の中で、日本の年金基金の資産運用をどのように構築していったら良いのか、ここは各基金とも更に一層切磋琢磨の時ですということでしょう。

マクロ的に見ると、家計の支出は住宅投資を含めても、所得の枠内に収まるが、

法人部門では所得の二倍以上の設備投資をしている。

経済環境にダイナミックに反応する企業にメリットを与える(保険方式から税法

式へ)ことで、年金財源の変更という、一見ゼロサムの政策が「有」を生む可能性

がある……

猿山純夫「基礎年金改革―税法式、マクロ改善効果も」

日本経済新聞:経済教室 1999.8.13

(2)基金の見た日本の資産運用環境

この国の資産運用環境に遅れて参加した年金基金は、大蔵省の産業資本調達システムと化している統制市場と風説の流布等により賭場と化している投機市場、<人様のお金>を業者にかっさらうがままにさせている政府・国民の拙劣な資産運用文化の後進性を見せられることになりました。併せて、基金自体の資産運用文化の度合いを振り返ってみることにもなり、丸投げとも言われる全面的な「お任せ運用」の実態に愕然とすることになりました。

どちらにしても、資産運用に関しては日本全体が0からのスタートであることは変わらないのです。資産運用すべき元手がない<肉体労働>の汗水時代が長く続いてきて、突然、金が積み上がって来たのです。それなのに、政府も行政も学会も金融機関も企業も個人も、そして年金基金も、<資産運用>についてはまったくのド素人であり、プロフェッショナルがいない状態なのです。

厚生省管轄の厚生年金基金制度の中に資産運用という省をまたぐ問題がクローズアップされ、監督当局が縦割り行政の弊害で二つになり、行政の整合性がはかりがたくなっていました(直近ではこれが4省問題になっています)。それが図らずも具現されたのが、先般の紡績業裁判での司法当局の判例と厚生省が推し進めている受託者責任の考え方の相違であります。国の指針のこうも明らかな相違は政治の明確なビジョンが確立していません混迷期特有の試行錯誤の一つかと見るにはお粗末に過ぎやしないでしょうか。法制・行政サイドにも、不勉強な経験のない偏差値秀才しかいなくてプロと呼べる頑健な者が育成されていない実態が明らかになってしまいました。

さらに、制度発足以来、基金の世界では、信託・生保を資産運用のプロと位置付けてきましたのは、昭和時代の終り頃まででありましたろうか。今にして思えば、基金自体のド素人程度から推し量り相対的にプロでありますと、基金が勝手に責任を押しつける意味で使っていたのであり、護送船団体制の中でぬくぬくと生きてきた者逹の化けの皮が剥がれてみると、ド素人より質の悪い全て金太郎飴のゼネラリストのゴマスリ集団にしか過ぎなかったのです。一方、年金基金の資産運用を担う役職員はどうかと言えば、行政サイドや金融機関等と同様に単独・連合設立基金では基金事務所の位置付けさえ一般企業ゼネラリストのキャリアの2~3年の通過セクションでしかなく、悪くすればゼネラリストの墓場となっていましたし、総合設立基金の天下り役職員に至っては社会保険行政経験者ではあっても複式簿記すら知らず、ましてや資産運用業務など夢の又夢のような仕事でありました。

つまり、戦後、日本全体が総じてゼネラリストと化していて専門職を育成しなかったのです。ゼネラリストの金太郎飴集団だけで足りるような統制を実行してきました結果、得たものは統制によって囲い込まれた巨額な金融資産と、それに反比例して国民の全体主義的封じ込み、国民の子羊化をもたらしてしまったのです。

このような環境の中で、基金の資産運用能力も行政サイドに封じ込められていて何もない状態でありました。基金経営の観念も資産運用という哲学も金融の実務も、ましてや経営指針も運用方針も運用体制も、さらに戦術的に重要なノウハウ(マネージヤー・セレクション、カレンシー・オーバーレイ、アクティブ・ヘッジ等)もない、ゼロ状態でしたのです。

(3)世界の資産運用環境

運河の国オランダの郊外はこんもりとした森の多い国で、1990年に地方小都市の基金事務所を訪問したとき、調査団のバス(UDにあらずベンツ)が訪問先の事務所が森の中で分からなくなってしまい、しばし立ち往生。街角の花屋のガーベラ咲き誇る店先で。

事務所からの迎えの車に先導され森の中の街路をしばらく行くと、敷地を示す簡素な門を入って森の中の点在する木々の下の芝生が見事に養生された中の曲がりくねった道を5分も走っただろうか、3階建ての事務所の前にバスは止まった。見れば、事務所わきの小屋の前に「PENSIONENFONDS PGGM」とシンプルに記されていました。

ほとんどが森の広大な敷地の中央に3階建ての独立ビルを構えたこの年金基金事務所は加入員数36万人、年金受給者6万3千人というオランダの病院および福祉事業従事者を対象とした基金で、オランダで二番手の大きさの基金とのこと、職員数は600人である。

部屋を薄暗くして行われたプレゼンテーションで印象的だったのは、年金をインフレからまもって保証することを基金の目的にしていること、35年という長期展望のもとに計画をたてていること、分散投資に注力していること、不動産投資で極東・日本にまで投資しているとのこと等々でした。1990年当時の日本の厚生年金基金レベルとは天と地の開きの有る現実に、調査団一同ただただ呆然とするばかり。叩きのめされたようなインパクト!

あれからほぼ10年、グローバルな金融の世界ではいろんなことがあったし、本邦金融機関にも未曾有な事態が押し寄せ、日本の基金サイドの研究・情報収集も進み、資産運用規制もほとんどなくなり運用体制も徐々に整ってきました。資産運用環境の激変はかってないスピードと量で行われています。マネーの論理は、ついにソビエトの統制経済をも打ちのめしてしまいました。ロンドンには金融のウィンブルトン現象が発生し、東京には純然たる本邦金融機関は無くなりすっかり外資系金融機関と提携するに至りました。ベアリング、米国大和證券、住専、日産生命、山一、託銀、長銀、大蔵省等々、明らかになるのは<旧来組織の疲弊>ばかりです。ブレ幅の大きくなったボラティリティ増大のデリバティブ市場にβの資本資産評価モデルあり、投機に特化した莫迦なヘッジ・ファンドあり、非相関運用あり、世界同時株安で怪しくなってきました国際分散投資理論ありで、市場環境はグローバルでボーダレス化し、運用技術の多様化・高度化につれ瞬時性を高め、次々と規制・統制を破壊しつつあり、それに連れてリスクは高まる一方です。

統計的データとその定量的分析はカントリーリスク評価における重要な役割をに

なっているが、この問題が複雑なだけに、主観的な判断もまた決定的重要性をもっ

ている。

(チャータード銀行)

カントリーリスク評価は、しょせん科学というより芸術である。

(チェイス銀行、マリン・ミツドランド銀行)

渡辺長雄『カントリーリスク』

※コメント投稿者のブログIDはブログ作成者のみに通知されます