ROEとPBRをネタにした記事の第三弾、今回でこのシリーズは終わりです。

第二弾:ROEとBPSから求める理論株価

これまでの記事の話から、ROE8%より大きくでPBR1倍より小さい銘柄は一義的には割安であると言える。

それに該当する銘柄をスクリーニングする方法は色々あるが、私のメイン口座があるマネックス証券の銘柄スカウターが優れていると思う。口座があれば無料で使うことができる。「より大きい」とかは使えず「以上」になってしまうが全く問題ないだろう。

8月25日時点でROE8%以上、PBR1倍以下の条件で東証の銘柄を10年スクリーニングで調べると、484銘柄もあった(全3814銘柄中)。ROE8%以上にもかかわらずPBR1倍以下にしか評価されていない会社が、PBR1倍以上になるよう対策して頑張ってくれるのなら株価上昇も期待できるというものだ。

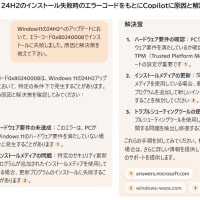

スクリーニングでの候補をもう少し絞り込むために、以下の条件を設定してみた。

出所:マネックス証券|銘柄スカウター|10年スクリーニングの条件設定画面

補足説明すると、比較的高配当を出せる会社を想定して予想配当利回りは3%以上、ROEが高くても財務が弱くてそう見えている会社を避けるため自己資本比率は50%以上、株価が買われ過ぎでないことを前提に前の記事に出てきた12.5を使って予想PERは12.5倍以下、ジリ貧の会社を避けるため売上や本業での利益(営業利益)の3年間平均成長率はそれぞれ3%以上としてみた。

この条件だとバリュートラップ系の銘柄が多くなってしまうと思うが、スクリーニングすると57銘柄まで減った。スクリーニングでは条件を絞り込み過ぎると良い候補銘柄を見逃してしまうこともあるので、あまり厳しくし過ぎない方がいいと思う。条件を変えて試すのは簡単なので、自分の投資方針に従って使っていけばいい。

さて、スクリーニングした57銘柄の中に私が保有している銘柄があるか見てみた。現時点の記録として、以下にリストフップしておく(過去のブログ記事に出てきた銘柄はリンク形式にしておく)、

100銘柄ほどの保有に対して5銘柄と案外少なかった。グロース系銘柄や塩漬け銘柄は当然にしても、有望で長期保有でよいと私が考えているバリュー系銘柄も結構入ってなかった。スクリーニングでは何か一つでも条件を満たせなければこういう結果になる。私が基本的にスクリーニングを使ってない理由の一つでもある。