不完備制度の完備化

刈谷武昭著『金融工学とは何か』-リスクから考える

岩波新書 2000年

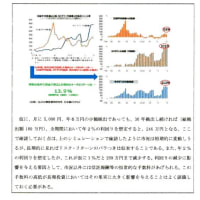

高度に蓄積された資本がみずからの効率的利用(リスクとコストを小さく、収益を大きくする無駄のない利用)を求めてその投資先を国際規模に拡大したいという欲求に情報技術革命が反応し、世界の資本市場の統合化あるいはグローバル化を急速に進めている。

その中で金融は、この資本の効率的利用の欲求にもとづいて、情報技術の大きな利用者・需要者として情報技術革命を促進していく役割を果たしている。さらに、金融は、情報技術と融合をして、互いに反応しながら、お金の流れや資本の利用あるいは経済自体を効率化していくと同時に、金融自体のあり方あるいは制度、システムも大きく変革していく。一言でいうなら「制度から機能へ」と。

日本の金融システムに関わる問題点は、当局が金融は重要な産業に資金を配分するという「産業金融」の歴史的経験から、「金融は制度である」と錯覚したことによる点が極めて大きい。

……伝統的金融の視点では、金融の見方(概念的枠組み)としては銀行、証券、保険といった業態を中心としたインスティチューショナル(業態的、制度)アプローチによる見方を最近までしていた。これが個人金融資産で1300兆円を超える「金融資産ストック時代」の、進化した金融の見方としてはなじまなくなってきたことは指摘したとおりであるが、それに変わる見方(概念的枠組み)が金融の機能によるファンクショナル(機能的)アプローチである。

機能的金融は、金融商品を媒介にして世界の中でのリスクの最適配分をするだけでなく、その最適性が十分でないときには商品の発生や制度の変更を促す。これを「不完備制度の完備化」プロセスとみる。さらにベンチャー企業の資本市場の創設などもこのプロセスの例であると見る。

広義の金融技術は、資本市場の機能・金融の機能を促進させる手段であり、経済社会の中でのリスクシェアリングの機会の拡大や取引コストの低下、情報コストやエージェンシー(代理人)コストの減少による効率性の改善を促す。そして金融技術は資本サービス業としての金融業にとっての付加価値を生産する手段である。

さらにまた各国の金融システムのあり方も、この資本市場の機能の効率化のためにあるべきであり、当局の制御可能性や金融政策のためでない。……・。世界の高度に蓄積された資本は資本市場の機能の効率化を要求し、市場システムとして空間的(場所的)、時間的同質性を促し、ゲームのルールが共通なシステムを作ろうとしている。その例が、2001年3月の決算期からスタートする時価会計と国際会計基準に基づく情報開示である。

機能的視点からの資本主義経済システムは完成形のないオープンシステムであり、従ってシステムの設計・開発において重要な点は、時間と共に変更可能性をもつオープンかつ動的なシステムとなることであろう。

日本の当局は新しいシステム設計能力が弱かった。当局のレベルアップ、専門的官僚の中途採用やインセンティブシステムの導入が必要であるだけでなく、日常化したルーティン的業者行政から脱却し、知的ベースの拡大が必要である。

高度に蓄積された資本は、みずからの価値増殖の基本的要求(資本の論理)に基づいて世界の経済をグローバル化し、世界の市場の更なる効率化を要求し続けるように宿命付けられている。その宿命を与えているのは、いい意味でも悪い意味でも人間の進歩、富、権力等への限りない欲望であろう。この欲望に支えられた資本の要求は、より豊かな経済社会を作るための原動力である。

さらに重要なことは、資本の投資を通じた生産力拡大機能は、現在と将来を結ぶ経済発展の基本的原動力として働くということである。その意味で、資本は将来世代の生産性と価値(福祉、雇用、豊かさ)を創造する重要な生産要素であり、その効率的利用は現世代の使命でもある。すなわち、人間の過去と未来をつなぐのが現世代であるのに対して、その人間を養う経済生産性の過去と未来を結ぶのが過去から蓄積されてきた現時点での資本である。子供たちのために将来の「メシの種」として資本を有効に利用することは私たちの使命である。

金融工学の価格理論のもっとも重要な基本概念は、無裁定性概念である。その概念は、マクロ的にもミクロ的にも金融の機能を促進する上で概念生産、概念展開、概念の洗練化のための基礎であり、実際のシステム設計、商品開発などを助ける。その概念を一言で言うのなら「ノーフリーランチ(ただメシの機会はない)」、あるいは「ノーリスク、ノーリターン(リスクを取らないとリターンもない)」であり、資本主義の基本概念である。

新しい商品の出現は、市場が不完備な状況にあるためにそれを埋める「不完備制度の完備化」プロセスと見ることができる。

市場でリスクの価格が無裁定性概念によって一意的に決定できないとき、市場は狭い意味で不完備であるといい、その場合一つの理由が、リスクの要因の数に比べて現存している金融商品の数が少ないことである。したがって、そのリスク要因がなんであれ、それが不利益、不都合である限り、市場はそのリスクを制御可能にする新しい商品で埋めようとする。また、リスクが複合的であれば、それを識別し、分化させようとする。それが無裁定性理論の中に意味されており、制度裁定のデリバティブの発生はその結果であるとも見ることができる。

さらに理論はリスクの識別とその価格付けをとおして、複雑なものを分解し再び結合することで、概念展開力や商品設計のあり方に洞察を与える。さらにまた、複製するための取引コストや税が高すぎる場合、理論的に完備であっても新しい金融商品を生み出す。

無裁定性概念は、経済学の基礎概念である均衡概念を包摂する。実際裁定機会がある状況は、均衡ではなく、人々は行動を変えてそのフリーランチにあずかろうとするからである。すなわち均衡ならば無裁定である。主体的均衡概念に理論的基礎をおく経済学は、需要者、供給者の主体概念を設定し、それぞれの目的関数を最大にするように需要曲線と供給曲線を導き、市場で需要量と供給量が等しくなる水準に均衡価格と均衡量が決定されるという分析的枠組みを取る。

しかしこの枠組みが機能しないのが金融市場の価格である。

日本の金融業が国際競争力を持つためには、情報収集・変換・分析能力の向上や経営者の経営能力の拡大・専門性の重視等、機能的視点へのビジネスアプローチの転換、独自な戦略の開発、国際法務も含めた広範な知識ベースの拡大が必要である。金融業ではイノベーションなしにはサバイバルできず、金融の機能的視点からイノベーションのリスクを見極める経営能力こそ、日本の金融業が国際市場で勝ち抜くための唯一の道であろう。……・。金融ビッグバンの中での最大のリスクはイノベーションをしないことであり、オポチュニティコスト(機会費用)を累積していくことである。その累積は将来世代に対する債務であり、リスクの転嫁である。

刈谷武昭著『金融工学とは何か』-リスクから考える

岩波新書 2000年

高度に蓄積された資本がみずからの効率的利用(リスクとコストを小さく、収益を大きくする無駄のない利用)を求めてその投資先を国際規模に拡大したいという欲求に情報技術革命が反応し、世界の資本市場の統合化あるいはグローバル化を急速に進めている。

その中で金融は、この資本の効率的利用の欲求にもとづいて、情報技術の大きな利用者・需要者として情報技術革命を促進していく役割を果たしている。さらに、金融は、情報技術と融合をして、互いに反応しながら、お金の流れや資本の利用あるいは経済自体を効率化していくと同時に、金融自体のあり方あるいは制度、システムも大きく変革していく。一言でいうなら「制度から機能へ」と。

日本の金融システムに関わる問題点は、当局が金融は重要な産業に資金を配分するという「産業金融」の歴史的経験から、「金融は制度である」と錯覚したことによる点が極めて大きい。

……伝統的金融の視点では、金融の見方(概念的枠組み)としては銀行、証券、保険といった業態を中心としたインスティチューショナル(業態的、制度)アプローチによる見方を最近までしていた。これが個人金融資産で1300兆円を超える「金融資産ストック時代」の、進化した金融の見方としてはなじまなくなってきたことは指摘したとおりであるが、それに変わる見方(概念的枠組み)が金融の機能によるファンクショナル(機能的)アプローチである。

機能的金融は、金融商品を媒介にして世界の中でのリスクの最適配分をするだけでなく、その最適性が十分でないときには商品の発生や制度の変更を促す。これを「不完備制度の完備化」プロセスとみる。さらにベンチャー企業の資本市場の創設などもこのプロセスの例であると見る。

広義の金融技術は、資本市場の機能・金融の機能を促進させる手段であり、経済社会の中でのリスクシェアリングの機会の拡大や取引コストの低下、情報コストやエージェンシー(代理人)コストの減少による効率性の改善を促す。そして金融技術は資本サービス業としての金融業にとっての付加価値を生産する手段である。

さらにまた各国の金融システムのあり方も、この資本市場の機能の効率化のためにあるべきであり、当局の制御可能性や金融政策のためでない。……・。世界の高度に蓄積された資本は資本市場の機能の効率化を要求し、市場システムとして空間的(場所的)、時間的同質性を促し、ゲームのルールが共通なシステムを作ろうとしている。その例が、2001年3月の決算期からスタートする時価会計と国際会計基準に基づく情報開示である。

機能的視点からの資本主義経済システムは完成形のないオープンシステムであり、従ってシステムの設計・開発において重要な点は、時間と共に変更可能性をもつオープンかつ動的なシステムとなることであろう。

日本の当局は新しいシステム設計能力が弱かった。当局のレベルアップ、専門的官僚の中途採用やインセンティブシステムの導入が必要であるだけでなく、日常化したルーティン的業者行政から脱却し、知的ベースの拡大が必要である。

高度に蓄積された資本は、みずからの価値増殖の基本的要求(資本の論理)に基づいて世界の経済をグローバル化し、世界の市場の更なる効率化を要求し続けるように宿命付けられている。その宿命を与えているのは、いい意味でも悪い意味でも人間の進歩、富、権力等への限りない欲望であろう。この欲望に支えられた資本の要求は、より豊かな経済社会を作るための原動力である。

さらに重要なことは、資本の投資を通じた生産力拡大機能は、現在と将来を結ぶ経済発展の基本的原動力として働くということである。その意味で、資本は将来世代の生産性と価値(福祉、雇用、豊かさ)を創造する重要な生産要素であり、その効率的利用は現世代の使命でもある。すなわち、人間の過去と未来をつなぐのが現世代であるのに対して、その人間を養う経済生産性の過去と未来を結ぶのが過去から蓄積されてきた現時点での資本である。子供たちのために将来の「メシの種」として資本を有効に利用することは私たちの使命である。

金融工学の価格理論のもっとも重要な基本概念は、無裁定性概念である。その概念は、マクロ的にもミクロ的にも金融の機能を促進する上で概念生産、概念展開、概念の洗練化のための基礎であり、実際のシステム設計、商品開発などを助ける。その概念を一言で言うのなら「ノーフリーランチ(ただメシの機会はない)」、あるいは「ノーリスク、ノーリターン(リスクを取らないとリターンもない)」であり、資本主義の基本概念である。

新しい商品の出現は、市場が不完備な状況にあるためにそれを埋める「不完備制度の完備化」プロセスと見ることができる。

市場でリスクの価格が無裁定性概念によって一意的に決定できないとき、市場は狭い意味で不完備であるといい、その場合一つの理由が、リスクの要因の数に比べて現存している金融商品の数が少ないことである。したがって、そのリスク要因がなんであれ、それが不利益、不都合である限り、市場はそのリスクを制御可能にする新しい商品で埋めようとする。また、リスクが複合的であれば、それを識別し、分化させようとする。それが無裁定性理論の中に意味されており、制度裁定のデリバティブの発生はその結果であるとも見ることができる。

さらに理論はリスクの識別とその価格付けをとおして、複雑なものを分解し再び結合することで、概念展開力や商品設計のあり方に洞察を与える。さらにまた、複製するための取引コストや税が高すぎる場合、理論的に完備であっても新しい金融商品を生み出す。

無裁定性概念は、経済学の基礎概念である均衡概念を包摂する。実際裁定機会がある状況は、均衡ではなく、人々は行動を変えてそのフリーランチにあずかろうとするからである。すなわち均衡ならば無裁定である。主体的均衡概念に理論的基礎をおく経済学は、需要者、供給者の主体概念を設定し、それぞれの目的関数を最大にするように需要曲線と供給曲線を導き、市場で需要量と供給量が等しくなる水準に均衡価格と均衡量が決定されるという分析的枠組みを取る。

しかしこの枠組みが機能しないのが金融市場の価格である。

日本の金融業が国際競争力を持つためには、情報収集・変換・分析能力の向上や経営者の経営能力の拡大・専門性の重視等、機能的視点へのビジネスアプローチの転換、独自な戦略の開発、国際法務も含めた広範な知識ベースの拡大が必要である。金融業ではイノベーションなしにはサバイバルできず、金融の機能的視点からイノベーションのリスクを見極める経営能力こそ、日本の金融業が国際市場で勝ち抜くための唯一の道であろう。……・。金融ビッグバンの中での最大のリスクはイノベーションをしないことであり、オポチュニティコスト(機会費用)を累積していくことである。その累積は将来世代に対する債務であり、リスクの転嫁である。

※コメント投稿者のブログIDはブログ作成者のみに通知されます