The Rise and Fall of Money Manager Capitalism

Minskky's half century from World War Two to the Great Recession

by Eric Tymoign and L. Randall Wray 2014

をしばらく前から読んでいるんだけれど、

一向に読み進まない。。。。。

ただ内容的には非常に面白く、

MMTを議論のベースとした出版されている書物としては

何というのか、一番本格的、というのか、

最も重要な専門研究、ということに

なるのかなあ、と。

まあ、書物として出版されているMMT関係は

論文集の中にまとめられてしまったものを除くと、

どちらかというと入門書というか幻理論的なもののほうが多く、

実際にMMTの立場から現状経済を分析するものというのは

無数のペーパーを別とすると

一貫した一冊の書物として上奏されているのは

本書も含め、余りないわけだが。。。

本書の第1章は、MMTの議論になじんでいる人にとっては

それほど目新しいものではない。

ミンスキー=ゴドリーのストック・フロー一貫モデル、

およびミンスキーの金融不安定性仮説モデルの紹介であり、

まあ、普段おいらがやっているようないい加減なものよりは

ずいぶん形式的にまとめられてはいるものの、

取り立てて目新しいわけではない。特に

Wray のWhy Minsky Mattersを読んでいる人であれば

なおさらであろう。(本書の原稿を一部流用しているところが

あっても不思議ではない。)

他方で、この先を読み進めていくうえでは

債務ヒエラルキーに関する説明もあったほうが

よかった気はする。

第2章ではそれを各国、とりわけ合衆国のデータに

あてはめて分析している。そして一見して安定していた期間に

背後(金融面)で何が起こっていたのかを、

金融ビジネスの内側と外側(政治・社会的側面)とにわたって

考察する。いかにして管理資本制経済が

マネー・マネージャー・キャピタリズムMMCに変化していったのか、

様々な側面から検討される。

第3章は、実際にMMCが

どのように機能していたかが説明される。

昨今、MMT(MMCと紛らわしい)というと、どうしても政府部門(債務ヒエラルキーの

一番上)の赤字財政の話に

集中しがちになるのだけれど、

本書では、それと同じぐらい、債務ヒエラルキーの底辺、

つまりノンバンク層についての

研究が進められている。

管理資本制経済からMMCへと移行する中で

どのようにして広範なシャドウバンキング層が形成され、

それがどのようなビジネスによって利潤を生みだし、

分厚い、「償還不可能な」債務の層が蓄積されていったのか、

それが本章の中心課題である。

本章ではABS(アセット・バックト・セキュリティ――日本では

「動産担保証券」などと訳されている)を中心とした

証券化が例として考察されている。

証券化はそもそもは

金融規制を逃れるため融資を

オフバランス化するという方向で発生したイノベーションであった。

銀行が、直接融資先へ資金を貸し付けるのではなく、

一旦SPE(SPV、SPC 特別目的会社)へと貸付け、

融資先には、そのSPEを紹介し、

融資先はSPEから資金を受け取り、

SPEが金利や元本返済を受けると

それがSPEから銀行へと返却される。

銀行は融資先からは仲介手数料や口座手数料などを得るが、

金利や元本返済はSPEから行われることになる。

銀行はSPEに貸付・回収することで

融資をオフバランス化できるわけだが、

そのためには

SPEは、あくまでも連結対象であってはならない――

これがアメリカやヨーロッパ諸国において

巨大なノン・バンク、シャドーバンキング層を

形成することになる原因である。

ところで、ノンバンク層は

銀行から借りた資金を返済するため、

融資先の融資を担保に証券を発行し、

市場で売却することになる。そして融資先からの返済が

この証券の買い手に対する返済原資となる。

ところが、その証券が

パス・スルー契約である限り、

こうした証券は、買い手にとってそれほど魅力のある商品ではない。

パス・スルー条件とは、融資先から返済された

金利や元本返済が、新たに発行された証券の持ち主へと譲渡される

契約である。これだと、通常の貸付とあまり違いがなく、

証券を買い取る側からしても、あまりうまみがないことになる。

これに対して、

ペイ・スルー契約では金利部分と元本部分が分離され、

将来の金利が丸々売買の対象となり、

当期収入として計上されることになる。

(この辺の事情については、

どのような商品が何年になんという会社からどういう条件で

発行されたのか、事細かな説明があるのだが、

正直おいらにはあまり理解できなかった。。。。。)

これは金融業にとっては大きなイノベーションであった。

主流派経済学のミクロ経済理論では

この様な変化には意味がないはずである。

つまり、金利を発生時期に受け取る「パス・スルー」に対して、

仮に「ペイ・スルー」によって将来受け取る見込みの金利収入を

当期に受け取ったとしても、

市場が均衡していれば無差別であるはずだ。それにもかかわらず

取引が行われるとしたら、それは将来の支払いに対する予想の

違いと、今、金利分を割り引いて受け取るのと

将来満額受け取るのとどちらを高く評価するかの

主観的評価の違いによるものだ。それを除けば

今受け取るのも将来受け取るのも違いはない。

今、受取れば将来は受け取れない。

今、利益を計上すれば、将来は計上できない。

それだけの違いのはずだ。

だが、実際にはそうはいかなかった。(「だとしたら間違っているのは

現実の方であって経済学ではない」と言いたい人はご自由に。)

ペイ・スルーになると、

その証券を発行したノンバンクにとっては

むしろキャッシュフローが厳しくなる。パス・スルーであれば

受取った金利元本償還分をそのまま

証券保有者へ受渡しすればよかったのだが

パス・スルーではキャッシュ・インフローとアウトフローのタイミングが

全く別になってしまう。これは

こうした証券自体の償還可能性に大きな影を投げかけていたのだが

実際に危機になるまでの間、

ノン・バンクは銀行から必要な資金は調達できたので

問題は目立たなかった。

しかしそれ以上に問題になったのが

買い取った金融機関(とは限らないが、かなりが金融機関であった)の側である。

莫大な当期利益を計上した金融機関にとって

「将来受け取るはずの金利を当期中受取ったんだから

来年からは回収を気にせず、顧客開拓も通常通りに

やっていきます」

というわけにはいかない。特に401kなどを通じて

金融ビジネスに巨額な年金資金が流れ込むと、

契約者に計画として提示した金利収益を計上することは

金融ビジネスにとって死活問題となってくる。

「今の金利水準は2%です。ことし8%を計上しましたので

今後3年間は、利息ゼロです」と言ってしまったら

その次の瞬間、その金融機関を支えていた年金資金は

全て他の資産へと移動してしまうであろう。

翌期には今年と同じ、あるいはさらに大きな、利益を要求されることに

なる。しかし、おおもとの融資(原資産)の側で

厳格なアンダーライティング業務が

行われている限り、新たにリスクを回避する手法が開発でもされなければ、

これは達成不可能である。最初の貸付業務が厳格なアンダーライティングの下

実行されていれば、組成される融資にも限りがあり、

発行される証券にも限りがある。その範囲の中で、

利益を先に計上してしまえば、後で計上するべき利益は

主流派経済学の主張通り、存在しないことになる。

逆に言えば、主流派経済学の主張が成立するのは

アンダーライティングが厳格に行われている限りのことである。

ところが実際には不思議なことに、主流派経済学の中でも主流派の人々が

主張した「自由化」により、アンダーライティング業務は

劣化していった――その根拠は(理論は別として)、現に

自由化によって(アンダーライティング業務が劣化したことによって)

莫大な利益を上げることができたからである。

不要な規制・監督のせいで金融ビジネスは十分な利益を上げることが

できない。自由化された結果、大いに

利益を上げているではないか、というわけだ。

この「自由化」がどのように推し進められていったかも、

本書(第2章・第3章)のテーマである。それにしても、

主流派内主流派の主張する極端な金融自由化によって

主流派経済学の主張する「合理的な市場」の前提が崩壊していゆくのは

何とも皮肉な話である。

そしてアンダーライティング業務の劣化とともに重要なのが

(というより、アンダーライティングの劣化に必要不可欠な要因の一つが)

リスクを――うわべは――回避するための

イノベーションである。Why Minsky Matters を読んだ人であれば

(そっちの方が後に出版されたんだけど)

ミンスキーがイノベーションをいいとも悪いとも考えていなかったことは

ご存じであろう。そして、

安定期に金融機関によって行われるイノベーションの多くは

金融規制を回避するためのものであり

金融脆弱性を高めるものになりがちである、と考えていたことも。

実際にリスクを管理する方法は

トランシェ化であった。

リスクの高い貸付をまとめて担保として

新たな負債を発行する。

ただしこの負債はスーパー・シニア(超優先)からエクイティ(劣後)まで

(多くの場合、6つの)層に分けて販売するのがミソである。

エクイティになるほど金利は高い。

担保となっている原資産にデフォルトが発生した場合、

まずはエクイティ層のトランシェから返済・利払いが

遅れる(あるいは停止される)。

サブプライムとはいっても、

この時点での金融機関の認識は

デフォルトリスクはせいぜい0.数パーセントなので

(これは通常の銀行貸付では

とても耐えられない率である)通常であれば

エクイティクラスの証券の償還ができなくなるだけで、

メザニン(直訳すると「中二階」だが、まあ、

シニアとエクイティの真ん中のランクということ)クラスへは全く

影響がない。ましてや

シニアクラスが影響されることなど全く考えられなかった。

つまり、この金融イノベーションによって

「リスク資産の塊から大量の

超優良資産を生み出す」ことが可能になった(と思われた)わけである。

(もちろん、少数の、ほぼ確実にデフォルトすることになる

証券も同時に生み出されるわけだが。)

この手法は画期的であり、

どんなリスク資産からでも安全資産が生み出せることと考えられた

――もはや厳格なアンダーライティング業務は不要とされた。

金融機関のブラックリストには、デフォルトの経歴ではなく、

「将来返済できるか不安だから」という理由で

融資の増額を断った人々の名前が並べられた。

そして証券化はさらに発展させられ、

リスクがどれほどあってもともかくキャッシュフローさえあれば

将来のキャッシュフローを当期収入として計上し、

一定の安全資産が販売可能になる、と理解され様々な

CLOやクレジット・デフォルトスワップ、さらには

宇沢弘文氏が「人間として最も恥ずべき取引」とまで言った

環境排出権などが将来のキャッシュフローの源泉とされ、

こうしたものを原資産とした証券が発行され、

売買の対象とされるようになっていった。

当然、こうして発行された証券を原資産として

新たな証券が発行されることも普通に行われるようになった。

こうしたレイヤード化によって

証券のリスクを評価することは不可能になった。

これをカバーするために、金融工学をベースにした

様々な評価式が開発された。こうした評価式は

何事もないときには妥当しているかのような幻想を振りまいていた

(実際、売買を進める際の目論見書や決算書の作成には

重要であった)が、

危機が生じたときには何の意味もなかった。

シニアクラスの証券は、

ほぼリスクフリーの資産として、

格好のリスクヘッジとして使われるようになった。

きわめて優良な資産であり、

これを大量に抱えることで、その企業の健全性は

高いと評価された。危機に陥ったとしても

ほとんど何の影響も受けないだろう――

実際には、その原資産はサブプライム層のローンであり、

危機が生じ、安全資産の安全性が一番求められるときには

何の価値もなくなってしまうのだが、

度重なるレイヤード化によって、現に危機が発生するその日になるまで、

そんなことは分からなくなってしまった。

リスク資産を集めて安全資産を生み出す、という

自由化の産物である「効率化・合理化」によって

金融業界は大きな利益を上げた、と考えられていたが

実はそんなものは幻想、あるいはせいぜい会計計算上の

錯覚に過ぎなかった。

こうしたノン・バンクによる債務発行がどれほど

今次危機において大きな役割を果たしたかについては

連銀のベール・アウトの対象となった資産の幅広さに

現れている。連銀は、数多くの民間資産を買い取ったが

これは今次危機が、「流動性危機」だったのではなく

「償還危機」であったことを示している。連銀が救おうとしているのは

クレジット・クランチに陥って流動性危機状態になった金融システムではなく、

そもそもいい加減なアンダーライティング業務の下

償還できるはずもない人々に融資を実行し、

それを担保として金融機関が「安全資産」と称して発行した

安全資産どころかそもそも償還不可能な負債によって生じた危機であった。

この負債は他の金融機関に売られ

そしてそれを買い取った金融機関は、再びそれを担保に

負債を発行、その資金を賄ない、そして

上辺の当期利益を計上し続けた。

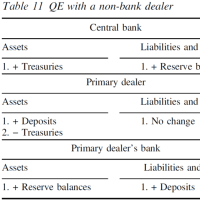

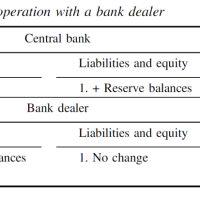

そして、連銀によるベール・アウトに際しては、

当の連銀自体が4つのSPVを通じてノン・バンクへの

融資を実行した――ノン・バンクは、連銀に口座を持っていなかったので

連銀が直接融資をすることはできなかった。

こうした3章の分析(実際にはこれに加えて

政府の対応に対する批判も続くのだけれど)を受けて

4章と5章とでは政策・雇用に対する

インプリケーションが説明されている。当然、

彼らの考える、あるべき金融・財政政策が示唆されている。

本書にはMMTという言葉は出てこない。

しかしながら、MMTの枠組みで議論されていることは

明らかである(まあ、4章・5章を見れば

明らかだが、それ以前に3章の分析まで

読んだだけでも)。

以前も書いた通り、

MMTは、もともと一種の危機理論である。

そして危機に対する適切な対処は、

危機に対する適切な理解なしにはあり得ないだろう。

そうした意味で本書は、一種の原点回帰のような面持ちを持つ。

読むのはちょっと難しいが(上のおいらの説明にも

おかしなところが多々ある。正直、

人にあれこれ言えるほど内容を理解しているとは

ちょっと言えないんだけれど、まあ、ブログだしね)、

MMT文献としては最も重要なものの一つというべきだろう。

と、言うわけで、、、、

本書の紹介文(出版社による)と、

イントロダクションを粗訳しました。

ただまあ、いくら粗訳とはいえ、

有償で出版されている書物を訳したものを

著者に断りなしに不特定多数の人に向けて発信する

となると、

やっぱり気が引けるものがある。

まあ、これまで散々やってきて

今更他人の著作権とか気にするのか、と言えばそうなんだけれど、

やっぱりさすがにねえ。。。。

ってな事情があるので、

興味ある方はツイッターでご連絡ください。

折り返し(といっても、すぐにというわけにはいきませんけど)、

URLをお知らせします。。。。

Minskky's half century from World War Two to the Great Recession

by Eric Tymoign and L. Randall Wray 2014

をしばらく前から読んでいるんだけれど、

一向に読み進まない。。。。。

ただ内容的には非常に面白く、

MMTを議論のベースとした出版されている書物としては

何というのか、一番本格的、というのか、

最も重要な専門研究、ということに

なるのかなあ、と。

まあ、書物として出版されているMMT関係は

論文集の中にまとめられてしまったものを除くと、

どちらかというと入門書というか幻理論的なもののほうが多く、

実際にMMTの立場から現状経済を分析するものというのは

無数のペーパーを別とすると

一貫した一冊の書物として上奏されているのは

本書も含め、余りないわけだが。。。

本書の第1章は、MMTの議論になじんでいる人にとっては

それほど目新しいものではない。

ミンスキー=ゴドリーのストック・フロー一貫モデル、

およびミンスキーの金融不安定性仮説モデルの紹介であり、

まあ、普段おいらがやっているようないい加減なものよりは

ずいぶん形式的にまとめられてはいるものの、

取り立てて目新しいわけではない。特に

Wray のWhy Minsky Mattersを読んでいる人であれば

なおさらであろう。(本書の原稿を一部流用しているところが

あっても不思議ではない。)

他方で、この先を読み進めていくうえでは

債務ヒエラルキーに関する説明もあったほうが

よかった気はする。

第2章ではそれを各国、とりわけ合衆国のデータに

あてはめて分析している。そして一見して安定していた期間に

背後(金融面)で何が起こっていたのかを、

金融ビジネスの内側と外側(政治・社会的側面)とにわたって

考察する。いかにして管理資本制経済が

マネー・マネージャー・キャピタリズムMMCに変化していったのか、

様々な側面から検討される。

第3章は、実際にMMCが

どのように機能していたかが説明される。

昨今、MMT(MMCと紛らわしい)というと、どうしても政府部門(債務ヒエラルキーの

一番上)の赤字財政の話に

集中しがちになるのだけれど、

本書では、それと同じぐらい、債務ヒエラルキーの底辺、

つまりノンバンク層についての

研究が進められている。

管理資本制経済からMMCへと移行する中で

どのようにして広範なシャドウバンキング層が形成され、

それがどのようなビジネスによって利潤を生みだし、

分厚い、「償還不可能な」債務の層が蓄積されていったのか、

それが本章の中心課題である。

本章ではABS(アセット・バックト・セキュリティ――日本では

「動産担保証券」などと訳されている)を中心とした

証券化が例として考察されている。

証券化はそもそもは

金融規制を逃れるため融資を

オフバランス化するという方向で発生したイノベーションであった。

銀行が、直接融資先へ資金を貸し付けるのではなく、

一旦SPE(SPV、SPC 特別目的会社)へと貸付け、

融資先には、そのSPEを紹介し、

融資先はSPEから資金を受け取り、

SPEが金利や元本返済を受けると

それがSPEから銀行へと返却される。

銀行は融資先からは仲介手数料や口座手数料などを得るが、

金利や元本返済はSPEから行われることになる。

銀行はSPEに貸付・回収することで

融資をオフバランス化できるわけだが、

そのためには

SPEは、あくまでも連結対象であってはならない――

これがアメリカやヨーロッパ諸国において

巨大なノン・バンク、シャドーバンキング層を

形成することになる原因である。

ところで、ノンバンク層は

銀行から借りた資金を返済するため、

融資先の融資を担保に証券を発行し、

市場で売却することになる。そして融資先からの返済が

この証券の買い手に対する返済原資となる。

ところが、その証券が

パス・スルー契約である限り、

こうした証券は、買い手にとってそれほど魅力のある商品ではない。

パス・スルー条件とは、融資先から返済された

金利や元本返済が、新たに発行された証券の持ち主へと譲渡される

契約である。これだと、通常の貸付とあまり違いがなく、

証券を買い取る側からしても、あまりうまみがないことになる。

これに対して、

ペイ・スルー契約では金利部分と元本部分が分離され、

将来の金利が丸々売買の対象となり、

当期収入として計上されることになる。

(この辺の事情については、

どのような商品が何年になんという会社からどういう条件で

発行されたのか、事細かな説明があるのだが、

正直おいらにはあまり理解できなかった。。。。。)

これは金融業にとっては大きなイノベーションであった。

主流派経済学のミクロ経済理論では

この様な変化には意味がないはずである。

つまり、金利を発生時期に受け取る「パス・スルー」に対して、

仮に「ペイ・スルー」によって将来受け取る見込みの金利収入を

当期に受け取ったとしても、

市場が均衡していれば無差別であるはずだ。それにもかかわらず

取引が行われるとしたら、それは将来の支払いに対する予想の

違いと、今、金利分を割り引いて受け取るのと

将来満額受け取るのとどちらを高く評価するかの

主観的評価の違いによるものだ。それを除けば

今受け取るのも将来受け取るのも違いはない。

今、受取れば将来は受け取れない。

今、利益を計上すれば、将来は計上できない。

それだけの違いのはずだ。

だが、実際にはそうはいかなかった。(「だとしたら間違っているのは

現実の方であって経済学ではない」と言いたい人はご自由に。)

ペイ・スルーになると、

その証券を発行したノンバンクにとっては

むしろキャッシュフローが厳しくなる。パス・スルーであれば

受取った金利元本償還分をそのまま

証券保有者へ受渡しすればよかったのだが

パス・スルーではキャッシュ・インフローとアウトフローのタイミングが

全く別になってしまう。これは

こうした証券自体の償還可能性に大きな影を投げかけていたのだが

実際に危機になるまでの間、

ノン・バンクは銀行から必要な資金は調達できたので

問題は目立たなかった。

しかしそれ以上に問題になったのが

買い取った金融機関(とは限らないが、かなりが金融機関であった)の側である。

莫大な当期利益を計上した金融機関にとって

「将来受け取るはずの金利を当期中受取ったんだから

来年からは回収を気にせず、顧客開拓も通常通りに

やっていきます」

というわけにはいかない。特に401kなどを通じて

金融ビジネスに巨額な年金資金が流れ込むと、

契約者に計画として提示した金利収益を計上することは

金融ビジネスにとって死活問題となってくる。

「今の金利水準は2%です。ことし8%を計上しましたので

今後3年間は、利息ゼロです」と言ってしまったら

その次の瞬間、その金融機関を支えていた年金資金は

全て他の資産へと移動してしまうであろう。

翌期には今年と同じ、あるいはさらに大きな、利益を要求されることに

なる。しかし、おおもとの融資(原資産)の側で

厳格なアンダーライティング業務が

行われている限り、新たにリスクを回避する手法が開発でもされなければ、

これは達成不可能である。最初の貸付業務が厳格なアンダーライティングの下

実行されていれば、組成される融資にも限りがあり、

発行される証券にも限りがある。その範囲の中で、

利益を先に計上してしまえば、後で計上するべき利益は

主流派経済学の主張通り、存在しないことになる。

逆に言えば、主流派経済学の主張が成立するのは

アンダーライティングが厳格に行われている限りのことである。

ところが実際には不思議なことに、主流派経済学の中でも主流派の人々が

主張した「自由化」により、アンダーライティング業務は

劣化していった――その根拠は(理論は別として)、現に

自由化によって(アンダーライティング業務が劣化したことによって)

莫大な利益を上げることができたからである。

不要な規制・監督のせいで金融ビジネスは十分な利益を上げることが

できない。自由化された結果、大いに

利益を上げているではないか、というわけだ。

この「自由化」がどのように推し進められていったかも、

本書(第2章・第3章)のテーマである。それにしても、

主流派内主流派の主張する極端な金融自由化によって

主流派経済学の主張する「合理的な市場」の前提が崩壊していゆくのは

何とも皮肉な話である。

そしてアンダーライティング業務の劣化とともに重要なのが

(というより、アンダーライティングの劣化に必要不可欠な要因の一つが)

リスクを――うわべは――回避するための

イノベーションである。Why Minsky Matters を読んだ人であれば

(そっちの方が後に出版されたんだけど)

ミンスキーがイノベーションをいいとも悪いとも考えていなかったことは

ご存じであろう。そして、

安定期に金融機関によって行われるイノベーションの多くは

金融規制を回避するためのものであり

金融脆弱性を高めるものになりがちである、と考えていたことも。

実際にリスクを管理する方法は

トランシェ化であった。

リスクの高い貸付をまとめて担保として

新たな負債を発行する。

ただしこの負債はスーパー・シニア(超優先)からエクイティ(劣後)まで

(多くの場合、6つの)層に分けて販売するのがミソである。

エクイティになるほど金利は高い。

担保となっている原資産にデフォルトが発生した場合、

まずはエクイティ層のトランシェから返済・利払いが

遅れる(あるいは停止される)。

サブプライムとはいっても、

この時点での金融機関の認識は

デフォルトリスクはせいぜい0.数パーセントなので

(これは通常の銀行貸付では

とても耐えられない率である)通常であれば

エクイティクラスの証券の償還ができなくなるだけで、

メザニン(直訳すると「中二階」だが、まあ、

シニアとエクイティの真ん中のランクということ)クラスへは全く

影響がない。ましてや

シニアクラスが影響されることなど全く考えられなかった。

つまり、この金融イノベーションによって

「リスク資産の塊から大量の

超優良資産を生み出す」ことが可能になった(と思われた)わけである。

(もちろん、少数の、ほぼ確実にデフォルトすることになる

証券も同時に生み出されるわけだが。)

この手法は画期的であり、

どんなリスク資産からでも安全資産が生み出せることと考えられた

――もはや厳格なアンダーライティング業務は不要とされた。

金融機関のブラックリストには、デフォルトの経歴ではなく、

「将来返済できるか不安だから」という理由で

融資の増額を断った人々の名前が並べられた。

そして証券化はさらに発展させられ、

リスクがどれほどあってもともかくキャッシュフローさえあれば

将来のキャッシュフローを当期収入として計上し、

一定の安全資産が販売可能になる、と理解され様々な

CLOやクレジット・デフォルトスワップ、さらには

宇沢弘文氏が「人間として最も恥ずべき取引」とまで言った

環境排出権などが将来のキャッシュフローの源泉とされ、

こうしたものを原資産とした証券が発行され、

売買の対象とされるようになっていった。

当然、こうして発行された証券を原資産として

新たな証券が発行されることも普通に行われるようになった。

こうしたレイヤード化によって

証券のリスクを評価することは不可能になった。

これをカバーするために、金融工学をベースにした

様々な評価式が開発された。こうした評価式は

何事もないときには妥当しているかのような幻想を振りまいていた

(実際、売買を進める際の目論見書や決算書の作成には

重要であった)が、

危機が生じたときには何の意味もなかった。

シニアクラスの証券は、

ほぼリスクフリーの資産として、

格好のリスクヘッジとして使われるようになった。

きわめて優良な資産であり、

これを大量に抱えることで、その企業の健全性は

高いと評価された。危機に陥ったとしても

ほとんど何の影響も受けないだろう――

実際には、その原資産はサブプライム層のローンであり、

危機が生じ、安全資産の安全性が一番求められるときには

何の価値もなくなってしまうのだが、

度重なるレイヤード化によって、現に危機が発生するその日になるまで、

そんなことは分からなくなってしまった。

リスク資産を集めて安全資産を生み出す、という

自由化の産物である「効率化・合理化」によって

金融業界は大きな利益を上げた、と考えられていたが

実はそんなものは幻想、あるいはせいぜい会計計算上の

錯覚に過ぎなかった。

こうしたノン・バンクによる債務発行がどれほど

今次危機において大きな役割を果たしたかについては

連銀のベール・アウトの対象となった資産の幅広さに

現れている。連銀は、数多くの民間資産を買い取ったが

これは今次危機が、「流動性危機」だったのではなく

「償還危機」であったことを示している。連銀が救おうとしているのは

クレジット・クランチに陥って流動性危機状態になった金融システムではなく、

そもそもいい加減なアンダーライティング業務の下

償還できるはずもない人々に融資を実行し、

それを担保として金融機関が「安全資産」と称して発行した

安全資産どころかそもそも償還不可能な負債によって生じた危機であった。

この負債は他の金融機関に売られ

そしてそれを買い取った金融機関は、再びそれを担保に

負債を発行、その資金を賄ない、そして

上辺の当期利益を計上し続けた。

そして、連銀によるベール・アウトに際しては、

当の連銀自体が4つのSPVを通じてノン・バンクへの

融資を実行した――ノン・バンクは、連銀に口座を持っていなかったので

連銀が直接融資をすることはできなかった。

こうした3章の分析(実際にはこれに加えて

政府の対応に対する批判も続くのだけれど)を受けて

4章と5章とでは政策・雇用に対する

インプリケーションが説明されている。当然、

彼らの考える、あるべき金融・財政政策が示唆されている。

本書にはMMTという言葉は出てこない。

しかしながら、MMTの枠組みで議論されていることは

明らかである(まあ、4章・5章を見れば

明らかだが、それ以前に3章の分析まで

読んだだけでも)。

以前も書いた通り、

MMTは、もともと一種の危機理論である。

そして危機に対する適切な対処は、

危機に対する適切な理解なしにはあり得ないだろう。

そうした意味で本書は、一種の原点回帰のような面持ちを持つ。

読むのはちょっと難しいが(上のおいらの説明にも

おかしなところが多々ある。正直、

人にあれこれ言えるほど内容を理解しているとは

ちょっと言えないんだけれど、まあ、ブログだしね)、

MMT文献としては最も重要なものの一つというべきだろう。

と、言うわけで、、、、

本書の紹介文(出版社による)と、

イントロダクションを粗訳しました。

ただまあ、いくら粗訳とはいえ、

有償で出版されている書物を訳したものを

著者に断りなしに不特定多数の人に向けて発信する

となると、

やっぱり気が引けるものがある。

まあ、これまで散々やってきて

今更他人の著作権とか気にするのか、と言えばそうなんだけれど、

やっぱりさすがにねえ。。。。

ってな事情があるので、

興味ある方はツイッターでご連絡ください。

折り返し(といっても、すぐにというわけにはいきませんけど)、

URLをお知らせします。。。。

※コメント投稿者のブログIDはブログ作成者のみに通知されます