不動産を取得すると都道府県役場から不動産取得税の納税通知書が届き、同封されている納付書を以て納税します。

しかし、いつまでも納税通知書が届かず、「不動産取得税の納税通知書が来ない」と戸惑う方が多くいらっしゃるようです。

不動産取得税の納税通知書がいつ届くか、わかりやすく解説しましょう。

納税通知書が届く時期は、取得した不動産によって異なる

不動産取得税の納税通知書が届く時期は、新築や中古住宅、土地など、取得した不動産の種類によって異なります。

新築の家屋を取得したのであれば、家屋を取得した年の翌年の4月ごろなどに納税通知書が届きます。

中古住宅や土地を取得したのであれば、早ければ取得後2~3ヶ月が経過したころに、遅ければ3~4ヶ月が経過したころなどに納税通知書が届きます。

また、不動産取得税には「免税点」という制度が設けられ、時価が著しく低い田舎の土地などを取得した場合は、免税点により不動産取得税が課されず納税通知書も届きません。

加えて、土地や家屋を相続した場合も、一部例外を除き不動産取得税が課されず、納税通知書も届かないこととなります。

ここから、新築住宅や中古住宅、土地を取得しつつ納税通知書が届く時期と、免税点の詳細をご紹介しましょう。

なお、不動産取得税は、取得した不動産が所在する都道府県が徴収する地方税となっています。

よって、都道府県によっても、不動産取得税の納税通知書が届く時期が異なるため留意してください。

新築の家屋の納税通知書は、新築を取得した年の翌年の4月ごろなどに届く

一戸建てやマンションを問わず、新築の家屋に課される不動産取得税の納税通知書が届くのは遅く、新築を取得した年の翌年の4月ごろなどです。

新築の不動産取得税の納税通知書が届くのが遅い理由は、不動産取得税を計算する仕組みにあります。

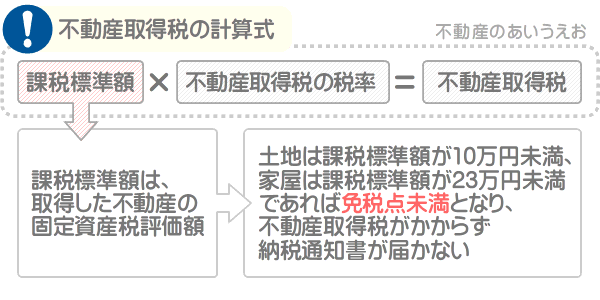

不動産取得税は、以下の式で計算します。

課税標準額×不動産取得税の税率(原則として4%)=不動産取得税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において、税率を掛け算する基となる額であり、課される税金によって意味が同じことがあれば、違うこともあります。

不動産取得税の計算式に含まれる課税標準額は、取得した不動産の固定資産税評価額です。

不動産の固定資産税評価額とは、市町村によって評価された土地や家屋の適正な時価を指します。

不動産には売買価格がありますが、売買価格は売り主と買い主の事情によって決定するため、売買価格を課税標準額としては公平に課税されません。

よって、不動産取得税は、固定資産税評価額(市町村によって評価された土地や家屋の適正な時価)を基に計算します。

市町村は、現地を調査するなどして土地や家屋の固定資産税評価額を評価しますが、既存の土地や中古住宅である家屋の固定資産税評価額は、評価が済んでいます。

これに対して、完成して間もない新築の家屋の固定資産税評価額は、評価が済んでいません。

市町村が新築の家屋の固定資産税評価額を評価するのは、早ければ納税義務者が新築を取得してから2~3ヶ月後など、遅ければ新築を取得した年の年末ごろなどです。

そして、市町村によって固定資産税評価額が評価されれば、都道府県はその評価額を基に不動産取得税を計算し、納税義務者に納税通知書を発送します。

これを理由に、新築の不動産取得税の納税通知書は、届くのが遅くなります。

- 納税義務者が新築を取得する

- 市町村によって固定資産税評価額が評価される

- 市町村によって評価された固定資産税評価額を基に、都道府県が不動産取得税を計算する

- 税額が決定すれば、都道府県から納税義務者に不動産取得税の納税通知書が発送される

つづいて、土地や中古住宅である家屋の不動産取得税の納税通知書がいつ届くか、ご紹介しましょう。

中古住宅や土地の納税通知書は、不動産を取得後2~3ヶ月が経過したころなどに届く

中古住宅や土地を取得した場合は、早ければ取得後2~3ヶ月、遅ければ3~4ヶ月が経過したころなどに、都道府県役場から不動産取得税の納税通知書が届きます。

先述のとおり、不動産取得税は、固定資産税評価額を課税標準額として税額を計算します。

固定資産税評価額とは、市町村によって評価された土地や家屋の適正な時価ですが、新築の家屋は評価されるまで時間がかかり、それに伴い不動産取得税の納税通知書が届くのが遅くなります。

これに対して、中古住宅である家屋や土地の固定資産税評価額は評価が済んでいるため、比較的早く不動産取得税の納税通知書が届きます。

ただし、分筆されるなどして新たに分譲された土地を取得した場合は、新築と同じく、その土地を取得した年の翌年の4月ごろなどに納税通知書が届く場合があるため留意してください。

新たに分譲された土地は、市町村による固定資産税評価額の評価が済んでいないことがあります。

済んでいなければ、まずは評価がなされ、なされた評価額を基に不動産取得税が計算されるため、納税義務者に納税通知書が発送されるのが遅くなります。

免税点未満であれば、不動産取得税の納税通知書は届かない

田舎の土地や老朽化した家屋、物置などを取得しつつ不動産取得税の納税通知書が届かないのであれば、免税点に満たず、不動産取得税がかからないのかもしれません。

不動産取得税には、免税点という制度があります。

不動産取得税の免税点とは、課税標準額が一定の額に満たなければ、不動産取得税がかからないという制度です。

ここで、先述した不動産取得税の計算式をおさらいします。

課税標準額×不動産取得税の税率(原則として4%)=不動産取得税

式に含まれる課税標準額は、取得した土地や家屋の固定資産税評価額です。

そして、土地を取得しつつ課税標準額が10万円に満たない場合、家屋を取得しつつ課税標準額が23万円に満たない場合は、免税点未満となり不動産取得税がかかりません。

たとえば、固定資産税評価額が10万円に満たない土地を取得した場合は課税標準額も10万円未満となりますが、課税標準額が10万円未満であれば免税点未満となり、不動産取得税がかからないといった具合です。

固定資産税評価額が10万円未満であり、課税標準額が10万円に満たない土地とは、山奥の傾斜地などが該当します。

また、固定資産税評価額が23万円に満たない家屋を取得した場合は課税標準額も23万円未満となり、免税点未満で不動産取得税はかかりません。

固定資産税評価額が23万円未満であり、課税標準額も23万円に満たない家屋とは、築年数が経過した床面積が2~3坪などの小屋や、物置などが該当します。

免税点未満により不動産取得税がかからない場合は、納税通知書は届きません。

ちなみに、私が運営するサイト「誰でもわかる不動産売買」で公開するコンテンツ「不動産取得税とは?払わなくてよい?わかりやすく解説」では、不動産取得税をわかりやすく解説中です。

同記事では、不動産取得税がなぜ課されるか、納税しないとどうなるかなどもご紹介しています。

不動産取得税にご興味のある方がいらっしゃいましたら、ぜひご覧ください。それではまた次回の更新でお会いしましょう。不動産のあいうえおでした。