2000万の中古マンションの固定資産税の目安は、築20年、新築時の販売価格が3500万円であれば、都市計画税と併せて11万2800円程度です。

また、築15年、新築時の販売価格が3000万円であれば、都市計画税と併せて10万2600円程度が目安となります。

2000万の中古マンションの固定資産税と都市計画税がいくらになるか目安をご紹介し、税額を試算する方法を解説しましょう。

2000万の中古マンションの固定資産税はいくら?

冒頭でご紹介したとおり、2000万の中古マンションの固定資産税は、新築時の販売価格が3500万円、築20年であれば、都市計画税と併せて11万2800円程度です。

また、築15年、新築時の販売価格が3000万円であれば、都市計画税と併せて10万2600円程度となります。

ただし、それらの税額はあくまで目安のため留意してください。

2000万の中古マンションの固定資産税は、新築時の建築費、築年数、立地条件、戸数、敷地面積などによって大きく異なり、いくらになると断言できません。

とはいうものの、その2000万の中古マンションが新築された時点における販売価格、販売価格に占める一戸部分と土地の持ち分の価格の内訳、築年数などがわかるのであれば、固定資産税がいくらになるか、ある程度の額を試算できます。

つづいて、売り出し中の2000万の中古マンションの固定資産税と都市計画税を試算する方法をご紹介しましょう。

その前に、2000万の中古マンションに固定資産税と都市計画税が課される仕組みと、固定資産税と都市計画税の計算式を簡単にご紹介します。

2000万の中古マンションを取得すると、一戸部分と「敷地権」と呼ばれる土地の持ち分を所有することとなり、それぞれに固定資産税と都市計画税が課されます。

従って、2000万の中古マンションの固定資産税と都市計画税を試算するためには、一戸部分の固定資産税と都市計画税、土地の持ち分の固定資産税と都市計画税をそれぞれ試算し、合計しなくてはなりません。

そして、一戸部分の固定資産税と都市計画税、土地の持ち分の固定資産税と都市計画税は、以下の式で計算します。

課税標準額(一戸部分の固定資産税評価額)×固定資産税の税率(主に1.4%)=一戸部分の固定資産税

課税標準額(一戸部分の固定資産税評価額)×都市計画税の税率(最高で0.3%)=一戸部分の都市計画税

課税標準額(土地の持ち分の固定資産税評価額÷6)×固定資産税の税率(主に1.4%)=土地の持ち分の固定資産税

課税標準額(土地の持ち分の固定資産税評価額÷3)×都市計画税の税率(最高で0.3%)=土地の持ち分の都市計画税

それぞれの式には「課税標準額」という言葉が含まれます。

課税標準額とは、なにかしらの税金が課される状況において、税率を掛け算する基となる額であり、課される税金によって意味が同じことがあれば、違うこともあります。

それぞれの式に含まれる課税標準額は、各式に記したように、「一戸部分の固定資産税評価額」や「土地の持ち分の固定資産税評価額」などです。

一戸部分や土地の持ち分の固定資産税評価額とは、市町村によって評価された、一戸部分や土地の持ち分の適正な時価であり、売買価格より低くなるのが通例です。

また、一戸部分の固定資産税評価額は築年数が経過すると共に徐々に下がりますが、土地の持ち分の固定資産税評価額は築年数が経過することでは下がらず、周辺の地価に応じて変動します。

- 2000万の中古マンションを取得すると、一戸部分と土地の持ち分を所有することとなり、それぞれに固定資産税と都市計画税が課される

- 一戸部分と土地の持ち分の固定資産税と都市計画税は、「一戸部分の固定資産税評価額」や「土地の持ち分の固定資産税評価額」などを課税標準額として計算する

- 一戸部分や土地の持ち分の固定資産税評価額とは、市町村によって評価された、その一戸部分や土地の持ち分の適正な時価を意味する

- 一戸部分の固定資産税評価額は築年数が経過すると共に徐々に下がるが、土地の持ち分の固定資産税評価額は築年数が経過することでは下がらず、周辺の地価に応じて変動する

前置きが長くなりましたが、2000万の中古マンションの固定資産税と都市計画税を試算する方法をご紹介しましょう。

なお、売り出し中の2000万の中古マンションの正確な固定資産税は、その物件を取り扱う不動産業者にメールで問い合わせるなどすれば確認することが可能です。

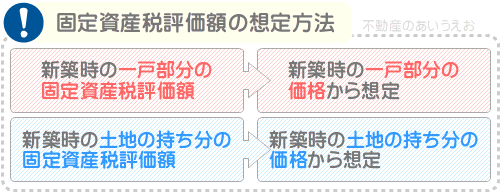

新築時における、一戸部分と土地の持ち分の固定資産税評価額を想定する

はじめに、2000万の中古マンションが新築された時点における、一戸部分と土地の持ち分の固定資産税評価額を想定します。

新築時における一戸部分と土地の持ち分の固定資産税評価額は様々な方法で想定できますが、ここでは、「新築時における一戸部分の価格」と「土地の持ち分の価格」から想定することとします。

具体的には、以下の式を用いて想定します。

新築時の一戸部分の価格×60%×60%=新築時の一戸部分の固定資産税評価額

新築時の土地の持ち分の価格×70%=新築時の土地の持ち分の固定資産税評価額

たとえば、新築時の一戸部分の価格が3000万円、土地の持ち分の価格が500万円であれば以下のように計算し、新築時の一戸部分の固定資産税評価額は1080万円程度、土地の持ち分の固定資産税評価額は350万円程度です。

3000万円(新築時の一戸部分の価格)×60%×60%=1080万円(新築時の一戸部分の固定資産税評価額)

500万円(新築時の土地の持ち分の価格)×70%=350万円(新築時の土地の持ち分の固定資産税評価額)

マンションの一戸部分を含め、新築の家屋の固定資産税評価額は建築費の60%程度といわれ、建築費は家屋の価格の60%程度といわれます。

また、マンションの土地の持ち分を含め、土地の価格は公示地価を指標として設定されると考えられ、土地の固定資産税評価額は公示地価の70%程度と評価されます。

従って、先にご紹介したように計算すれば、2000万の中古マンションが新築された時点における、一戸部分と土地の持ち分の固定資産税評価額を想定できます。

なお、公示地価とは、毎年3月に国土交通省が公示する、日本全国各地に点在する約2万6000ヵ所の標準地と呼ばれる地点の1平方メートルあたりの正常な価格です。

土地の固定資産税評価額は、その土地と立地条件が類似する標準地の公示地価を指標として、その70%程度に設定されます。

現時点における、一戸部分と土地の持ち分の固定資産税評価額を想定する

2000万の中古マンションが新築された時点における、一戸部分と土地の持ち分の固定資産税評価額の想定が完了すれば、現時点における一戸部分と土地の持ち分の固定資産税評価額を想定します。

現時点における一戸部分の固定資産税評価額は、新築時の一戸部分の固定資産税評価額に、築年数に応じた経年減点補正率を掛け算すれば、大まかながら想定できます。

経年減点補正率とは、築年数が経過した家屋の固定資産税評価額を計算する際に用いる率であり、総務省の告示「固定資産評価基準 第二章 家屋」に記されている、「別表第13 非木造家屋経年減点補正率基準表」に掲載されています。

以下が同表であり、赤い下線が引かれた「経過年数」と「経年減点補正率」にご注目ください。

そして、先に想定した新築時における一戸部分の固定資産税評価額に、築年数に応じた経年減点補正率を掛け算します。

たとえば、想定した新築時の一戸部分の固定資産税評価額が1080万円であり、その2000万の中古マンションが築20年であれば、経過年数が20の箇所の経年減点補正率である「0.5509」を掛け算するといった具合です。

想定した新築時の一戸部分の固定資産税評価額が1080万円、乗算すべき経年減点補正率が0.5509であれば以下のように計算し、一戸部分の現時点の固定資産税評価額は594万9720円程度です。

1080万円(想定した新築時の一戸部分の固定資産税評価額)×0.5509(経過年数が20の経年減点補正率)=594万9720円(現時点における一戸部分の固定資産税評価額)

一方、土地の持ち分の固定資産税評価額は築年数が経過することでは下がらず、周辺の地価に応じてわずかに変動します。

よって、現時点における土地の持ち分の固定資産税評価額は、新築時と同額と考えます。

例を挙げると、新築時の土地の持ち分の固定資産税評価額が350万円であれば、350万円が現時点の固定資産税評価額になるといった具合です。

以上で現時点における、2000万の中古マンションの一戸部分と土地の持ち分の固定資産税評価額が想定できました。

家屋や土地の固定資産税と都市計画税は、現時点における固定資産税評価額を基に計算します。

従って、2000万の中古マンションの固定資産税を試算するためには、現時点における、一戸部分と土地の持ち分の固定資産税評価額を想定しなくてはなりません。

2000万の中古マンションの「一戸部分の固定資産税と都市計画税」を試算する

2000万の中古マンションの現時点における固定資産税評価額の想定が完了すれば、現時点における一戸部分の固定資産税評価額から、一戸部分の固定資産税と都市計画税を計算します。

一戸部分の固定資産税と都市計画税は、以下の式で計算することが可能です。

現時点における一戸部分の固定資産税評価額×固定資産税の税率(1.4%)=一戸部分の固定資産税

現時点における一戸部分の固定資産税評価額×都市計画税の税率(0.3%)=一戸部分の都市計画税

たとえば、現時点における一戸部分の固定資産税評価額が594万9720円であれば以下のように計算し、一戸部分の固定資産税は8万3296円、都市計画税は1万7849円です。

594万9720円(現時点における一戸部分の固定資産税評価額)×固定資産税の税率(1.4%)=8万3296円(一戸部分の固定資産税)

594万9720円(現時点における一戸部分の固定資産税評価額)×都市計画税の税率(0.3%)=1万7849円(一戸部分の都市計画税)

以上で2000万の中古マンションの一戸部分の固定資産税と都市計画税が試算できました。

2000万の中古マンションの「土地の持ち分の固定資産税と都市計画税」を試算する

一戸部分の固定資産税と都市計画税の試算が完了すれば、現時点における土地の持ち分の固定資産税評価額から、土地の持ち分の固定資産税と都市計画税を計算します。

土地の持ち分の固定資産税と都市計画税は、以下の式で計算することが可能です。

現時点における土地の持ち分の固定資産税評価額÷6×固定資産税の税率(1.4%)=土地の持ち分の固定資産税

現時点における土地の持ち分の固定資産税評価額÷3×都市計画税の税率(0.3%)=土地の持ち分の都市計画税

たとえば、現時点における土地の持ち分の固定資産税評価額が350万円であれば以下のように計算し、土地の持ち分の固定資産税は8166円、都市計画税は3499円です。

350万円(現時点における土地の持ち分の固定資産税評価額)÷6×固定資産税の税率(1.4%)=8166円(土地の持ち分の固定資産税)

350万円(現時点における土地の持ち分の固定資産税評価額)÷3×都市計画税の税率(0.3%)=3499円(土地の持ち分の都市計画税)

以上で2000万の中古マンションの土地の持ち分の固定資産税と都市計画税が試算できました。

全ての合計が、その2000万の中古マンションの固定資産税

最後に、これまでに試算した一戸部分の固定資産税と都市計画税、土地の持ち分の固定資産税と都市計画税を合計します。 その答えが、売り出し中の2000万の中古マンションの固定資産税の試算結果です。 たとえば、一戸部分の固定資産税が8万3296円、都市計画税が1万7849円、土地の持ち分の固定資産税が8166円、都市計画税が3499円であれば以下のように計算し、固定資産税と都市計画税の合計は11万2800円となります。

8万3296円(一戸部分の固定資産税)+1万7849円(一戸部分の都市計画税)+8166円(土地の持ち分の固定資産税)+3499円(土地の持ち分の都市計画税)=11万2800円(その2000万の中古マンションの固定資産税と都市計画税の合計)

ちなみに、私が運営するサイト「固定資産税をパパッと解説」にて公開するコンテンツ「3000万のマンションの固定資産税はいくら?」では、3000万の新築と中古マンションの固定資産税の目安をご紹介中です。

同記事では、マンションの固定資産税のお得な払い方や、固定資産税を節税する方法も解説しています。

マンションの購入を希望し、固定資産税がいくらになるか気になる方がいらっしゃいましたら、ぜひご覧ください。それではまた次回の更新でお会いしましょう。不動産のあいうえおでした。