新築の不動産取得税は、販売価格が消費税別3,000万円、うち家屋が2,500万円、土地が500万円であれば32万2,500円程度です。

また、販売価格が消費税別3,000万円、うち家屋が2,000万円、土地が1,000万円であれば32万1,000円程度となります。

ただし、特例と軽減措置が適用されるのであれば、不動産取得税はかからないこともあります。

3,000万円の新築の不動産取得税がいくらになるか解説し、税額をシミュレーションする方法をご紹介しましょう。

新築の不動産取得税はいくら?3000万円の物件をシミュレーション

冒頭でご紹介したとおり、販売価格が税別3,000万円、うち家屋が2,500万円、土地が500万円の新築であれば、不動産取得税は32万2,500円程度です。

また、販売価格が税別3,000万円、うち家屋が2,000万円、土地が1,000万円であれば、不動産取得税は32万1,000円程度となります。

これは、一戸建ても新築のマンションも変わりません。

しかし、不動産取得税には特例と軽減措置が設けられ、適用されるのであれば、不動産取得税は0円になる可能性があります。

つづいて、売り出し中の新築の不動産取得税がいくらになるか、計算しつつシミュレーションする方法をご紹介しましょう。

ご紹介する方法を用いれば、販売価格を問わず、様々な新築の不動産取得税がいくらになるか計算することが可能です。

ただし、ご紹介する方法では、中古住宅の不動産取得税は計算できないため注意してください。

なお、新築を取得すると、一部例外を除き家屋と土地(マンションであれば一戸部分と土地の持ち分)を取得し、それぞれに不動産取得税が課され、その合計額が不動産取得税となります。

よって、新築の不動産取得税がいくらになるか計算するためには、家屋と土地の不動産取得税をそれぞれ計算し、合計する必要があるため留意してください。

シミュレーション手順1. 家屋と土地の価格を区分する

はじめに、不動産取得税がいくらになるかシミュレーションを希望する新築の販売価格に占める、家屋と土地の価格を区分します。

一戸建てであれば家屋の価格と土地の価格を、マンションであれば一戸部分と土地の持ち分の価格を区分するといった具合です。

家屋と土地の価格の区分方法は簡単であり、課される消費税の10倍が家屋の価格、消費税別の販売価格から家屋の価格を差し引いた額が土地の価格です。

たとえば、消費税込み3,200万円、うち消費税が200万円であれば以下のように計算し、家屋は2,000万円、土地は1,000万円です。

- 200万円(消費税)×10=2,000万円(家屋の価格)

- 3,000万円(消費税別の販売価格)-2,000万円(家屋の価格)=1,000万円(土地の価格)

不動産は建物には10%の消費税が課されますが、土地には課されません。

よって、消費税の10倍が家屋の価格であり、消費税別の販売価格から家屋の価格を差し引いた額が土地の価格です。

シミュレーション手順2. 家屋の固定資産税評価額を想定する

家屋と土地の価格の区分が完了すれば、区分した家屋の価格から、家屋の固定資産税評価額を想定します。

家屋の固定資産税評価額とは、市町村によって評価された、その家屋の適正な時価であり、販売価格より低くなるのが通例です。 家屋の不動産取得税は、以下のように「家屋の固定資産税評価額」を課税標準額として計算します。

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率(3%)=不動産取得税

課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、様々な税金を計算する際に用いられ、課される税金によって意味が異なります。

たとえば、消費税は以下のように「課税資産の譲渡等の対価の額(いわゆる商品価格やサービス料)」を課税標準額として税額を計算します。

課税標準額(課税資産の譲渡等の対価の額)×消費税の税率(10%)=消費税

家屋の不動産取得税の計算式に含まれる課税標準額は、先にご紹介したとおり、家屋の固定資産税評価額です。

よって、新築の不動産取得税を計算する際は、家屋の不動産取得税を計算するために、家屋の固定資産税評価額を想定しなくてはなりません。

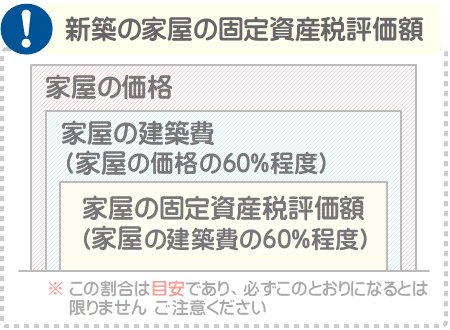

新築の家屋の固定資産税評価額は様々な方法で想定できますが、ここでは、先に区分した「家屋の価格」の60%の60%と想定することとします。

家屋の価格×60%×60%=家屋の固定資産税評価額

正確な根拠はないものの、新築の家屋の固定資産税評価額は建築費の60%程度、建築費は価格の60%程度といわれます。

従って、ここでは「家屋の価格×60%×60%」と計算しつつ家屋の固定資産税評価額を想定します。

たとえば、区分した家屋の価格が2,000万円であれば以下のように計算し、家屋の固定資産税評価額は720万円です。

2,000万円(区分した家屋の価格)×60%(家屋の価格に占める建築費の割合)×60%(建築費に占める固定資産税評価額の割合)=720万円(家屋の固定資産税評価額)

シミュレーション手順3. 家屋の不動産取得税を計算する

家屋の固定資産税評価額が想定できれば、家屋の固定資産税評価額を課税標準額として、家屋の不動産取得税を計算します。

たとえば、想定した家屋の固定資産税評価額が720万円であれば以下のように計算し、家屋の不動産取得税は21万6,000円です。

720万円(想定した家屋の固定資産税評価額)×不動産取得税の税率(3%)=21万6,000円(家屋の不動産取得税)

以上で新築の家屋の不動産取得税が計算できました。

しかし、不動産取得税には「不動産取得税の課税標準の特例」が設けられています。

「不動産取得税の課税標準の特例」とは、一定の条件を満たす不動産を取得することにより適用される、不動産取得税の特例です。

新築の家屋を取得しつつ同特例が適用されれば、家屋の不動産取得税を計算する際の課税標準額が、「固定資産税評価額-1,200万円(認定長期優良住宅を取得した場合は-1,300万円)」に減額されます。

課税標準額が減額されれば、課税標準額に税率を掛け算しつつ計算する家屋の不動産取得税が軽減されます。

そもそもの課税標準額が1,200万円や1,300万円に満たなければ、家屋の不動産取得税はかかりません。

難解ですが、特例適用前と適用後の不動産取得税の計算式を比較すれば、特例の効果を把握することが可能です。

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率(3%)=不動産取得税

特例適用後の家屋の不動産取得税を計算する式

課税標準額(家屋の固定資産税評価額-1,200万円または1,300万円)=不動産取得税

新築に特例が適用される主な条件は、以下のとおりです。

- 新築の一戸建てであれば、床面積が50㎡以上240㎡以下の家屋を取得した

- 新築のマンションであれば、戸内の床面積が50㎡以上200㎡程度以下の一般的なファミリー向けマンションを取得した

- 新築を取得した日から30日以内などに、特例の適用条件を満たすことを税事務所に申告した

特例が適用される新築を取得する場合は、課税標準額を減額しつつ家屋の不動産取得税を計算してください。

なお、特例が適用される家屋を「特例適用住宅」と呼びます。

シミュレーション手順4. 土地の固定資産税評価額を想定する

家屋の不動産取得税が計算できれば、土地の不動産取得税を計算するために、土地の固定資産税評価額を想定します。

土地の不動産取得税は、以下のように「土地の固定資産税評価額÷2」を課税標準額として計算するため、土地の不動産取得税を計算するために、土地の固定資産税評価額を想定しなくてはなりません。

課税標準額(土地の固定資産税評価額÷2)×不動産取得税の税率(3%)=不動産取得税

土地の固定資産税評価額とは、市町村によって評価されたその土地の適正な時価であり、販売価格より低くなるのが通例です。

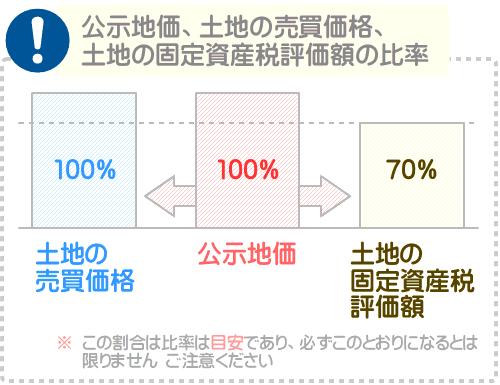

低くなる程度は物件によって異なりますが、ここでは、土地の価格の70%程度と想定します。

たとえば、区分した土地の価格が1,000万円であれば以下のように計算し、700万円を固定資産税評価額と想定するといった具合です。

1,000万円(区分した土地の価格)×70%=700万円(土地の固定資産税評価額)

「公示地価」という土地の価格があります。

公示地価とは、毎年3月に国土交通省が公示する、日本全国各地に点在する約2万6,000ヵ所の標準地と呼ばれる地点の1平方メートルあたりの正常な価格です。

土地の売買価格は売り主が自由に設定できますが、それでは本来の価値と乖離した価格で取り引きされる土地が多く出回り、健全な不動産市場が形成されません。

よって、国土交通省は土地の正常な価格である「公示地価」を公示し、土地を売買する者は、その土地と立地条件が類似する標準地の公示地価を指標として取り引きをするように努めなくてはならないと規定しています。

従って、新築が建つ土地の価格は、その土地と立地条件が類似する標準地の公示地価と同程度に設定されたと考えることができます。

また、土地の固定資産税評価額は、その土地と立地条件が類似する標準地の公示地価の70%程度と設定されます。

これを理由に、「土地の価格×70%」と計算すれば、土地の固定資産税評価額を想定することが可能です。

シミュレーション手順5. 土地の不動産取得税を計算する

土地の固定資産税評価額が想定できれば、想定した固定資産税評価額の2分の1を課税標準額として、土地の不動産取得税を計算します。

たとえば、想定した土地の固定資産税評価額が700万円であれば以下のように計算し、土地の不動産取得税は10万5,000円です。

350万円(想定した土地の固定資産税評価額÷2)×3%(不動産取得税の税率)=10万5,000円(土地の固定資産税評価額)

以上で新築が建つ土地の不動産取得税が計算できました。

しかし、不動産取得税には「住宅の用に供する土地の取得に対する不動産取得税の減額」という軽減措置が設けられています。

同軽減措置は、特例適用住宅(先にご紹介した「不動産取得税の課税標準の特例」が適用される家屋)が建つ土地の不動産取得税が減額される措置です。

同軽減措置は、特例適用住宅が建つ土地を、一定の条件を満たしつつ取得することにより適用され、適用されれば、土地に課される不動産取得税が減額されます。

同軽減措置が適用される主な条件は、以下のとおりです。

- 建売や分譲マンションを取得した場合は、新築されてから1年以内の物件を、建物と土地を合わせて取得した

- 新築から1年を超えた建売や分譲マンションを取得した場合は、建物と土地を同時に取得し、取得した者が建物に居住している

- 土地を先行して取得し、その土地に「特例適用住宅」を新築した場合は、令和6年3月31日までに土地を取得し、取得した日から3年以内に新築した

「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されることにより減額される税額は、以下の2つのうちの多い方の額です。

- 4万5,000円

- (取得した土地の1㎡あたりの固定資産税評価額÷2)×(200㎡を上限とする特例適用住宅の床面積の2倍)×3%

「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用される条件を満たす新築の購入を予定する場合は、上記の2つのうちの多い方の額を差し引いた額を土地の不動産取得税として計算してください。

シミュレーション手順6. 家屋と土地の不動産取得税を合計する

家屋の不動産取得税と土地の不動産取得税の計算が完了すれば、それぞれの税額を合計します。

その答えが、新築の不動産取得税のシミュレーション結果です。

たとえば、家屋の不動産取得税が21万6,000円、土地の不動産取得税が10万5,000円であれば、その新築の不動産取得税は32万1,000円となります。

21万6,000円(家屋の不動産取得税)+10万5,000円(土地の不動産取得税)=32万1,000円(新築の不動産取得税)

ただし、家屋に「不動産取得税の課税標準の特例」が、土地に「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されるのであれば、不動産取得税が大幅に減額される、または0円になることもあります。

ちなみに、私が運営するサイト「誰でもわかる不動産売買」で公開するコンテンツ「不動産取得税の金額の目安はいくら?」でも、不動産取得税がいくらになるかご紹介中です。

同記事では、不動産取得税はいつ支払うか、お得な支払い方法なども解説しています。

新築の購入を予定し、不動産取得税がいくらになるか気になる方がいらっしゃいましたら、ぜひご覧ください。

それではまた次回の更新でお会いしましょう。不動産のあいうえおでした。