【重要】臨時メンテナンスのお知らせmonex社(2024年6月8日(土)13:00~2024年6月9日(日)17:00)

sbi社記事抜粋<S&P500指数の最近の日足チャートをみると、一旦天井をつけて調整に向かうか、再び高値をとりにいくか、微妙なろころに見えます。インフレ低下のトレンド、リセッションに陥らない程度の適度な景気減速が観測されていますので、高値をとりにいく可能性も十分にありますし、調整の方向としても深いものにはならないとみられます。

なお、先週の相場調整を大きくしたセールスフォースの株価下落は過剰反応とみられ、波及したソフトウェア株を含め、ある程度の反発が期待できるとみられます。同社は2022年末から収益性を重視する方針転換を行い、マーケティング費用の削減などで利益率を大きく改善する一方、売上の伸び率は鈍化してきました。

今回5-7月期の売上成長率が同社の歴史上初めて1桁台に落ち込んだことがセンセーショナルに取り上げられましたが、上記のような同社固有の経緯があることは押さえておくべきでしょう。

今週の株価材料として、5月雇用統計、5月企業景況感、エヌビディアの株式分割(1株を10株に分割)、などが注目されます。

5月の雇用統計では非農業部門雇用者数が前月比19.0万人増の予想です。前月に続いて雇用市場の適度な鈍化を示すなら、株式相場にポジティブになると期待できるでしょう。

5月の企業景況感は、6/3(月)にISM製造業景気指数が前月の49.2から49.6に改善の予想、ISM非製造業景気指数が前月の49.4から51.0に改善の予想です。ここ数ヵ月、製造業は改善傾向、サービス業は低下傾向がみられています。

エヌビディアの株式分割は、権利付最終売買日を現地時間6/7(金)とし、同6/10(月)から分割後の取引が開始されます。市場では株価水準を下げることで、ダウ平均への採用が意識されているのではと注目されています。時価総額の大きさやAIコンピュータの重要性を考えれば、採用資格は十分でしょう。なお、1株当たり4セントから10セントへ増やされる四半期配当については、6/11(火)が権利付最終売買日となります。

経済指標では、、6/4(火)に米国の4月製造業受注(前月比+0.6%の予想)、6/5(水)に米国の5月ADP雇用統計(前月比17.5万人増の予想)、6/7(金)に中国の5月貿易統計(輸出は前年比+5.1%の予想、前月は同+1.5%)、輸入は同+4.5%の予想、前月は同+8.4%)、などの発表が予定されています。

今週の5銘柄

先週の週末にかけて株式市場で気にされていた米10年国債利回りが5/30(木)、5/31(金)と低下する中でも、先駆して上昇していたテクロジー株が低調な一方、5/31(金)にダウ平均が大きく反発したのが目立ちました。

図表3でダウ平均のチャートを確認すると、4月中旬から下旬にかけてもみ合った38,000ドル前後まで低下して、図表1のS&P500指数に比べて調整が進んでおり、値ごろ感が出たということだとみられます。

そこで今回は、過去1か月半の「アメリカNOW!今週の5銘柄」で直近四半期決算の好調を理由に取り上げた大型株の中で、5/31(金)に1%以上の株価上昇となった銘柄をピックアップしてご紹介いたします。

それらの銘柄と5/31(金)の株価上昇率は、ゼネラル モーターズ(GM)+3.6%、ネクステラ エナジー(NEE)+2.3%、JPモルガン チェース(JPM)+1.7%、コカ-コーラ(KO)+1.6%、アメリカン エキスプレス(AXP)+1.2%、です。

| 騰落率上位(5日) | 騰落率 |

| ターゲット | 8.1% |

| CVSヘルス | 7.1% |

| チャーター・コミュニケーションズ | 7.0% |

| ネクステラ・エナジー | 6.2% |

| TモバイルUS | 6.1% |

| 騰落率下位(5日) | 騰落率 |

| セールスフォース | -15.8% |

| アドビ | -8.0% |

| アクセンチュア | -7.7% |

| オラクル | -5.6% |

| ブロードコム | -4.6% |

あら下落4位 私のAVGO1307.67$

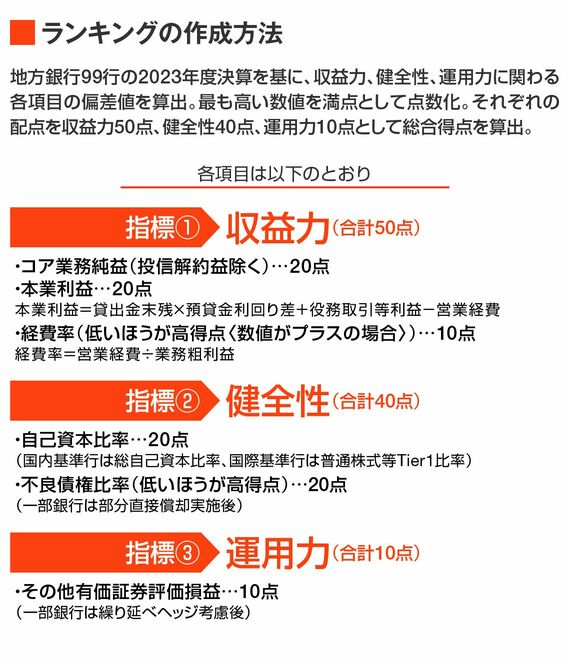

最新決算で採点!地銀99行「衰退度」ランキング一井 純氏 北山 桂氏記事抜粋<

10年以上にわたった金融緩和政策が、終わりを迎えつつある。日本銀行は3月にマイナス金利を解除。年内にもさらなる利上げに踏み切る公算が大きく、「金利のある世界」が近づいている。

金利上昇は銀行経営に追い風だと言われる。貸出金利や債券の利回りが上昇し、運用する収益が拡大するためだ。だが、メガバンクに比べて規模や経営体力に乏しい地方銀行は、利上げ局面でも予断を許さない。すでに保有している債券に含み損が発生しているほか、貸出先の中小企業が利上げに耐えられず経営が行き詰まれば貸し倒れにつながる

肝心の貸出金利も、現時点では利上げの恩恵を満足に享受できていない。ある小規模地銀の幹部は「貸出金利の引き上げが、預金金利の上昇に追いつかない」と話す。日銀のマイナス金利解除を受けて、4月には全国の銀行が預金金利を一斉に引き上げた。一方、地銀の貸出金利は据え置かれているケースが多い。固定金利型や、横ばいを保つ短期プライムレート(短プラ)連動型が多いからだ。貸出金利の引き上げに手間取れば、利ザヤは潰れる一方だ。

金利上昇で広がる収益格差

では、金利のある世界を謳歌できる地銀と、そうでない地銀はどこか。東洋経済は全国の地銀99行の最新決算を集計。個別行ごとに経営体力の衰退度を分析し、ランキングを作成した。

ランキングの作成方法は下記の通りだ。収益力、健全性、有価証券の運用力に関するデータを抽出し、点数化。総合得点の低い順に並べて

ワースト1位は長野銀行。県内トップの八十二銀行との経営統合を控える中、保有する有価証券の含み損の大規模ロスカットに踏み切ったほか、八十二銀行と査定基準を統一した結果、多額の与信費用を計上したことで、財務体質が急速に悪化した。

2位のきらやか銀行は、大口取引先の倒産で多額の与信費用を計上。不良債権比率が上昇し、自己資本が棄損した。同行が抱える200億円の公的資金は返済のメドが立たず、国に返済延期を求めている。国が保有する優先株への配当がなされなければ、実質的な国有化状態となる。

一方、体力のある地銀にとって、金利上昇は収益を伸ばす絶好の機会だ。銀行間の格差が広がれば、さらなる再編の引き金となる可能性

凄い伊予銀様が 上位から6番目 良いって

凄い伊予銀様が 上位から6番目 良いって

私の家賃支払先に 浜銀様指定されています,,

※コメント投稿者のブログIDはブログ作成者のみに通知されます