土地を所有しつつ4月ごろを迎えると、市町村役場から固定資産税の納税通知書と課税明細書が届きます。

その課税明細書には「価格」や「評価額」などの名目でその土地の評価額が、「課税標準」などの名目で課税標準額が記されています。

固定資産税における土地の評価額とは、市町村によって評価された、その土地の適正な時価です。

これに対して課税標準額とは、税率を掛け算する基となる額であり、適用される軽減措置がなければ評価額と課税標準額は同額に、あれば異なる額となります。

固定資産税における土地の評価額と課税標準額の違いをわかりやすく簡単に解説しましょう。

固定資産税における土地の評価額とは、市町村によって評価された「適正な時価」

まずは、固定資産税における土地の評価額の意味をわかりやすく簡単に解説しましょう。

固定資産税における土地の評価額とは、全国で統一された手法を用いて市町村が評価した、その土地の適正な時価です。

土地には売買価格がありますが、売買価格は売り主と買い主の事情によって決定するため、固定資産税を計算するための評価額としてはふさわしくありません。

売買価格を評価額として固定資産税を課しては、本来の価値と異なる額で購入した土地の所有者に、適切に課税されないこととなります。

よって、市町村が土地の所有者に固定資産税を課す際は、全国で統一された手法を用いて適正な時価を評価し、その評価額を基に課税します。

具体的には、市町村が土地の評価額を算定する際は、公示地価や基準地価を指標とします。

公示地価とは、毎年3月ごろに国土交通省が公示する、全国に点在する約26,000ヵ所の標準地と呼ばれる地点の1㎡あたりの正常な価格です。

基準地価とは、毎年3月ごろに都道府県知事が公表する、全国に点在する約21,000ヵ所の基準地と呼ばれる地点の1㎡あたりの標準価格を指します。

「正常な価格」や「標準価格」とは、その土地が売買される状況において通常設定されると考えられる価格であり、売り進みや買い急ぎなどの事情を含まない価格です。

そして、市町村が土地の評価額を算定する際は、その土地と立地条件が類似する標準地の公示地価、または基準地の基準地価を参考として70%程度と評価します。

たとえば、1日の乗降客が1万人の「A駅」から徒歩10分の場所に位置する、接道本数が2本、敷地面積が200㎡の「土地A」があったとしましょう。

土地Aは、同じく1日の乗降客が1万人の「B駅」から徒歩10分の場所に位置する、接道本数が2本の「標準地A」と立地条件が類似し、標準地Aの公示地価は15万円です。

であれば「15万円×200㎡×70%=2,100万円」と計算し、土地Aの評価額は2,100万円程度になるといった具合です。

15万円(土地Aと立地条件が類似する標準地Aの公示地価)×200㎡(土地Aの面積)×70%(評価額の割合)=2,100万円(土地Aの評価額)

ちなみに、固定資産税における土地や家屋の評価額を、一般には「固定資産税評価額」と呼びます。

固定資産税の課税標準額とは、税率を掛け算する基となる額

つぎに、固定資産税の課税標準額の意味をわかりやすく簡単に解説しましょう。

固定資産税の課税標準額とは、土地や家屋の固定資産税を計算する基となる額です。

土地の固定資産税は、以下のように計算します。

課税標準額×固定資産税の税率(主に1.4%)=土地の固定資産税

以上の式に含まれるのが課税標準額であり、土地の固定資産税は、課税標準額に税率を掛け算しつつ計算します。

ここで重要なのは、固定資産税の課税標準額の意味です。

固定資産税の課税標準額は、適用される軽減措置がなければ、前述した「固定資産税における土地の評価額」であり、全国で統一された手法を用いて市町村が評価した、その土地の適正な時価です。

一方、適用される軽減措置があれば、「固定資産税における土地の評価額」から、その軽減措置に応じた額を差し引いた額が課税標準額となります。

たとえば、評価額が2,000万円の土地があったとしましょう。

その土地の課税標準額は、適用される軽減措置がなければ評価額の2,000万円ですが、あれば2,000万円から一定の額が差し引かれた額となります。

つまり、土地の評価額と課税標準額は、軽減措置の適用状況によって同額のことがあれば違うこともあるというわけです。

つづいて、土地の評価額と課税標準額が異なる状況のもととなる、主な軽減措置をご紹介しましょう。

ちなみに、固定資産税は課税標準額に税率を掛け算しつつ計算しますが、課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、固定資産税にかかわらず様々な税金を計算する際に用いられます。

そして、課税標準額は、課される税金によって意味が異なります。

例を挙げると、お馴染みの消費税も課税標準額を基に計算し、その課税標準額は「課税資産の譲渡等の対価の額」であり、商品を購入した場合は商品価格、サービスの提供を受けた場合はサービス料です。

課税標準額(課税資産の譲渡等の対価の額)×消費税の税率(10%)=消費税

住宅が建つ土地は「住宅用地の特例」により、評価額と課税標準額が違う

住宅が建つ土地は「住宅用地の特例」が適用されることにより、評価額と課税標準額が異なります。

住宅用地の特例とは、住宅が建つ土地に適用される固定資産税の軽減措置であり、適用されれば、その土地の課税標準額は、評価額から一定の額が差し引かれた額となります。

評価額から一定の額が差し引かれた額が課税標準額となれば、課税標準額に税率を掛け算しつつ計算する固定資産税が減額されます。

固定資産税において、住宅が建つ土地のうち、その土地に建つ住宅の床面積の10倍までの部分を「住宅用地」と呼びます。

さらに、住宅用地は、その住宅用地に建つ住宅一戸あたりにつき200㎡までの部分が「小規模住宅用地」に、小規模住宅用地以外の部分が「一般住宅用地」に区分されます。

そして、住宅用地に「住宅用地の特例」が適用されれば、小規模住宅用地の課税標準額は、その土地の評価額の6分の1となります。

また、一般住宅用地の課税標準額は、その土地の評価額の3分の1となります。

たとえば、評価額が2,000万円の小規模住宅用地があったとしましょう。

その土地は住宅用地の特例が適用されることにより、評価額である2,000万円の6分の1である333万3,000万円などが課税標準額となります。

住宅が建つ土地の課税明細書に記されている課税標準額が、その土地の評価額の6分の1や3分の1である場合は、住宅用地の特例が適用されていることが理由です。

更地は「負担調整措置」により、評価額と課税標準額が違う

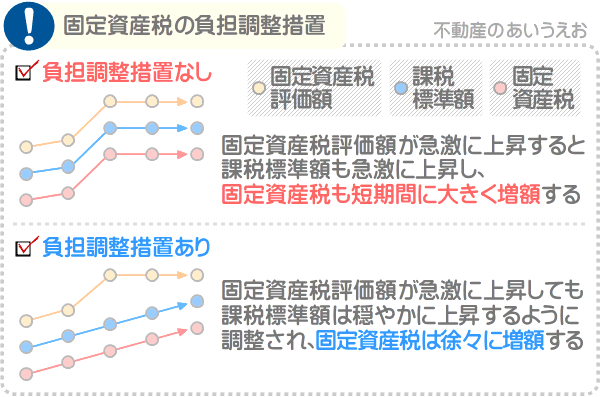

固定資産税には「負担調整措置」という軽減措置が設けられています。

固定資産税の負担調整措置とは、土地所有者の税負担を軽減する措置です。

土地の固定資産税の課税標準額は、土地の評価額、または評価額から一定の額が差し引かれた額ですが、土地の評価額は、地価に応じて上昇します。

たとえば、近くに駅ができるなどして地価が急激に上昇すれば、土地の評価額も急激に上昇するといった具合です。

土地の評価額が急激に上昇すれば課税標準額も急激に上昇し、課税標準額に税率を掛け算しつつ計算する固定資産税も短期間に上昇します。

固定資産税が短期間に上昇すれば、土地所有者の税負担が重くなり納税できません。

そのような事態になることを防ぐための措置が「負担調整措置」です。

土地の課税標準額は負担調整措置により、評価額が急激に上昇しても穏やかに上昇するように調整されます。

評価額が急激に上昇する状況において、課税標準額が穏やかに上昇するように調整されれば、固定資産税もゆっくりと上昇し、土地所有者の税負担が軽減されます。

そして、更地の課税標準額は、負担調整措置により評価額の70%が上限となります。

たとえば、評価額が2,000万円の更地であれば、負担調整措置により、その課税標準額は70%の1,400万円が上限になるといった具合です。

これにより更地の固定資産税の課税標準額は、評価額と大きく乖離するという状況が発生します。

所有する更地の課税標準額が、評価額の70%である場合は、負担調整措置により課税標準額が調整されていることが理由です。

なお、負担調整措置は「住宅用地の特例」が適用される住宅用地にも適用され、更地ほどではないものの、住宅用地も課税標準額が調整されます。

よって、住宅用地の課税標準額が評価額の6分の1や3分の1から少額程度乖離する場合は、負担調整措置により課税標準額が微調整されていることが理由です。

ちなみに、私が運営するサイト「固定資産税をパパッと解説」で公開するコンテンツ「固定資産税評価額と課税標準額の違いとは?実勢価格との差も解説」でも、評価額と課税標準額の違いをご紹介しています。

同コンテンツでは、土地の課税標準額から、その土地の実勢価格を試算するする方法なども解説中です。

評価額と課税標準額、実勢価格の差にご興味のある方がいらっしゃいましたら、ぜひご覧ください。

それではまた次回の更新でお会いしましょう。不動産のあいうえおでした。