今、書店に行きますと「新・会社法」に匹敵するくらい

「M&A」関連の本が出ています。

こうした書籍にも、通り一遍の防衛手段が書かれていますが、

実務上適用が難しいものがあったりして、

なかなか表題の問いの「解」が見出せないでいました。

でもあったんですね。

「持株会社」化です。

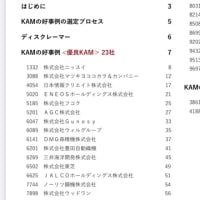

実務界で物議を醸した実例があります。

記憶に新しい、UFJグループをめぐっての、

三菱東京FG(フィナンシャルグル^プ)と三井住友FGの攻防です。

まず事案を見てみましょう。

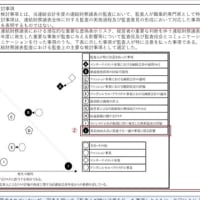

昨年8月、三井住友FGはUFJ銀行に対して5000億円の資本支援を

前提に合併を提案。

これに対して、三菱東京FGは、上場持株会社UFJホールディングス社

の資本の希釈化の影響を避けるために、ホールディング社ではなく、

その子会社のUFJ銀行に対し7000億円の資本増強を行い、

UFJ銀行は、三菱東京FGに対して「議決権のない優先株式」を

発行したのです。

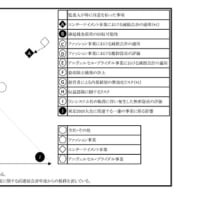

この優先株は、下記のトリガー事由が発生すると、議決権株式に転換でき、

結果として、三菱東京FGは他の買収者を排除することができることと

なったのです。

①UFJホールディングス株の3分の1を超える他の株主の出現、

②三菱東京FG以外の第三者とUFJホールディングスとの

経営統合が株主総会で承認された場合、

③以上の場合には、UFJホールディングスは優先株の30%相当の

ペナルティを付して原価で買い戻さなければならない。

そして、三菱東京FGはUFJ銀行に対して拒否権を有する

一種の「黄金株」を手にすることになったのです。

(参考:「黄金株」=議決権について種類の異なる株式)

ところが、待ってください。

実は「黄金株」は証券取引所より、適法であっても、

投資家の平等の権利を侵害する可能性があるとして、

「自粛要請」が出されているのです。

何故、発行できたのでしょう?

それは、本件では上場会社のUFJホールディングスではなく

100%子会社で非上場のUFJ銀行が発行したからです。

これは強烈で、他社でも模倣できてしまいます。

買収を恐れる普通の事業会社が、

上場会社=持株会社、

傘下の100%子会社=事業会社

となるように自社を持株会社として、

100%の株式を保有するところの事業子会社を設立して、

有事を想定して傘下の完全子会社が拒否権付優先株等を第三者

(事業上のパートナーなど)に発行しておけば、

敵対的買収の手が及ばないようになります。

最近、持株会社化する企業が増えているのは

実はこうしたメリットも追求していたんですね。

おそらく。

但し、この防衛策は、親会社(持株会社)の株主の権利を奪う

という否定的な見解もあり、定説を見ないのが実情です。

今後いろいろ議論を尽くすべき論点だと思います。

<参考文献>

■持株会社化による企業防衛にどちらかというと賛成派

■持株会社化による企業防衛にどちらかというと反対派

(名古屋大学 中東教授)

「M&A」関連の本が出ています。

こうした書籍にも、通り一遍の防衛手段が書かれていますが、

実務上適用が難しいものがあったりして、

なかなか表題の問いの「解」が見出せないでいました。

でもあったんですね。

「持株会社」化です。

実務界で物議を醸した実例があります。

記憶に新しい、UFJグループをめぐっての、

三菱東京FG(フィナンシャルグル^プ)と三井住友FGの攻防です。

まず事案を見てみましょう。

昨年8月、三井住友FGはUFJ銀行に対して5000億円の資本支援を

前提に合併を提案。

これに対して、三菱東京FGは、上場持株会社UFJホールディングス社

の資本の希釈化の影響を避けるために、ホールディング社ではなく、

その子会社のUFJ銀行に対し7000億円の資本増強を行い、

UFJ銀行は、三菱東京FGに対して「議決権のない優先株式」を

発行したのです。

この優先株は、下記のトリガー事由が発生すると、議決権株式に転換でき、

結果として、三菱東京FGは他の買収者を排除することができることと

なったのです。

①UFJホールディングス株の3分の1を超える他の株主の出現、

②三菱東京FG以外の第三者とUFJホールディングスとの

経営統合が株主総会で承認された場合、

③以上の場合には、UFJホールディングスは優先株の30%相当の

ペナルティを付して原価で買い戻さなければならない。

そして、三菱東京FGはUFJ銀行に対して拒否権を有する

一種の「黄金株」を手にすることになったのです。

(参考:「黄金株」=議決権について種類の異なる株式)

ところが、待ってください。

実は「黄金株」は証券取引所より、適法であっても、

投資家の平等の権利を侵害する可能性があるとして、

「自粛要請」が出されているのです。

何故、発行できたのでしょう?

それは、本件では上場会社のUFJホールディングスではなく

100%子会社で非上場のUFJ銀行が発行したからです。

これは強烈で、他社でも模倣できてしまいます。

買収を恐れる普通の事業会社が、

上場会社=持株会社、

傘下の100%子会社=事業会社

となるように自社を持株会社として、

100%の株式を保有するところの事業子会社を設立して、

有事を想定して傘下の完全子会社が拒否権付優先株等を第三者

(事業上のパートナーなど)に発行しておけば、

敵対的買収の手が及ばないようになります。

最近、持株会社化する企業が増えているのは

実はこうしたメリットも追求していたんですね。

おそらく。

但し、この防衛策は、親会社(持株会社)の株主の権利を奪う

という否定的な見解もあり、定説を見ないのが実情です。

今後いろいろ議論を尽くすべき論点だと思います。

<参考文献>

■持株会社化による企業防衛にどちらかというと賛成派

| 企業防衛の要点商事法務このアイテムの詳細を見る |

■持株会社化による企業防衛にどちらかというと反対派

(名古屋大学 中東教授)

| M&A攻防の最前線―敵対的買収防衛指針金融財政事情研究会このアイテムの詳細を見る |