いつもご覧下さり、誠に有難うございます。

昨日も一昨日とほぼ同数の方にご覧頂き恐縮です。

ってことは、常連さんばかりの、"通"のブログとなったのでしょうか。

有難いことです。

さて、本題。

SPC、投資事業組合などお騒がせスキームへの不信感が広がっている

(と勝手に私は思っている)中で、また新たな「ブラックボックス」が

登場してしまうのでしょうか?

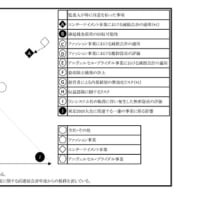

2月8日の法制審議会の信託法改正要綱では、

企業や個人が財産を自分に信託できる「信託宣言」や事業の資産と負債を

セットで信託できる「事業信託」など新たな信託の形態を認め、

規制を大幅に緩和しております。改正法の施行が来年夏を予定と。

2/9の日経新聞によりますと、

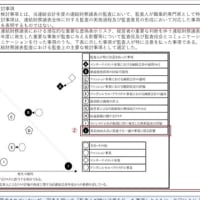

「事業信託」と「信託宣言」を組み合わせると、こんなことが出来ると

紹介してます。

「企業の不採算部門をリストラする際、一時的に自社に信託して

本体の財務と切り離し、経営が改善したところで信託契約を解消して

本体に復帰させれば事業を再拡大するスピードが高まる。」

赤字で汚れた事業を、ピカピカにして戻すということであれば、

これは「事業ロンダリング」ということになるのでしょうか。

ただ、思ったのは、

①別に信託の形態にしなくても最近はやりの事業再生スキームで可能じゃないか?

②そもそも事業会社が簡単に信託業務できるのか?

③税務・会計処理は証券化に準じた処理で可能なのか?

などなど、信託ドシロウトならではの疑問が沸いてきました。

少し勉強しておきます。

ですから、タイトルの答えは今回、保留させてください。

ところで少し話が変わりますが、③で思い出しました。

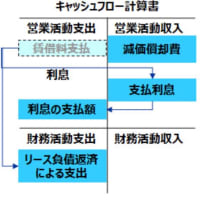

債権流動化スキームで、オリジネーターが保有債権を売却するときに、

理論上の時価で売却したことにして売却益を発生させ、

その後残存期間の中でその売却益相当額を均等償却する、

っている会計処理を見たことがあります。

この会計処理であれば、流動化をすればするほど利益が増えるので、

利益操作に好都合です。もちろん、流動化する債権がなくなると償却費用が

かさんで減益となるので、常に流動化し続けなくてはならない、というオチも

付いておりますけど。

ところが、こうした会計処理方針は個人的には重要だと思っているのですが

財務諸表には一切注記されない。これはおかしいですよ。

さらに話が逸れてしまいますが、

SPCについては、2月から企業会計基準委員会(ASBJ)がSPC会計基準の整備(特に開示)に着手するとのこと。

また2月7日の日経金融新聞では、国際会計基準理事会が連結対象基準を

厳格にする方向で見直すと。SPCの支配権をどう判定するかなどが

焦点になりそうです。

とにかく、SPC・投資事業組合・そして事業信託と、

世の中「ハコ物」だらけ。

短信・有報が益々味気なく、分析の甲斐のないものになっていくことだけは

避けて欲しいものです。

(っていうか、このブログも閲覧する甲斐のないものになっているような・・・)。

昨日も一昨日とほぼ同数の方にご覧頂き恐縮です。

ってことは、常連さんばかりの、"通"のブログとなったのでしょうか。

有難いことです。

さて、本題。

SPC、投資事業組合などお騒がせスキームへの不信感が広がっている

(と勝手に私は思っている)中で、また新たな「ブラックボックス」が

登場してしまうのでしょうか?

2月8日の法制審議会の信託法改正要綱では、

企業や個人が財産を自分に信託できる「信託宣言」や事業の資産と負債を

セットで信託できる「事業信託」など新たな信託の形態を認め、

規制を大幅に緩和しております。改正法の施行が来年夏を予定と。

2/9の日経新聞によりますと、

「事業信託」と「信託宣言」を組み合わせると、こんなことが出来ると

紹介してます。

「企業の不採算部門をリストラする際、一時的に自社に信託して

本体の財務と切り離し、経営が改善したところで信託契約を解消して

本体に復帰させれば事業を再拡大するスピードが高まる。」

赤字で汚れた事業を、ピカピカにして戻すということであれば、

これは「事業ロンダリング」ということになるのでしょうか。

ただ、思ったのは、

①別に信託の形態にしなくても最近はやりの事業再生スキームで可能じゃないか?

②そもそも事業会社が簡単に信託業務できるのか?

③税務・会計処理は証券化に準じた処理で可能なのか?

などなど、信託ドシロウトならではの疑問が沸いてきました。

少し勉強しておきます。

ですから、タイトルの答えは今回、保留させてください。

ところで少し話が変わりますが、③で思い出しました。

債権流動化スキームで、オリジネーターが保有債権を売却するときに、

理論上の時価で売却したことにして売却益を発生させ、

その後残存期間の中でその売却益相当額を均等償却する、

っている会計処理を見たことがあります。

この会計処理であれば、流動化をすればするほど利益が増えるので、

利益操作に好都合です。もちろん、流動化する債権がなくなると償却費用が

かさんで減益となるので、常に流動化し続けなくてはならない、というオチも

付いておりますけど。

ところが、こうした会計処理方針は個人的には重要だと思っているのですが

財務諸表には一切注記されない。これはおかしいですよ。

さらに話が逸れてしまいますが、

SPCについては、2月から企業会計基準委員会(ASBJ)がSPC会計基準の整備(特に開示)に着手するとのこと。

また2月7日の日経金融新聞では、国際会計基準理事会が連結対象基準を

厳格にする方向で見直すと。SPCの支配権をどう判定するかなどが

焦点になりそうです。

とにかく、SPC・投資事業組合・そして事業信託と、

世の中「ハコ物」だらけ。

短信・有報が益々味気なく、分析の甲斐のないものになっていくことだけは

避けて欲しいものです。

(っていうか、このブログも閲覧する甲斐のないものになっているような・・・)。