タイトルは軽やかですが、内容は皆様のメガネにかなうでしょうか?

定期購読している週刊経営財務の最新号でこんな記事を見つけました。

年末の慌ただしさの中で、すっかり見落としてましたね。

---------------------------------------------

HOYA IFRS版決算書を公表2011.01.17

情報通信分野の精密機器をはじめ、メガネやコンタクトなどの製造・販売を手掛けるHOYAは2010年12月21日、国際会計基準(IFRS)に基づく2010年3月期の決算書を公表した。決算書の公表は2010年3月期から始まっているIFRSの任意適用ではなく、同社の自主的な取組みの一環。今後の任意適用時期等は明らかでない。しかし、監査法人の監査証明付き決算書の公表ということもあり、昨年5月の日本電波工業に続く事例として注目されている。同社は2008年4月1日をIFRSへの移行日としてIFRS1号「初度適用」を適用、同年から3年分の日本基準との差異調整表を作成。適用したのは「2010年3月31日現在有効なIFRS」(早期適用基準を除く)だ。

--------------------------------------------

会計監査の大御所・八田進二先生によれば、日本でのIFRS適用第一号とされる日本電波工業のケースは、他の上場会社の参考にはならないとのこと。(出所:月刊 不動産調査 2011年1月号 「IFRSの最新情報」)

というのも、この会社は2000年4月から海外向けアニュアルレポートを前提にIFRSに移行している。したがって、正式にいうところの初年度適用会社ではない。

加えてそれほど多くの関連会社を持っているわけでもなく、規模的に小さい。したがって作業量も小さい。したがって、いわゆる上場会社で事業拠点が数多くある会社にとっては役立つところは余りないってなワケです。

ですから、連結子会社106社のうち実に101社が海外にある事業会社HOYAによる今回の取り組みは、非常に意義深いものがあると思います。

では、記念すべき出来立てホヤホヤのIFRS決算書をご覧ください。

↓ ↓ ↓

2010年3月期 IFRS決算書(日本語翻訳版)

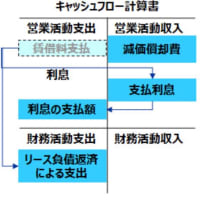

実務的な話は今後、多くの会計士先生方からお話があると思いますので割愛しまして、財務情報利用者として一番気になる、「結局、IFRSに移行した結果、P/L、B/Sに何か変化があるの?」ことについてごくごく簡単にコメントしておきます。

結論的に言えば、P/Lは大して変化なし。ただB/S、特に剰余金では興味深い動きが少し見えました。

決算書(日本語版)p.108(うしろから4枚目)に利益剰余金の認識・測定の調整表があります。この内訳から、HOYAにとって日本とIFRSとの差異の影響が大きかった会計基準は何かを読み取ることができます。

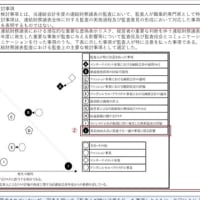

HOYAは、IFRS適用により利益剰余金が134億円増加。

日本基準で3,777億円もありますので大した変化ではありません。その増加要因を見てみますと、

のれん非償却 39億円、

税効果 62億円

累計換算差額 63億円

一方で減少項目もありますが、ほぼこの3項目で変動要因は説明できそうです。

のれん非償却は、IFRSの特徴の1つ。現在の日本の基準ではのれんは定額償却するため利益の減少項目となりますが、IFRSでは非償却となりますので償却費の分だけ利益が増える→利益剰余金も増える、ってな算段です。

のれん償却負担の多い、JTやソフトバンクにとっては垂涎の会計基準と言えるでしょう。

累計換算差額は、IFRS移行日における海外子会社の累計換算差額▲39億円はゼロとみなすなどして63億円も剰余金が復活します。

累計換算差額は、ざっくりいうと、過去に海外子会社投資で生じた為替の含み損(長期で見て円高が進んでいるので「含み損」)。これをIFRS移行日でチャラにするということですか。過去の投資の失敗を水に流してくれる印象を与えますので、IFRSに好感を持つ経営者が増えるかも知れません。

そして税効果。

全ての繰延税金資産の回収可能性を再検討した結果、繰延税金資産が40億円増加、その他適用税率の差で14億円などを計上。

繰延税金資産は、将来節約できると見積もった税金のこと。会計上費用として計上しても、税務上損金とならない場合などで発生しますし、税務上の欠損金の繰越控除も、将来の税金を節約できる効果がありますので一定の基準を満たせば繰延税金資産を計上することができます。

ただし、見積もりで計上する「危険な資産」ですので、見積もり通りに行かないときは取り崩して、会計上の税務費用が膨らんだりして決算の波乱要因になりがちです。

そのため、「回収可能性」つまり、計上した繰延税金資産の分だけ、将来ちゃんと税金を節約できるんですね?っていうチェックが重要となります。

日本とIFRSではその計上基準が異なっているのですが、今回の税制改正で問題がさらに起きそうです。週刊経営財務の同じ号で気になるニュースがありましたので合わせてご紹介。

--------------------------------------------------

欠損金の繰越期間延長で会計実務に影響2011.01.17

平成23年度税制改正において、繰越欠損金について使用制限が課された上で、その使用制限期間が延長(7年→9年)されることを契機に、日本公認会計士協会監査委員会報告第66号「繰延税金資産の回収可能性の判断に関する監査上の取扱い」の廃止を求める声が上がっている。監査指針で見積り期間が示されているため、会社の解消スケジュールとの乖離が更に大きくなり、繰延税金資産が過小評価されるケースが生じ得ること、また、IFRSの取扱いと異なるため、移行時の影響が大きい点などが指摘されている。三井住友フィナンシャル・グループがIFRSの適用に際し、5,000億円超の差異が生じるなど、その問題が表面化している

-------------------------------------------------

ざっくり言いますと、日本では有名な委員会報告66号が事実上会計基準化しております。66号では、見積もり期間として「5年内」という規定が設けられております。66号が出来た時の税務上の欠損の繰越期間は5年が上限でした。しかしその後、繰越期間は7年、さらには9年へと延長されることになります。となると、理屈の上では、将来節約できる税金もその分増える→繰延税金資産も多く計上できる!

……ハズなんですが、日本基準では66号が適用されるため繰延税金資産の計上は制限されてしまう。

しかしIFRSですと画一的な期間の制限なしに繰延税金資産を計上できる。

HOYAもその恩恵に浴したワケです。

日本もコンバージェンスやらアドプションとかいろいろ言って国際会計基準に合わせようと努力しておりますが、この66号はその流れに逆らうかのような存在。週刊経営財務が指摘しているように、66号は「今のままでいいんかい!」って言われそう・・・・・。

おあとがよろしいようで。

なおIFRS消極派の私ですが、今回記事を書いていて余りの知識のなさに愕然としました。

専門書で初度適用の勉強することにします・・・・。

今回は余興ということでお許しを。

※スポンサーリンク、「もしご興味のあるものがございましたら」クリック下さいね。

定期購読している週刊経営財務の最新号でこんな記事を見つけました。

年末の慌ただしさの中で、すっかり見落としてましたね。

---------------------------------------------

HOYA IFRS版決算書を公表2011.01.17

情報通信分野の精密機器をはじめ、メガネやコンタクトなどの製造・販売を手掛けるHOYAは2010年12月21日、国際会計基準(IFRS)に基づく2010年3月期の決算書を公表した。決算書の公表は2010年3月期から始まっているIFRSの任意適用ではなく、同社の自主的な取組みの一環。今後の任意適用時期等は明らかでない。しかし、監査法人の監査証明付き決算書の公表ということもあり、昨年5月の日本電波工業に続く事例として注目されている。同社は2008年4月1日をIFRSへの移行日としてIFRS1号「初度適用」を適用、同年から3年分の日本基準との差異調整表を作成。適用したのは「2010年3月31日現在有効なIFRS」(早期適用基準を除く)だ。

--------------------------------------------

会計監査の大御所・八田進二先生によれば、日本でのIFRS適用第一号とされる日本電波工業のケースは、他の上場会社の参考にはならないとのこと。(出所:月刊 不動産調査 2011年1月号 「IFRSの最新情報」)

というのも、この会社は2000年4月から海外向けアニュアルレポートを前提にIFRSに移行している。したがって、正式にいうところの初年度適用会社ではない。

加えてそれほど多くの関連会社を持っているわけでもなく、規模的に小さい。したがって作業量も小さい。したがって、いわゆる上場会社で事業拠点が数多くある会社にとっては役立つところは余りないってなワケです。

ですから、連結子会社106社のうち実に101社が海外にある事業会社HOYAによる今回の取り組みは、非常に意義深いものがあると思います。

では、記念すべき出来立てホヤホヤのIFRS決算書をご覧ください。

↓ ↓ ↓

2010年3月期 IFRS決算書(日本語翻訳版)

実務的な話は今後、多くの会計士先生方からお話があると思いますので割愛しまして、財務情報利用者として一番気になる、「結局、IFRSに移行した結果、P/L、B/Sに何か変化があるの?」ことについてごくごく簡単にコメントしておきます。

結論的に言えば、P/Lは大して変化なし。ただB/S、特に剰余金では興味深い動きが少し見えました。

決算書(日本語版)p.108(うしろから4枚目)に利益剰余金の認識・測定の調整表があります。この内訳から、HOYAにとって日本とIFRSとの差異の影響が大きかった会計基準は何かを読み取ることができます。

HOYAは、IFRS適用により利益剰余金が134億円増加。

日本基準で3,777億円もありますので大した変化ではありません。その増加要因を見てみますと、

のれん非償却 39億円、

税効果 62億円

累計換算差額 63億円

一方で減少項目もありますが、ほぼこの3項目で変動要因は説明できそうです。

のれん非償却は、IFRSの特徴の1つ。現在の日本の基準ではのれんは定額償却するため利益の減少項目となりますが、IFRSでは非償却となりますので償却費の分だけ利益が増える→利益剰余金も増える、ってな算段です。

のれん償却負担の多い、JTやソフトバンクにとっては垂涎の会計基準と言えるでしょう。

累計換算差額は、IFRS移行日における海外子会社の累計換算差額▲39億円はゼロとみなすなどして63億円も剰余金が復活します。

累計換算差額は、ざっくりいうと、過去に海外子会社投資で生じた為替の含み損(長期で見て円高が進んでいるので「含み損」)。これをIFRS移行日でチャラにするということですか。過去の投資の失敗を水に流してくれる印象を与えますので、IFRSに好感を持つ経営者が増えるかも知れません。

そして税効果。

全ての繰延税金資産の回収可能性を再検討した結果、繰延税金資産が40億円増加、その他適用税率の差で14億円などを計上。

繰延税金資産は、将来節約できると見積もった税金のこと。会計上費用として計上しても、税務上損金とならない場合などで発生しますし、税務上の欠損金の繰越控除も、将来の税金を節約できる効果がありますので一定の基準を満たせば繰延税金資産を計上することができます。

ただし、見積もりで計上する「危険な資産」ですので、見積もり通りに行かないときは取り崩して、会計上の税務費用が膨らんだりして決算の波乱要因になりがちです。

そのため、「回収可能性」つまり、計上した繰延税金資産の分だけ、将来ちゃんと税金を節約できるんですね?っていうチェックが重要となります。

日本とIFRSではその計上基準が異なっているのですが、今回の税制改正で問題がさらに起きそうです。週刊経営財務の同じ号で気になるニュースがありましたので合わせてご紹介。

--------------------------------------------------

欠損金の繰越期間延長で会計実務に影響2011.01.17

平成23年度税制改正において、繰越欠損金について使用制限が課された上で、その使用制限期間が延長(7年→9年)されることを契機に、日本公認会計士協会監査委員会報告第66号「繰延税金資産の回収可能性の判断に関する監査上の取扱い」の廃止を求める声が上がっている。監査指針で見積り期間が示されているため、会社の解消スケジュールとの乖離が更に大きくなり、繰延税金資産が過小評価されるケースが生じ得ること、また、IFRSの取扱いと異なるため、移行時の影響が大きい点などが指摘されている。三井住友フィナンシャル・グループがIFRSの適用に際し、5,000億円超の差異が生じるなど、その問題が表面化している

-------------------------------------------------

ざっくり言いますと、日本では有名な委員会報告66号が事実上会計基準化しております。66号では、見積もり期間として「5年内」という規定が設けられております。66号が出来た時の税務上の欠損の繰越期間は5年が上限でした。しかしその後、繰越期間は7年、さらには9年へと延長されることになります。となると、理屈の上では、将来節約できる税金もその分増える→繰延税金資産も多く計上できる!

……ハズなんですが、日本基準では66号が適用されるため繰延税金資産の計上は制限されてしまう。

しかしIFRSですと画一的な期間の制限なしに繰延税金資産を計上できる。

HOYAもその恩恵に浴したワケです。

日本もコンバージェンスやらアドプションとかいろいろ言って国際会計基準に合わせようと努力しておりますが、この66号はその流れに逆らうかのような存在。週刊経営財務が指摘しているように、66号は「今のままでいいんかい!」って言われそう・・・・・。

おあとがよろしいようで。

なおIFRS消極派の私ですが、今回記事を書いていて余りの知識のなさに愕然としました。

専門書で初度適用の勉強することにします・・・・。

今回は余興ということでお許しを。

| IFRS国際会計基準の初度適用 |

| 新日本有限責任監査法人 | |

| 清文社 |

※スポンサーリンク、「もしご興味のあるものがございましたら」クリック下さいね。