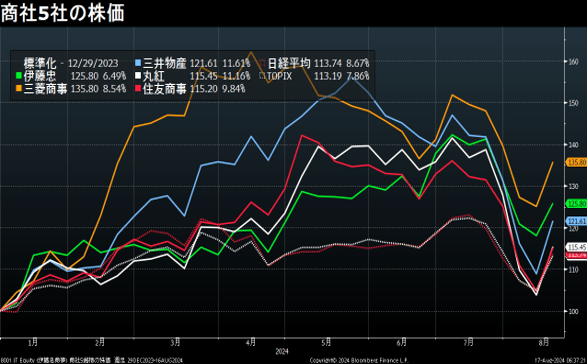

週初3.9万円台でスタートした日経平均は、円高と米国株安の影響で3.6万円台まで下落。

CME日経先物が1855円下落し、35,155円なので、月曜日の東京市場は売り一色となりそうです。

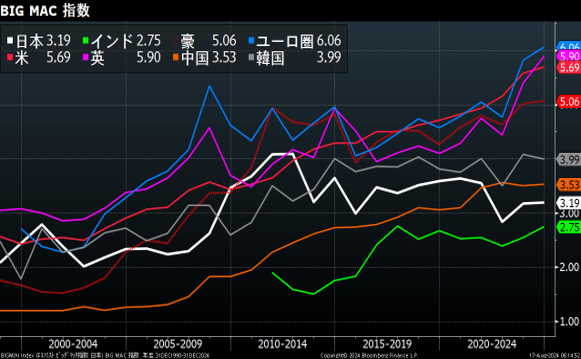

ドル円は142円台前半と、想定為替レート(144.77円)、大企業製造業(142.84円)を下回りました。輸出企業の企業業績にネガティブな材料です。

購買力平価(OECD)との乖離は大きく、円高がもう一段進む可能性もあります。

![]()

ドル円と日経平均との相関係数は0.8と高い相関があるため、どの水準でドル円が落ち着くのかが株価の下落を止める要因の一つとなりそうです。

一方、この株価下落で配当利回りに魅力的な銘柄が続々と増えています。例えばコマツの配当利回りは4.5%、PERは10倍です。下値リスクがあまりないと思います。コマツの2025年3月の想定為替レートはドル円が140円、ユーロ円は149円です。7月の製建設機械の稼働時間は中国以外の国でプラス。中でも欧州の稼働時間は前年同月比13.1%増と大きく伸びました。少し買ってみようかなあ。

〇半導体製造装置

今週の下落率はSOX指数が10.2%に対し、ASMLが18.1%、東京エレクが14.75%、AMATは13.70%でした。この株価の下落でPERが低下、配当利回りは上昇しています。東京エレクトロンのPERは21.20倍、AMATが20.46倍とSOX指数の32.72倍を大きく下回っています。半導体銘柄が上昇し始めた2022年8月ごろのPERは東京エレクが15倍程度でした。東京エレクのPER15倍として株価を算出すると15,561円程度となります。

信用の貸借倍率が20.19倍と買残が売り残を大きく上回っており、株価の重石となっています。

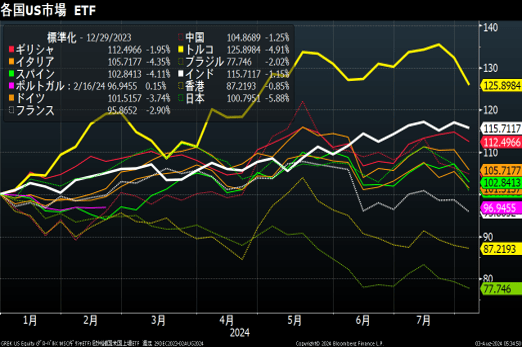

〇インド

今週のインド株式市場の下落。Nifty50が1.5%、センセックスが1.43%先週比下がりました。インドでは小型銘柄が堅調で、BSE小型株指数は前週比マイナス0.08%でした。

小型株指数の中で、騰落率1位はラマ・スチールで上昇率は59.92%でした。

時価総額は423億円、売上高約180億円、純利益が5億円の企業です。

インド株式市場の時価総額成長率は19%(年初比)と、世界全体の6%、米国の13%を大きく上回っています。金額ベースでは約724兆円と、日本の956兆円に次ぐ規模です。

インドの経済は発展途上にあり、今後も高い経済成長が期待されます。インドファンドへ投資すると、将来数倍に成長するかもしれません。長期投資に最適な国がインドです。NISAでインドファンドも購入するようにしましょう。

データ:Bloomberg

証券アナリスト協会認定アナリスト(CMA)

国際公認投資アナリスト(CIIA)

AFP

藤井理