2010年10月26日、FBIは2001年から2007年の間「ヒューム・バンク(Hume Bank)」頭取であった被告ジェフリー・W・トンプソン(Jeffrey W.Thompson)が銀行に対する詐欺を事由とする裁判で「有罪答弁(Pleads Guilty)」を行った旨リリースで発表した。

FBIの解説は主に母親や親戚に対する不正融資等極めて悪質な犯罪行為の内容が中心であり、司法関係者が読むには情報不足である。筆者は独自にFDICの資料や起訴時の報道等を調べて、あらためて事件の全貌の解明を試みた。

時間の関係ですべての情報を網羅しているとは思えないが、経営破たんが続く米国金融界の闇の部分が多少でも垣間見ることが出来れば幸いである。

なお、本起訴につき米国民の反応は弱いようである。この種の金融機関経営者は米国では珍しくないということなのか。

なお、ミズーリ州西部地区連邦検事のベス・フィリップス(Beth Phillips)は2011年3月10日、ミズーリ州ベイツ郡のヒューム銀行の前頭取が、銀行が破産に追い込まれたほどの重大な損失に関し銀行詐欺計画の一環としてFDICに虚偽の陳述を行ったとして連邦裁判所から有罪判決を受けたと発表した。

Beth Phillips氏

ヒューム銀行の元頭取のジェフリーW.トンプソン(40歳)は、2011年3月9日に、仮釈放なしの連邦刑務所で6年6か月の刑を宣告された。 又同裁判所は、トンプソン被告に、詐欺計画または彼の居住用財産からの収入を表す30万ドル(約3270万円)を連邦政府に没収するよう命じた。

1.元ヒューム銀行頭取の起訴

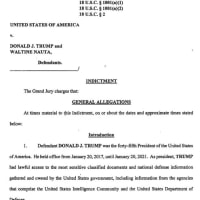

2009年12月2日、ジェフリー・W・トンプソンはミズーリー州のヒューム銀行の頭取であった時期の2004年1月から退任した2007年8月の間に銀行に対する詐欺行為(1訴因)、資金の不正使用(3訴因)、不正な銀行取引・報告(6訴因)、さらにはFDICへの虚偽の報告(3訴因)の計13訴因につき連邦大陪審(grand jury)により起訴相当と判断された。

トンプソンが持ち出し管理していた融資につき被告は融資管理記録を改ざん・隠蔽したため返済期限経過の融資等による損失をもたらしたことから、ヒューム銀行は2008年3月7日に破産し、ミズーリー州金融当局(Missouri division of Finance)はFDICを管財人(Recipient)に指名した。(筆者注1) FDICは保険金432万4,463ドル(約3億5千万円)を預金者に支払い、また、セキュリティ銀行(Security Bank)はヒューム銀行の全預金を引き継ぎ、ヒューム銀行は同日のSecurity Bankの支店となった。

2.起訴状や有罪答弁に見る違法行為の具体的内容

(1)被告は、融資管理記録を改ざん・隠蔽したため返済期限経過の融資等による損失をもたらした。例えば、返済期限経過の融資につき元本をゼロに改ざん(1,584件)、延滞利息をゼロに改ざん(1,460件)、融資管理報告書上の満期日を改ざんした(1,445件)。

(2)妻の叔父に対する融資23万4千ドル(約1,895万円)の融資損失させた。

起訴状ではその他、次のような不正融資が記載された。

・被告の妻の従兄弟ブラッド・ラニング(Brad Laning)に対する融資において、返済期限経過後の融資の元本(past-due principal)記録をゼロに改ざんした。

・妻の叔父リック・ラニング (Rick Laning) への融資につき未払い利息(実際は3,672ドルあり)をゼロ、また弁済期限経過後の元本(実際は5,510ドルあり)をゼロと改ざんした。

(3)被告は次のような手口でヒューム銀行の取締役会に対し、融資内容と当座貸越しの内容を隠蔽した。

・未投函当座貸し越しの事実や利息を計上すべき融資につき隠蔽した。

・顧客に対し指示欄、財務表や信託証書につき空白のままにするよう指示し、後日自分が記入する旨説明した。

(4)被告は問題がある借り手の融資目的につき取締役会に次のような虚偽の説明を行った。

・被告の義父(father–in-law)ディビー・クリンクシック(Davie Klincksick)

に対し、14,500ドル(約118万円)を農機具の購入資金として記載して融資したが、その収益のうち9,000ドル(約73万円)を直ちに被告夫婦の共同預金口座(joint account)に入金後、同日にその資金を車の支払代金として小切手を切った。

このような虚偽の融資完了報告は、州や連邦銀行検査官さらには同行の取締役会に対し問題を隠蔽した。

(5)被告は、銀行検査官の質問状に対し同行は“accommodation loan” (利子や手数料がかからず借り手を支援する特別融資)、“nominee loans”(名義貸し不正銀行融資)(筆者注2)はまったくないと記載した。

しかし、実際に被告は“accommodation loan”や“nominee loans”を実行し、親戚から個人的に元本に対する裏利子等利益を得ていた。

被告は今回有罪答弁したことで、詐欺の手口や自身の住居につき計30万ドル(約2,430万円)を政府に没収されることに同意した。

******************************************************************************************

(筆者注1) より正確に手続を説明すると次のようになる。

FDICは管財人(receiver)に指名され、資産を売却、回収し、非付保預金者および債権者(security holder)に配当を支払う。預金者優先弁済権が預金者に与えられている。(預金保険機構「預金保険制度の国際比較(2008年5月現在)」

(筆者注2) “nominee loans”は、米国金融監督検査協議会(FFIEC)「内部ローン詐欺(Insider Loan Fraud)」(2頁以下)等で取上げられているものである。一般的ではない用語なので補足すると「融資契約書に記載された借り手は実際の融資の使用や利益を得る者ではない融資形態である。このような融資は健全な銀行経営原則から見て違法なものである。」

〔参照URL〕

http://www.nevadadailymail.com/story/1591477.html

https://archives.fbi.gov/archives/kansascity/press-releases/2011/kc031011a.htm

***************************************************************************************

Copyright © 2006-2010 芦田勝(Masaru Ashida).All Rights Reserved.No reduction or republication without permission