2009.05.21 Thursday | category:n. セミナー・レポート・媒体紹介

日経マネー7月号の巻頭特集は、「決算の中に宝の山 日本株底値買いのラストチャンス」だそうです。これだけ上場企業の決算がボロボロだと、来期は、リストラによる固定費削減効果も出て、業績も回復、株価も上昇するだろうというマネー誌の皆様の読みです。「未曾有の不況、これからの生活防衛はどうする?」みたいなネガティブな情報が氾濫する中、こういう前向きな逆張り企画、私も大好きです(笑)。確かに業績が大きく落ち込んだ企業の株式は、業績予想の下方修正の過程で叩き売られていますから、ここから、本格的に業績回復軌道に乗る企業は、株価は大幅に上昇することも多いです。このような「業績回復と共に驚異的に株価が上昇する銘柄」をリカバリーストックと言いますが、今日は、このリカバリーストック狙いの投資法について私なりに考えてみたいと思います。

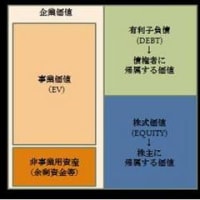

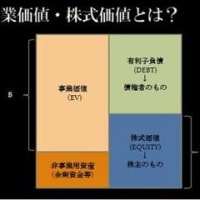

多くの業績悪化企業の中から、リカバリーストック候補を選択するにあたっては、実際の企業再生の現場で考えられているような手法というのがひとつの大きなヒントになると思います。以下では、一般的な企業再生のプロセスに従って、「買うべき銘柄とそのタイミング」というのを考えてみたいと思います。

<企業再生の一般的プロセスとリカバリーストック候補の発掘法>

① 再生可能な事業の強みが残っていることを確認する。

不況の深刻化と共に、世の中に業績が悪化している企業は多数ありますが、企業再生を可能ならしめるためには、「再生可能なビジネスもしくはその種」が企業内に残っている必要があります。私達のような実務家は、デューデリジェンス(企業精査)というプロセスでこの「再生可能な事業が残っているかどうか」ということを、まず診断するわけですが、一般的に再生可能性が高いビジネスというのは、以下のような特徴があります。

(ア) ブランドや優良な販路(取引先)を依然として確保している(顧客にとってなくてはならない製品やサービスを提供している)

(イ) 事業のコアとなる希少性ある技術・人材・許認可等が社内に留保されている。

(ウ) 国策的にどうしても潰せない事業である(インフラ・防衛等)

上記、(ア)、(イ)、(ウ)のいずれかの特徴を持っていれば、企業はともかく、事業としては、再生の可能性が多少なりともあると判断するのが一般的です。リカバリーストック銘柄候補を選択するにあたっても、事業内容を見て、上記(ア)、(イ)、(ウ)の要素がより大きい銘柄を探すのが良いでしょう。例えば経営不振に陥っている銀行や電力会社などは、完全に(ウ)の要素が強いですし、航空会社はパイロットや空港発着枠という経営資源を考えると(イ)の要素が強いので、有力なリカバリーストック候補になりうるといえるでしょう。

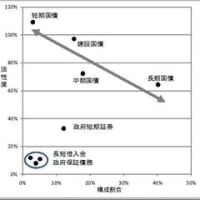

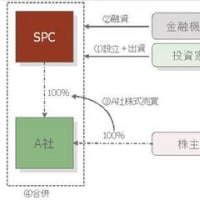

② 資金調達手段の確保(信用補完を含む)

次に、上記①のような資質をもつ事業が残っている企業については、不要な資産や、見込みのない不採算事業をリストラすることで生き残りを図るような企業再生計画を立てていくわけですが、このリストラを敢行するにあたっては、割増退職金原資や運転資金原資となる手許資金が必ず必要になります。また、実務上は、そういった手許資金を確保するため、有利子負債の返済棚上げ、減額、株式化、第三者割当増資といった財務的な支援が必要になることが多いです。そのため、再生可能性を追い求める企業は、何らかの形で資金調達力を確保する必要があります。具体的には、以下のような企業はこのリストラ資金が確保しやすいと考えて良いでしょう。

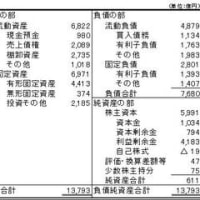

(ア) 目先業績は悪いものの自己資本比率が高い(キャッシュリッチであったり、優良不動産などを持っていれば尚可)

(イ) リストラの原資を出してもらえるスポンサーが確保されている(資金融通を通じて信用も供与してもらえるスポンサーが確保されていれば尚可、国内の間接金融がつけば、信用状況はかなりましであるといえる)

目先業績が悪くても、リストラ原資の資金や担保不動産がある企業は強いですし、たとえ過剰債務企業であっても(こちらの方が圧倒的に多いわけですが)、系列グループ企業や政府等の強力な支援が得られれば、資金調達能力は高いといえます。その意味で、上記①の基準をクリアした企業であることが前提にはなりますが、系列の結束力がまだ高く、増資に応じてくれそうな仲間がたくさんいる財閥系企業や、政府系金融機関がジャブジャブオカネを投入してくれそうな原発メーカーなども、リカバリーストック候補であるといえるでしょう。

ただし、ここで投資家として注意しなければならないのは、あまりに財務基盤の脆弱な企業は、事業と雇用を救うために、株主に大きな負担をかけることがあるということです。事業と雇用は救われたとしても、政府の増資引き受けで、株式が滅茶苦茶に希薄化したAIGなどの株主であっては意味がないわけです。このため、業界全体が疲弊している場合には、その中でも比較的財務基盤がマシなトップ企業を狙うと良いかもしれません。

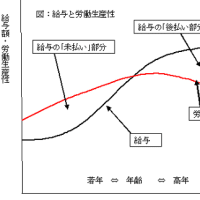

③ 一気呵成のリストラクチャリングと将来のオペレーション固定費圧縮

リストラ原資を確保した上で、いよいよ企業はリストラに励むわけですが、従業員の立場を離れて、株主の立場からすると一気呵成にできるだけ大胆に特別損失を出してもらった方が翌年以降の固定費が軽くなります。固定費削減効果が大きい施策としては、以下のようなものがあるでしょう。

(ア) 不採算事業の整理…事業丸ごとの再編、売却等

(イ) 不要資産の整理…遊休固定資産、不採算関係会社株式の減損、除売却、不良在庫の評価減、除売却

(ウ) 将来のオペレーション費用の大幅削減…人件費削減(特に高齢従業員の早期退職、退職給付制度の見直し)、系列企業の集約化による購買コスト削減

投資家としては、不採算事業を早々に切るとか、多少非難されても高齢社員をバンバン切り債務返済棚上げ交渉もできるような、しがらみのない外人コストカッターが任命された企業などは狙い目かもしれません。構造改革費用をできるだけ前倒しにして前社長に責任を負わせ、来期の業績V字回復を演出する手はずとなっている企業などは、BSの負債項目(特に引当金や未払金)が大幅に増加していますから、要チェックです。

④ 受注の回復

本業の足腰が強い企業で、徹底したリストラをやって身軽になった企業は、生き延びる可能性が高まりますし、外部環境の好転による追い風をいち早く受けて、業績回復軌道に乗りやすいといえます。一般的に決算書(PL)に業績回復の傾向が見られるのはかなり後の方(従って株価もかなり上昇してしまっている段階)なので、投資家としては、決算書数値より前の以下のような兆候に敏感になる必要があります。

(ア) 外部環境の好転・・・統計指標の改善、ターゲット企業の顧客企業の受注(需要)回復

(イ) 各種の企業内先行指標の好転・・・問い合わせ数(引き合い数)、来店者数等の増大など

(ウ) 受注の回復・・・受注金額は四半期情報に開示されるので要チェック

上記のような前向きの傾向が見え始めると、マスコミなども、だんだんポジティブなことを書き始め、株価も本格上昇してくるので、株本が本屋に並び始めるでしょう。ただ、今回の不況の場合は、日本よりも海外市場の方が先に動意づきそうですね。海外のあるマーケットが回復してきたら、そこの恩恵を受ける企業はどこなのか、またその恩恵を受けた企業の恩恵を受ける企業はどこなのか、そうやって「投資家得意の連想ゲーム」を実践することで、業績の先行指標を探ると良いでしょう。

⑤ 業績の拡大

この段階になると、企業業績の回復は財務数値にも表れるので、来期見通しも強気なものが出てくる企業もあり、設備投資意欲も高まります。財務数値上は、具体的に以下のような形で、業績改善傾向がより鮮明となります。

(ア) 月次業績の改善(対前年同期比での売上下げ止まり)

(イ) 四半期業績改善(対前年同期比での下げ止まり、BS在庫水準の低減、粗利率の改善、特損項目の減少)

(ウ) 業績上方修正

ここで注意しておくべきなのは、普段から、業績見通しが手堅い企業かどうかは過去予想・実績の乖離度チェックで確認しておく必要があるということです。見通しを保守的に立てる会社ほど、ダウンサイドのリスクはおさえられ、業績改善時のサプライズ期待は大きく膨れます。

<投資タイミングと投資手法>

このように見てくると、「リカバリーストック狙い」の投資では、目先の株価と財務諸表(過去情報)を見ているだけでは、悲観的に感じすぎて、投資するタイミングを逸します。その意味で財務諸表の数字には、ある程度目をつぶり、「その事業が生き残るだけの価値がありそうな資質を備えているか」という原点に返って、上記②から③の間のタイミングぐらいで投資を検討してみることが必要となるでしょう。なお、「投資を検討する」とは言っても、株式が紙切れに近い状況になる可能性もある、かなりリスクの高い逆張り的な投資手法ですから、投資初心者にはあまりオススメできないことも確かです。リカバリーストック狙いの投資を行うにあたっては、ギャンブル大好きという方でない限りは、言わずもがなだとは思いますが、以下のような投資ルールを遵守することをオススメします。

① レバレッジ(借入)は使わず、リカバリーストック候補の持分残高も自分のポートフォリオの一定範囲内におさえること

② 一度に買い付けず、時期を置いて少しずつ、買い付けること

③ 一定比率以上の株価下落におそわれたら、つらいと思っても損切りすること(撤退基準は超重要だと個人的には思っております)

④ 取得原価を上回るある程度の株価上昇が実現したところで、持ち高の半分は利益確定すること

以上、久しぶりに長くなりましたが、「私の考えるリカバリーストック投資法」について書いてみました。

(久しぶりの取材で上記のようなことを長くお話したわりに、私の記事の扱いは小さいですが・・・)今月の日経マネーさんは、その総力を挙げて、「底値買いの決算書シグナル」を有名銘柄を題材に特集しているようですから、ぜひ書店で手にとってみてはいかがでしょうか。

私も年末からのリカバリーストック狙いで、バフェット様後ろ盾のこの銘柄を半分売却し、今年の運用成績はプラス転換です。昨年の大敗を取り戻すのは、まだまだ先にはなりそうですが、慰めにはなりました(笑)。