*筆者の講演で銀行株をたくさん買った人からお礼を言われた

*りそな、三井住友トラストも大幅な増益

*本来なら預金金利も一緒にちょっと上げておくべきだった

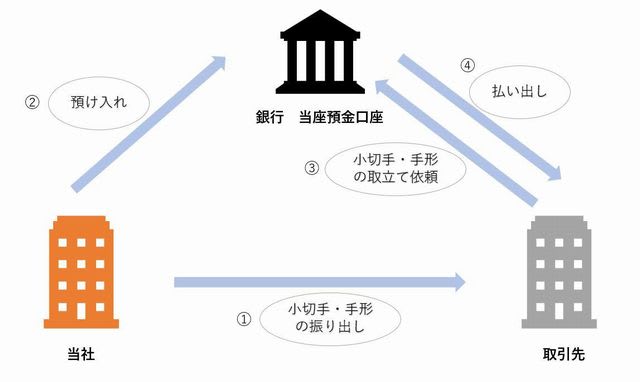

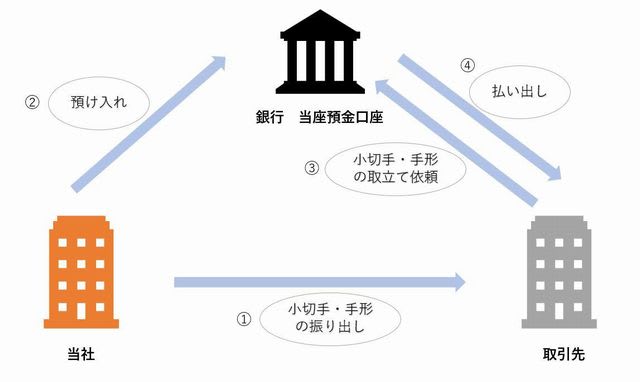

*当座貯金には金利がつかない

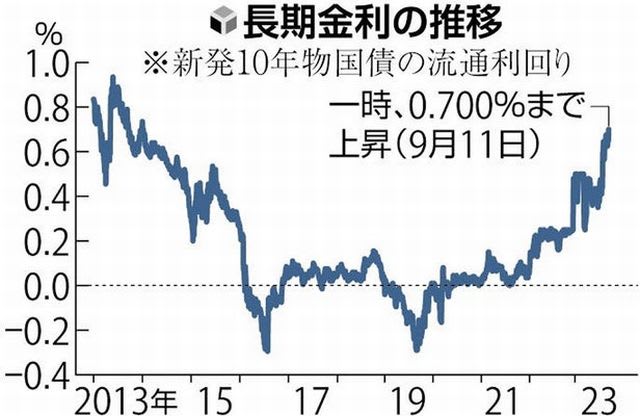

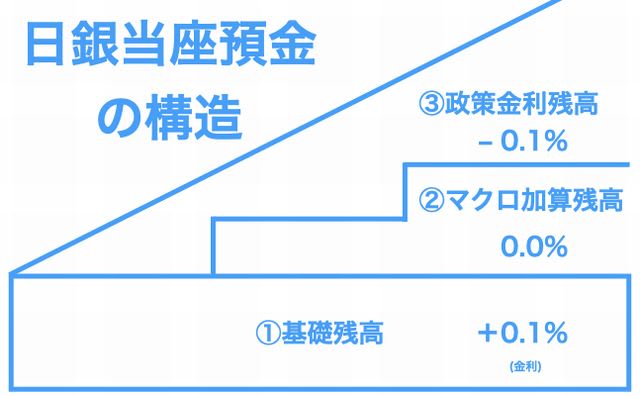

☆マイナスと騒いでいるわりには銀行儲かっている

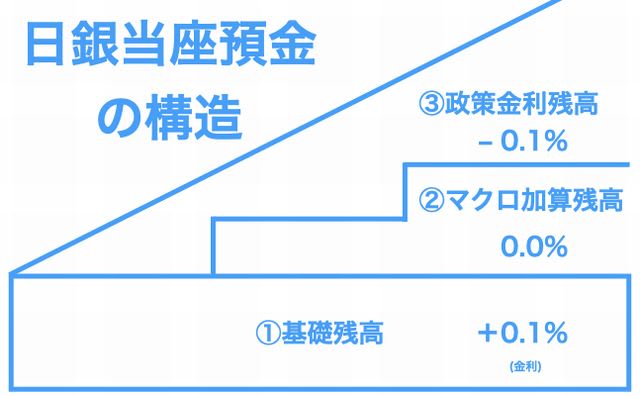

*マイナスは銀行が日銀に預けている、巨額の当座預金のほんの一部

*ほとんどがプラス金利で丸儲けしている

*マスコミがこれを書いたら金融機関の広告収入がなくなるから

🌸「令和不況」来るぞー政府・日銀は対策急げ

☆円安と日銀の金融緩和維持を武器に「ものづくり大国」復活ヘ

⛳来年夏に返済期限のピークが

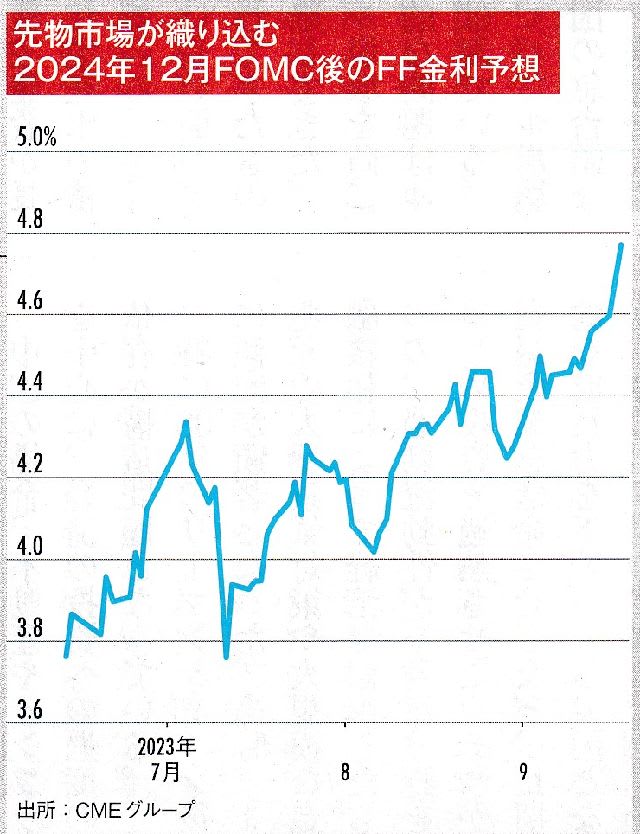

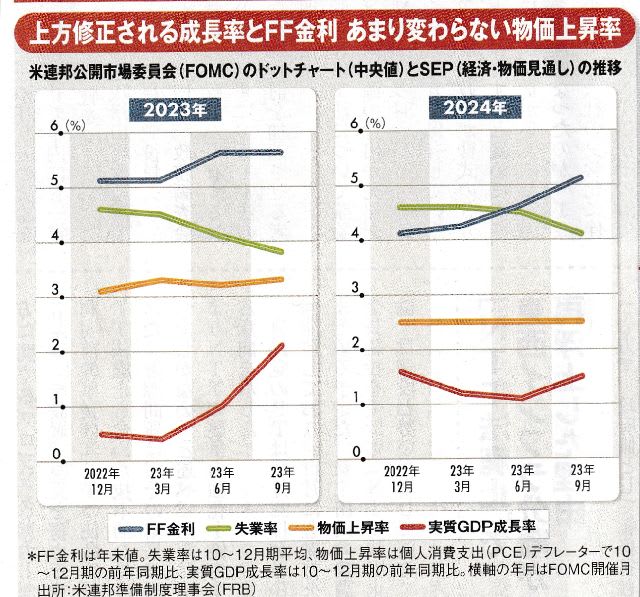

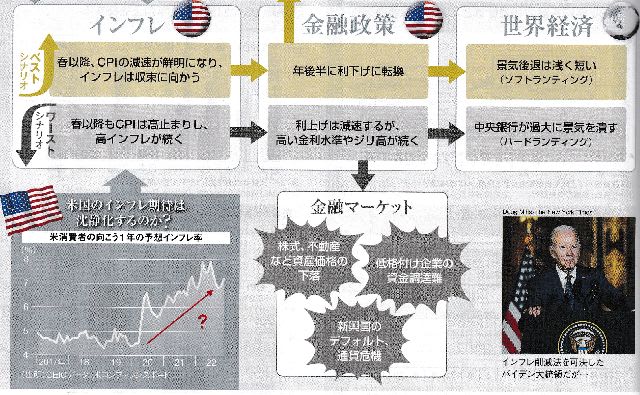

☆世界同時不況の足音が近づいている

*長引くロシアのウクライナ侵攻によリエネルギー資源高・穀物高

*世界経済が大打撃を受け、物価高と景気停滞が同時に進行している

☆日本では、コロナ禍のなか実施された「ゼロゼロ融資」で一息ついた

*しかしゾンビ企業(倒産状態にも拘わらず営業継続する企業)増殖中だ

☆ゼロゼロ融資の条件で、据え置き期間は3年契約が多い

*来年夏に返済期限のピークを迎える

☆ゾンビ企業は16年度以降、14万社台で推移していた

*20年度は全企業の11,3%の16万5千社

*ゾンビ企業の数は、今後さらに増える見込み

⛳経産省は国内投資へ補助金を

☆大手銀行側のリストラ策で支店閉鎖が相次ぎ「地方創生」に水を差す

☆三菱グループの合理化の一環で

*三菱UFJ信託銀行法人融資取引全てを三菱UFJ銀行に移管した

*地方経済への痛手は大きい

☆トランプ前米大統領の「アメリカ第一主義」政策

*米多国籍企業に国内回帰を求めた

*親密国の企業には米国への工場誘致を要請した

*米国人の雇用創出に成果を挙げた

☆コロナ禍で痛感させられた国内産業の空洞化

*日本経産省、工場や設備の国内回帰や多元化の再構築を促進するため

*「サプライチェーン対策のための国内投資促進事業費補助金」制度作成

☆日本少子高齢化で労働人口が減少している

☆日本GDPの成長率維持するために

*1人あたりの生産性を上げる

*外国人働者を受け入れる両方の政策が必要だ

⛳日本の不動産市場魅力的になる

☆日本、国内生産競争力回復のためマニュアル生産にかえた

☆「スマートファクトリー」が注目されている

*工場内の全ての機器や設備と人の作業等のデータ

*IoTを活用して新たな付加価値を生み出せる工場にする

☆円安の進展で、外資企業が日本の不動産の買い攻勢に出ている

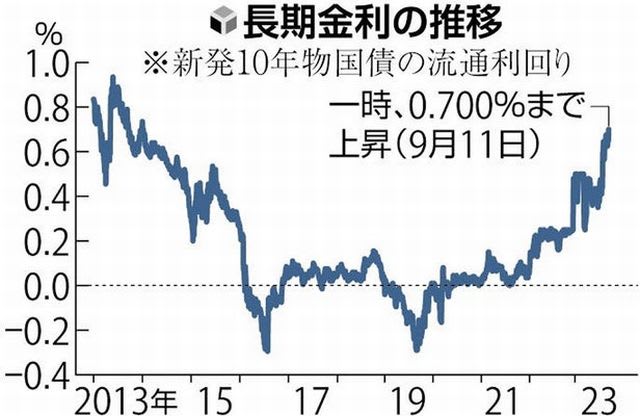

*日銀は超低金利政策を今後も維持する方針

*オフィスビルや賃貸マンション購入は海外勢には魅力的な市場だ

☆日本は、円安水準と日銀のゼロ金利維持政策を享受するためにも

*生産設備の国内回帰を広範に進めていくべきだ

☆岸田首相、経産省任せにせず

*「令和不況」を乗り切るため首相の唱える「新資本主義」の中身を

*「ものづくり大国」復活とすべきだ

*岸田流堅実カラーを出したいなら「ものづくり日本」復活でもよい

(敬称略)

⛳知識の向上目指し、記事を参考に自分のノートとしてブログに記載

⛳出典内容の共有、出典の購読、視聴に繋がればと思いブログで紹介

☆記事内容ご指摘あれば、訂正・削除します

⛳私の知識不足の為、記述に誤り不明点あると思います

⛳投資は、自己責任、自己満足、自己判断で

⛳詳細は、出典原書・記事・番組・画像でご確認ください

⛳出典、『THEMIS9月号』

「令和不況」来るぞ(『THEMIS9月号』より記事引用)