睡り葦さまより、GPIFと軍産複合体についての、すばらしい調査報告をいただきました。「年金を軍事に貢いで緊急事態」という二つ前の投稿のコメント欄です。ありがとうございました。コメント欄に留めておくのはあまりにももったいないので、この場にアップさせていただきます。

****以下、睡り葦さまのコメントを転載*****

http://blog.goo.ne.jp/reforestation/e/5219852162b3ca4f7ddda79f202e16d5

GPIF、金融、軍産複合体。 ( 睡り葦 ) 2017-09-24 20:12:15

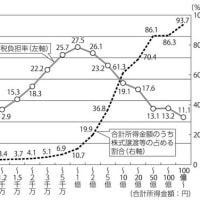

GPIFは、2017年3月末で運用資産時価145兆円という「世界最大の機関投資家」であり、その規模から投資行動が世界的影響を与えます。2015年の9月、安倍首相国連演説での発表のあとGPIFは国連責任投資原則(PRI)に署名、国内外の投資家の注目を受けながらESG(環境、社会、ガヴァナンス)投資を導入しました。GPIFの運用状況の10年間の変化を見てみますと:

アベノミクス以前 アベノミクス初年度 直近年度

2007/3 2014/3 2017/3

国内債権 74兆円 64% 70兆円 55% 48兆円 33%

海外債権 9 8% 14 11% 20 14%

債権計 83兆円 72% 84兆円 66% 68兆円 47%

国内株式 19兆円 17% 21兆円 17% 35兆円 24%

海外株式 13 11% 20 16% 35 24%

株式計 32兆円 28% 41兆円 33% 70兆円 48%

現預金 0 2 1% 7 5%

GPIF合計 115兆円 100% 127兆円 100% 145兆円 100%

と、数字だけで一目瞭然です。軍事企業投資問題に対するGPIFと厚労省担当者の態度は、2017年7月18日の日経ビジネスの記事で田村賢司氏が示した懸念どおりESG投資の採用は「優良企業への選別投資」によって国内株比率を基本の25%から9%増やしてゼロ金利に近い国債への投資を代替するための単なる便宜にすぎなかったことを示しています。

民進党長妻氏からの質問主意書に対する2017年04月07日閣議決定による答弁書の内容は、運用は運用機関に丸投げ委託しておりGPIFがテキスロン株を意識して投資しているわけではない。クラスター弾等製造禁止法で国内におけるクラスター爆弾の製造を禁止し保有を規制しているが、GPIFがクラスター爆弾を製造している外国企業の株式を所有することを禁止しているものではない、と思わず失笑してしまう開き直りに満ちており最後に、軍事企業投資を禁ずる措置が可能かという質問に対して「質問の意味が不明で答えられない」「仮定の質問には答えられない」と問答無用の門前払いを喰わせたことが、「ESG(環境・社会・ガヴァナンス)投資便宜説」を決定的に立証してしまいした。

委託者が受託運用機関に個々の銘柄の採否を指定すれば自分で運用していることになりあり得ませんが、あるセクターへの投資はしないという注文は目標利回りと許容リスクの調整合意によって充分可能であると思います。

これが公的資金では投資意思決定の公正さのために禁じられているというのは解せませんが、残念ながら関連する法規制を吟味する力がないことをお詫びします。

GPIFが、憲法の三原則の一つである平和主義にのっとり軍事企業に投資しないこと、そのような依頼を受託運用機関に対して行うことが、公的年金受益者の利益、つまり国民の利益に反するのかどうか質問すればよかったのにと思えます。

関さんの論評に対応する事実を日本経済新聞米州総局の稲井創一氏2017年08月11日記事「よみがえる軍産複合体の幻影」が驚くべき明白さで述べています:

「10日の米ダウ工業株30種平均は続落した。米朝の脅し合いにリスクを感じた投資資家の間で持ち高を調整する動きが出たようだ。市場の不安心理は増幅しダウ平均は200ドル超の下げ幅となった。この日に一時最高値を更新したのがロッキード・マーチン、ノースロップ・グラマンそしてレイセオンのミサイル・航空機などを手掛ける米軍需大手3社だ。その3社にボーイングとゼネラル・ダイナミクスを加えた米軍需『ビッグ5』の株価は、7月4日に北朝鮮が1発目の大陸間弾道ミサイル(ICBM )を発射して以来、動意づいている。米国防総省に武器を提供する最大企業のロッキードは株価が7月3日終値から11%高と、S&P500(同0.3%高)を大幅に上回る」

「ミサイル防衛への関心は過去1~1年半で急速に高まっており、商談は政府のハイレベルまで進んでいる」。ロッキードでミサイル防衛を担当するティム・ケーヒル副社長は最近、ロイター通信に活発化している商談状況を語った。すでにロッキードは4月と7月の2度にわたり2017年12月期通期の売上高と営業利益を上方修正するなど、米軍需大手の業績は軒並み堅調だ」

とのこと。なお、ロッキード・マーチン株価はリーマンショック後の2009年に57・41ドルに落ち込んだあと、この9月1日時点で302・19ドルとなり、さらに上がる勢い。ボーイングは同様に2009年には30ドル前後だったものが240・33ドルに達したとのこと。またここ4年間に、ノースロップ・グラマン株価が3.5倍、レイセオンが3倍、ユナイテッド・テクノロジーズが2倍、ゼネラル・ダイナミクスが3倍と絶好調となっているとのこと。

世界最大のファンドGPIFは軍事企業のロケット的株価上昇に貢献し投資利益を得ているわけです。軍事に対する投資は資本市場=金融資本にとってミツバチの巣箱であり、ミツバチの花畑をあらゆる方法で拡げることが彼らのひそかな仕事です。

GPIFは年間400億円の手数料を外資系を含む金融機関に与え全資産を丸投げして公的年金全体を国際金融資本化しているわけです。

このような力学によって形成されている社会を生み出した歴史を、支配層のヘゲモニー装置であるメディアや一般通念による絵から引きはがし、裏地と隠された縫い目を人々の目の前にひろげることが「対抗ヘゲモニー」の形成になります。アベ流「日本を取り戻す」という歴史意識がこれを逆から示しています。

目の先の問題、ごく最近では、消費税増税公約、なぜか長州名のご仁の不起訴開き直り、北難民射殺発言と、アベ一族は慢心弛緩によって見たいものしか見えなくなり、攻勢と思い込んだものが逆効果を生むことがわからなくなっている節があります。