Next global financial crisis to hit with a 'vengeance', warns BIS

(世界金融危機が倍返しだとBISがワーニング)

Ambrose Evans-Pritchard, international business editor

Telegraph: 25 JUNE 2017 • 11:31AM

(世界金融危機が倍返しだとBISがワーニング)

Ambrose Evans-Pritchard, international business editor

Telegraph: 25 JUNE 2017 • 11:31AM

The global economy is caught in a permanent trap of boom-bust financial cycles. This deformed structure is becoming ever more corrosive and dangerous as debt ratios rise to vertiginous levels, the world's top monetary watchdog has warned.

世界経済は永遠の景気循環トラップに囚われている。

債務比率がとんでもないレベルまで上昇する中、この歪んだ構造はますます凶悪になっている、と世界の一流金融監視機関が警告しました。

The Bank for International Settlements said the rot in the global monetary system has not been cut out since the Lehman crisis in 2008.

BISは、国際金融システムの腐った部分が2008年のリーマン危機から切除されていないとしています。

The current ageing and unstable cycle could finish in much the same explosive way, contrary to the widespread belief that it was a once-in-a-century event caused by speculators.

投機家によって引き起こされた世にも稀な事件という一般の考えとは逆に、今の長期かつ不安定なサイクルもほとんど同じような爆発的な形で終わるかもしれません。

"The end may come to resemble more closely a financial boom gone wrong, just as the latest recession showed, with a vengeance," said Claudio Borio, the BIS's chief economist.

「その終焉は、直近の不況が示したような、猛烈な金融バブルの破綻により類似する可能性がある」とBISのチーフ・エコノミスト、クラウディオ・ボリオ氏は言いました。

The venerable Swiss-based institution says the financial system is about to be tested as the US Federal Reserve steps up the pace of monetary tightening.

スイスに拠点を置く由緒ある同機関によれば、FRBが金融引き締めのペースを上げる中で、金融システムは試されようとしているのだそうです。

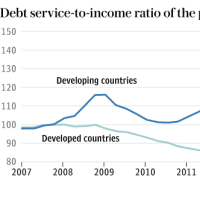

A decade of ultra-loose money has kept the lid on debt service costs and masked risk.

10年間の超金融緩和が債務の返済コストに蓋をし、リスクを覆い隠してきました。

"Policy normalisation presents unprecedented challenges," it said in its annual report. It could "trigger or amplify a financial bust in the more vulnerable countries."

BISの年次報告書によると「政策の正常化は前代未聞のチャレンジである」そうで、「より脆弱な国々において金融破綻を引き起こす、または増幅させる」可能性があるのだとか。

Fed rate rises will start to drain the global system of dollar liquidity, setting off a dollar squeeze and driving up borrowing costs across much of the world. "The overarching issue is the global economy's sensitivity to higher interest rates," it said.

FRBの利上げは国際システムから米ドル流動性を吸い上げ始め、世界の大半で米ドル不足を引き起こし、借入金利を押し上げるとのこと。

「世界経済の金利上昇に対する敏感さこそ重大課題だ」そうです。

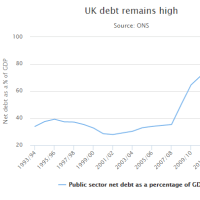

Aggregate debt ratios are almost 40 percentage points of GDP higher than a decade ago. The rises have been eye-watering: China up 191, Canada up 70, France up 67, Japan up 52, and Korea up 49.

累積債務比率は10年前に比べて、GDPの40%近く高くなっています。

目から涙が出るような上昇で、中国は+191、カナダは+70、フランスは+67、日本は+52、韓国は+49です。

The Anglo-Saxons have been slightly more restrained - the UK is up 36, and the US up 29 - but they were already steeped in debt.

米英は若干ましですが(英国は+36、米国は+29)、それでも既に首まで借金に埋まっています。

The risk of tightening does not mean that the Fed should hold back.

リスクがあるからといって、FRBが引き締めを止めるというわけではありません。

Central banks are now damned if they do, and damned if they don't.

各国の中銀は進退窮まっています。

"A strategy of gradualism is no panacea, as it may encourage further risk-taking," said the report.

「斬新戦略は更なるリスクテイクを助長する可能性があるので解決策ではない」と報告書には記されています。

Ultimately you have to take the bitter medicine rather than storing up ever more trouble for later. Critics say this is a recipe for revolution in the current febrile mood.

いずれは、これまで以上のトラブルを将来に蓄積するのではなk、苦しい決断を下さなければならないのです。

批判者は、今の熱があるような空気の中で、これは革命を招くものだと言っています。

The 'great unwinding' of central bank largesse comes as early warning indicators for financial crises are already flashing red in China and Canada, and are approaching storm levels across large swathes of emerging Asia.

中銀の金融緩和「大解消」は、早期警戒指標が既に中国とカナダで赤信号になっている中で、また、アジアの新興国の多数が警戒レベルに迫る中で行われます。

Mr Borio says the gloom was overdone early last year. Now exuberant investors may be making the opposite error. We are twelve months further into a stretched financial cycle.

ボリオ氏は、昨年初旬の悲観は過剰だったと言います。

今や熱狂的な投資家は真逆の過ちを犯しつつあるのかもしれません。

僕らは伸びに伸びた金融サイクルを更に12ヶ月過ごしています。

The air is getting thinner. "One may legitimately ask whether sentiment has swung too far," he said.

空気は薄くなりつつあります。

「センチメントはスイングし過ぎたのではないか、と疑問に思って当然かもしれない」そうです。

Those hoping to time global asset markets by waiting for the usual signs that the cycle has peaked risk being caught off guard.

サイクルがピークを迎えたことを示すいつものサインを待つことで国際資産市場のタイミングを計りたい向きは、不意打ちを食らう危険性があります。

The deflationary forces of technology and a globalised labour force mean that trouble can creep up on them before inflation emits the usual warning signals.

テクノロジーのデフレ・フォースとグローバル化された労働力は、インフレがいつもの警戒信号を発する前にトラブルは忍び寄り得るということを意味しています。

The epicentre of risk has rotated (mostly) from western economies to East Asia and the emerging market nexus, though Europe's banks remain a powder keg.

ヨーロッパの銀行は引き続き火薬庫ではあるものの、リスクの震源地は(大概)西側から東アジアおよび新興市場諸国にローテーションしました。

This spells trouble. Developing countries now account for half of global GDP and the lion's share of net growth.

これはトラブルという意味です。

開発途上国は今や世界のGDPの半分、そして純成長の大半を占めています。

The BIS said it is impossible to know when the next eruption of stress will occur, or how intense it will be, but its early warning indicator for banking crises needs watching.

BISによれば、次にいつストレスが爆発するか、またはどれほどの激しさになるのかを知るのは不可能なものの、銀行危機の早期警報指標は引き続き観察する必要があるそうです。

"Credit-to-GDP gaps have reached levels signalling elevated risks in a number of emerging market economies. In most cases large credit gaps coincided with sizeable property price gaps," it said.

「GDPに対する総与信のギャップは多くの新興市場経済においてリスク上昇の警報を鳴らすレベルに達した。大半の場合、与信ギャップはかなりの不動産価格ギャップと一致している」とか。

The banking system is as badly stretched in parts of Asia as it was in Europe and America in 2008, though this time Canada has also blown through the safety barrier with a roaring property boom.

アジアの銀行システムは2008年のヨーロッパや米国と同じ位に酷くストレッチしていますが、今回はカナダも強烈な不動産ブームにより安全バリアを突き抜けています。

The BIS stress model measures how far credit growth has raced ahead of trend rates for each economy. It has reached 30.3 in Hong Kong, 24.6 in China, 14.1 in Canada, 11.3 in Thailand, 9.7 in Malaysia, 9.3 in Indonesia, 9.0 in Mexico, and 7.2 in Turkey.

BISのストレス・モデルは信用の伸びが各国のすう勢成長率をどれほど上回っているかを測ります。

香港では30.3、中国24.6、カナダ14.1、タイ11.3、マレーシア9.7、インドネシア9.3、メキシコ9.0、トルコ7.2となっています。

All are vulnerable. So is Switzerland at 7.6. Any reading above 10 percentage points of GDP is a red alert. The gauge flags trouble three years in advance. The longer it goes on, the worse it is.

全て脆弱です。

7.6のスイスも同様です。

GDPの10%以上は全て赤信号なのです。

この指標は今後3年以内にトラブルが発生する可能性を示唆しています。

長引けば長引くほど酷いことになります。

The debt service ratios for Hong Kong, China, and Canada suggest they would be in serious trouble if interest rates were to rise by 250 basis points. Even France and Australia are borderline on this score.

香港、中国、カナダの債務返済比率からは、貴ルービニ教授にが250BP上昇すれば、これらの国が深刻な問題を抱えるようになることがわかります。

フランスとオーストラリアですらこのスコアの境界線上にあります。

While the BIS says such a rate surge is unlikely, some analysts warn that the People's Bank of China (PBOC) may be forced to shadow Fed rate rises. While draconian curbs have slowed capital outflows for now, there is an outside risk that the PBOC could lose its room for manouvre and find itself having to tighten 'pro-cyclically' into a credit crunch in order to stabilize the yuan.

BISは、そのような金利急騰はあり得ないとしているものの、アナリストの中には、中国人民銀行はFRBの利上げを後追いせざるを得なくなるかもしれないと警告する者もいます。

厳格な締め付けにより資本流出は今のところ減速していますが、中国人民銀行が対策の余地を失って、人民元安定化のために「順景気循環的」引き締めを行って信用不足を発生させなければならなくなる外的リスクは存在します。

What is clear is that any rise in US borrowing costs is transmitted rapidly through the global system. China is not immune to this effect and the levels of leverage are off the charts for a developing country. Total debt is 255pc of GDP.

明白なのは、米国の借入金利が上がれば、それは国際システムを通じて急速に転移するということです。

中国もこの影響を免れることはありませんし、同国の借入レベルは開発途上国としてはあり得ない水準になっています。

総債務残高はGDPの255%にも上ります。

What makes this global picture so combustible is the legacy of cheap dollars that washed across international finance when the Fed slashed rates to zero and launched quantitative easing.

この国際情勢を一触即発の状態にしているのは、FRBが金利をゼロまで引き下げQEを開始して、世界中の金融システムを安価な米ドルでジャブジャブにした時の引きずり遺産です。

Offshore dollar debt outside US jurisdiction - with no direct lender-of-last-resort behind it - has risen by 50pc to $10.5 trillion since 2008.

米国管轄外の(直接的な最後の貸し手を持たない)米ドル建て債務は2008年から50%も増加して10.5兆ドルに達しました。

The dollar itself acts as a kind of "fear gauge". When it strengthens, banks in Europe and Asia automatically shrink their balance sheet through the complex mechanism of hedge contracts.

米ドルそのものが或る種の「恐怖指標」になっています。

上昇すれば、ヨーロッパとアジアの銀行は自動的にヘッジ契約の複雑な仕組みを経てバランスシートを縮小します。

"Global US dollar funding markets are likely to be a key pressure point during any future market stress episode. There are significant roll-over risks, as sizeable parts of banks' US dollar funding rely on short-term instruments (repos, and currency swaps)," it said.

「今後、市場にストレスが発生する事態の間は、世界の米ドル資金市場が主要なプレッシャーポイントになる可能性が高い。銀行の米ドル資金調達の大部分が短期金融商品(レポやカレンシー・スワップ)に依存しているため、重大なロールオーバー・リスクが存在する」とのことです。

Emerging markets have better buffers than they had in the dollar-driven Asia/Russia crisis in 1998. Foreign reserves are three times higher as a share of GDP. Most have abandoned fixed currencies. Hedging policies are better. But the sheer scale of borrowing has taken them into uncharted waters.

新興市場のバッファーは、1998年の米ドル主導のアジア/ロシア金融危機の時の方がましでした。

外貨準備はGDPに占める割合として今の3倍もありました。

これらの国々の大半は固定為替制度を廃止しました。

ヘッジ政策はより良くなりました。

しかし借り入れのスケールそのものが、これらの国を未知の領域へ連れ込んでしまいました。

The BIS says an unsettling pattern has emerged over the last quarter century. Under the old 'Phillips Curve' model, wage growth would pick up late in the cycle as the economy reached full employment and closed the 'output gap'.

BISは、過去四半世紀の間に不穏なパターンが出現したとしています。

昔ながらの「フィリップス曲線」モデルでは、経済が完全雇用に達して「生産ギャップ」を埋めるので、賃金の伸びはサイクルの中で追いつくとされています。

This would (under the theory) lead to an incipient wage-price spiral. Inflation would pick up. The Fed and other central banks would then hit the brakes.

これは(同理論上では)賃金と物価の連鎖的上昇を否応なく引き起こすことになっています。

インフレが追い付きます。

FRBなどの中銀はそこでブレーキを踏むのです。

They would either tighten too fast and the economy would stall, or they would fall behind the curve and have to tighten even harder later. Either way it would usually end in recession. It was Hobbesian but clear.

引き締めを急ぎ過ぎて経済を失速させるか、後手に回って後々一層強い引き締めを余儀なくされるかのどちらかの事態に陥ります。

いずれにせよ、通常は不況に行き着きます。

ホッブズ的ですが、明白です。

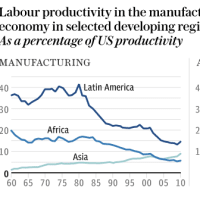

Globalisation has suppressed the inflation warning signal. The entry of two billion people into the integrated global economy from China and Eastern Europe has dampened wage growth. "A substantial and lasting flare-up of inflation does not seem likely," said the BIS.

グローバライゼーションはインフレの警戒信号を抑え込みました。

統合された国際経済に中国と東欧から20億人が参加したことで、賃金の伸びは鈍くなりました。

「大規模かつ長期的なインフレの可能性は高そうではない」とBISはしています。

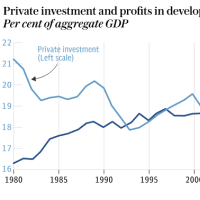

Excess stimulus by central banks goes into asset bubbles instead. It may look benign if inflation is low but the BIS argues that it is extremely damaging. The cycle ends with a financial crisis.

その代わりに、中銀による過剰な刺激は資産バブルに火を点けました。

インフレ率が低い間は問題なく見えるかもしれませんが、極めて有害だとBISは論じています。

サイクルは金融危機で終わるのだと。

This is what happened with the dotcom boom at the end of the 1990s when the Shiller price-to-earnings ratio for Wall Street's S&P 500 index reached level s unseen since data began in the late 19th Century. It is happening again. The Shiller ratio is approaching 30, double the median level for the last 130 years.

これこそ、シラーPERが同データを取り始めた19世紀末以来初めての水準まで上昇した1990年代末のドットコム・バブルに起こったことです。

それが再び起こりつつあります。

シラーPERは過去130年間の中間値の2倍に相当する30に迫りつつあります。

While the BIS is careful not to criticize the Fed, their views clash. The Yellen Fed is wedded to the old Phillips Curve model. This might cause it to wait too long before raising rates, or raise them too slowly as from 2004 to 2006.

BISはFRB批判を慎重に避けているものの、見解は対立しています。

イェレン議長率いるFRBは旧フィリップス曲線モデルと深く結び付いています。

これは利上げを過剰に遅らせたり、2004-2006年のように引き上げスピードを過剰に遅くさせる可能性があります。

The implicit BIS critique is that the big central banks misread the globalisation era. They have a bias towards easy money. They react asymmetrically, letting assets booms run, but stepping in with maximum stimulus in busts.

BISは暗に、主要中銀はグローバライゼーション時代を読み違えたと批判しているのです。

中銀は低金利資金へのバイアスがあるのだと。

また、非対称的に反応し、資産バブルを放置しながら、バブルが弾けた時には全力の刺激策を以って介入する、と。

Hence the market belief in the 'Fed Put', and the moral hazard that goes with it. The ratio of 'zombie' companies keeps climbing. It means a chronic failure to burn off the Schumpeterian dead wood.

従って、市場の「FRBプット」信仰が起こり、それに伴ってモラル・ハザードが発生し、「ゾンビ」企業の割合は上昇し続けている、と。

つまり恒常的に、シャンペーターの言う不要な物を処分し損なっているのだ、ということです。

The result is that Fed and others have made a mess of 'intertemporal' balances. They have drawn forward prosperity from the future. It takes ever lower real interest rates with each cycle to hold the system together. At some point the limit arrives.

その結果、FRBその他中銀は「異時点間」バランスを滅茶苦茶にして、未来から富を奪ってしまったのだそうです。

システムを崩壊させないために、サイクル毎に金利を一層の引き下げなければならなくなっていますが、いずれ限界は訪れると。

The BIS says only the way for the world to dig itself out of this hole is to raise productivity growth from current stagnant levels. Countries must reform and shift fiscal policy from consumption to investment.

BIS曰く、世界がこの穴から抜け出す唯一の方法は、生産性の伸びを今の低迷レベルより改善することだそうです。

各国は消費から投資へと財政政策を改革、シフトしなければならないとのこと。

As for globalisation itself, the BIS report says it has lifted hundreds of millions out of poverty and has been a bonanza for mankind. The post-War episode is at least twice as intense than the last great wave in the late 19th Century, which ended in protectionist retreat with the Great Depression.

グローバライゼーションそのものについては、そのおかげで数億人が貧困を逃れ、人類にとって幸運だったとしています。

前回の大波は19世紀終盤の、大恐慌を伴う保護主義的撤収で幕を閉じたものですが、戦後のグローバライゼーションは最低でもその2倍の激しさとなりました。

Yet it has been managed carelessly. It has let the owners of capital pit Western workers against Eastern workers, driving down wages through labour arbitrage. The labour share of GDP has plummeted. Inequality within societies has soared. On the financial side, hot capital flows have overwhelmed vulnerable countries and stoked credit bubbles.

しかし管理は杜撰なものでした。

資本家が西側の労働者と東側の労働者を競わせて、労働の裁定取引によって賃金を押し下げるのを放置しました。

GDPに占める労働の割合は激減しました。

社会における不平等は急激に悪化しました。

財政面では、ホットマネーの流入に脆弱な国々は圧倒されて、信用バブルが発生しました。

The imperative is to tame the system. The BIS says the most destructive course is to scapegoat free trade itself and heed the siren calls of protection.

システムの制御は必須です。

BISは、最も破滅的な路線は、自由貿易そのものを犠牲にして、保護主義の誘惑に屈することだとしています。

"Rolling back globalisation would be as foolhardy as rolling back technological change," said Mr Borio.

「グローバライゼーションを逆行させるのは技術革新を逆行させることほど愚かだ」とボリオ氏は言いました。